2025年中国电感器件行业财务指标分析 行业营收规模稳步增长【组图】

行业主要上市公司:顺络电子(002138);麦捷科技(300319);风华高科(000636);铂科新材(300811);可立克(002782);商络电子(300975)等。

本文核心内容:中国电感器件行业营收变动;中国电感器件行业销售毛利率;

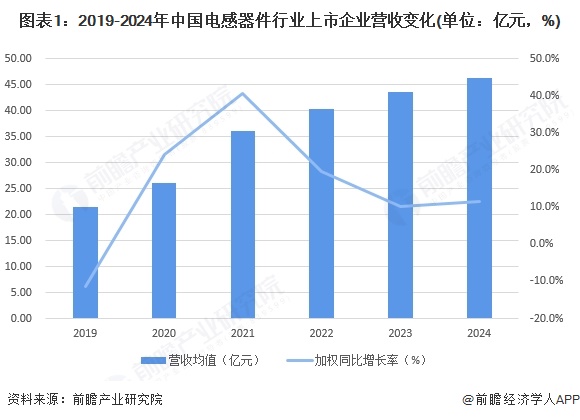

中国电感器件行业营收变动情况

从中国电感器件行业代表性企业的营收情况均值变动情况来看,2019-2024年中国电感器件行业上市企业营收呈现增长稳步增长趋势,其中2021年增长幅度明,近年来行业呈现相对景气。在增速上看,2019-2021年电感器件行业企业增速逐年增长,自2022年开始增速回归至稳定。

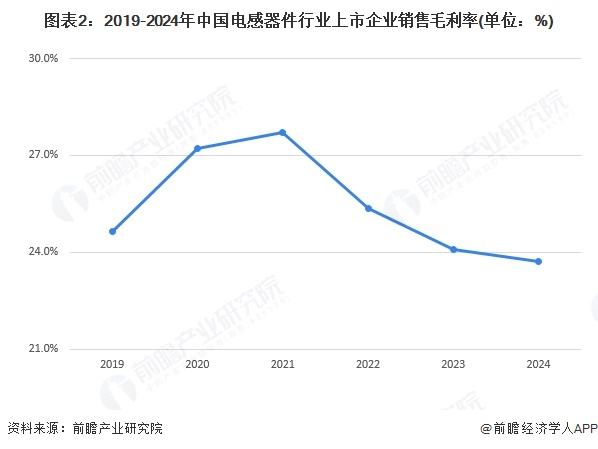

中国电感器件行业盈利能力情况

2019-2024年中国电感器件行业上市企业销售毛利率呈现先增长后下降的趋势。2019-2021年销售毛利率呈现增长趋势,产品需求较高,行业企业议价能力较强,形成相对较高的毛利率,自2022年开始,整体市场回归理性,市场逐步成熟,销售毛利率有所下调。

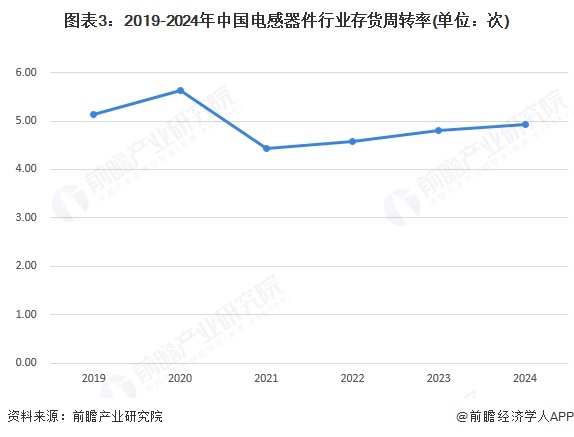

中国电感器件行业存货周转能力情况

2019-2024年中国电感器件行业存货周转率呈现波动变化。2019年周转率为5.13次,当时受手机、汽车等主要下游终端需求不振影响,行业产销节奏较缓。2020年周转率升至5.63次,创下这期间的峰值,这得益于新冠疫情下计算机、家电等市场需求增长,刺激电感器需求快速提升,存货流转加速。2021年周转率骤降至4.44次,可能是因行业前期需求增长促使产能扩张,但市场需求调整致供需短暂失衡,存货消化速度变慢。2022至2024年周转率从4.58次逐步增长至4.93次,呈现缓慢回升态势,反映行业在5G、新能源汽车及物联网等新兴领域发展带动下,需求稳步恢复,企业持续优化库存管理,存货周转效率逐步向较高水平回归。

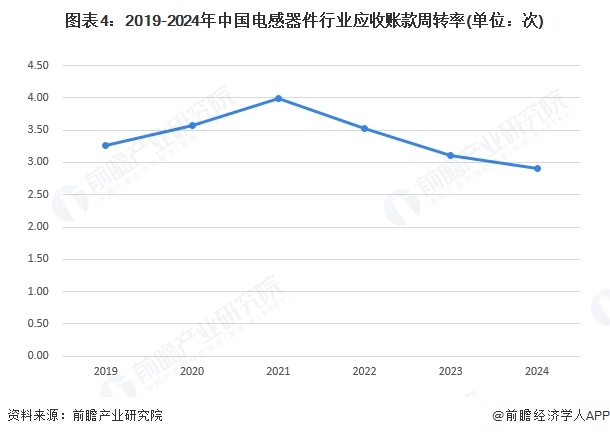

中国电感器件行业应收账款周转能力情况

2019-2024年中国电感器件行业应收账款周转率呈现先增长后下降的区域,变动幅度在3-4之间,整体来看行业的应收账款周转率相对较低,行业存在回款时间较长的现象,主要是有由于电感器件作为电子信息产业的基础被动元件,下游核心客户多为大型电子设备制造商,这类客户在产业链中议价权更强,通常会要求较长账期以优化自身现金流,同时,下游终端产品如手机、汽车、服务器等生产周期长、供应链环节多,也会间接拉长电感器企业的应收账款回收周期。

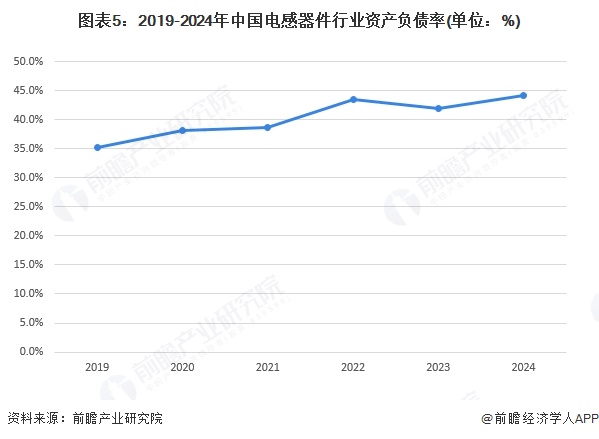

中国电感器件行业资产负债率情况

2019-2024年中国电感器件行业资产负债率整体呈现增长趋势,从2019年 的35.2%增长至2024年的44.2%,整体来看,电感器件资产负债率小于50%,行业中的企业对债务的依赖性相对适中,增长的趋势反映出企业在不断通过加大负债比例进行规模的扩张,契合行业朝微型化、高功率密度化转型趋势,大型厂商为布局高端产能,如建设新型高端一体成型电感项目、开拓海外生产基地等加大资金投入,通过举债等融资手段获取资金资源,致使负债水平达到近年新高。

更多本行业研究分析详见前瞻产业研究院《中国电感器件行业市场前瞻与投资战略规划分析报告》

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对电感器件行业的发展背景、产销情况、市场规模、竞争格局等行业现状进行分析,并结合多年来电感器件行业发展轨迹及实践经验,对电感器件行业未来...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。