预见2022:《2022年中国铜冶炼行业全景图谱》(附市场规模、竞争格局和发展前景等)

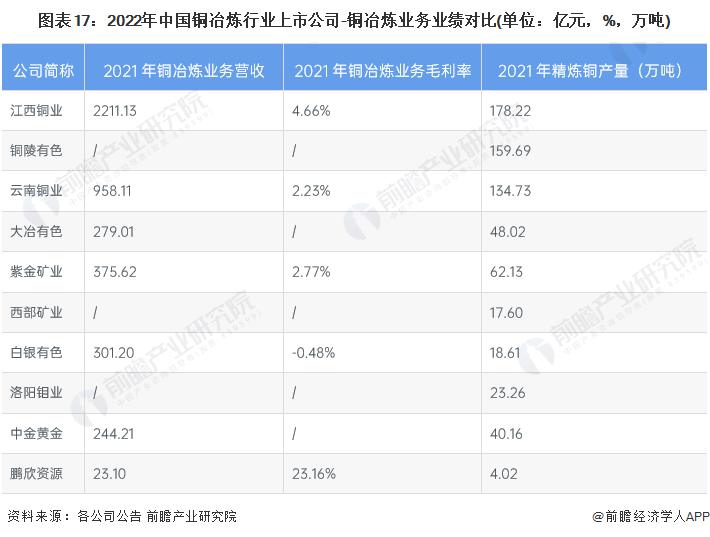

行业主要上市公司:江西铜业(600362.SH)、铜陵有色(000630.SZ)、云南铜业(000878.SZ)、中国大冶有色金属(00661.HK)、紫金矿业(601899.SH)、西部矿业(601168.SH)、白银有色(601212.SH)、洛阳钼业(603993.SH)、中金黄金(600489.SH)、鹏欣资源(600490.SH)

本文核心数据:铜冶炼行业发展历程、铜冶炼行业政策背景、铜冶炼行业市场规模、铜冶炼行业竞争格局、铜冶炼行业前景预测

行业概况

1、定义

根据《国民经济行业分类注释》对铜冶炼行业的定义,铜冶炼指对铜精矿等矿山原料、废杂铜料进行熔炼、精炼、电解等提炼铜的生产活动。

目前世界上生产电解铜的冶炼方法主分为两大类,即火法冶炼和湿法冶炼。此外随着再生资源利用率的提高,以废铜为原料的再生冶炼规模也在逐渐扩大。三种不同铜冶炼工艺对比如下:

2、产业链剖析:上中下游环环相扣

铜冶炼产业链上游为铜矿石采选以及废铜回收环节;中游为冶炼环节,铜矿石或废铜在这一环节通过电解、熔炼、精炼等步骤提炼出电解铜;下游为加工和应用环节,主要将电解铜通过压延、锻造等多种方式加工成各种形态的铜材,然后进一步加工成铜制品,广泛应用到电力、家电、建筑和机械、电子器件等领域。

铜冶炼上游采选环节代表企业有五矿资源、紫金矿业、西部矿业等;中游冶炼环节代表企业有江西铜业、铜陵有色、云南铜业、大冶有色等;下游加工环节代表企业有江西铜业、金田股份、海亮股份、楚江新材、铜陵有色等。

行业发展历程:绿色化发展为现阶段主旋律

从中国国民经济规划中铜冶炼相关政策规划的演变来看,从“八五”计划中提出创造条件发展铜,加强矿山建设,使采矿、选矿、冶炼和加工能力之间趋向平衡,到“十四五”规划中指出改造提升传统产业,推动有色等原材料产业布局优化和结构调整,完善绿色制造体系。我国铜冶炼行业相关政策导向经历增产能、扩规模到优化结构、绿色高效的转变。目前我国铜冶炼行业整体水平较高,精炼铜产量常年具全球首位。在“双碳”的新时期发展背景下,绿色化、智能化成为行业主旋律,高质量发展是行业必然趋势。

行业政策背景:顶层规划助行业转型升级

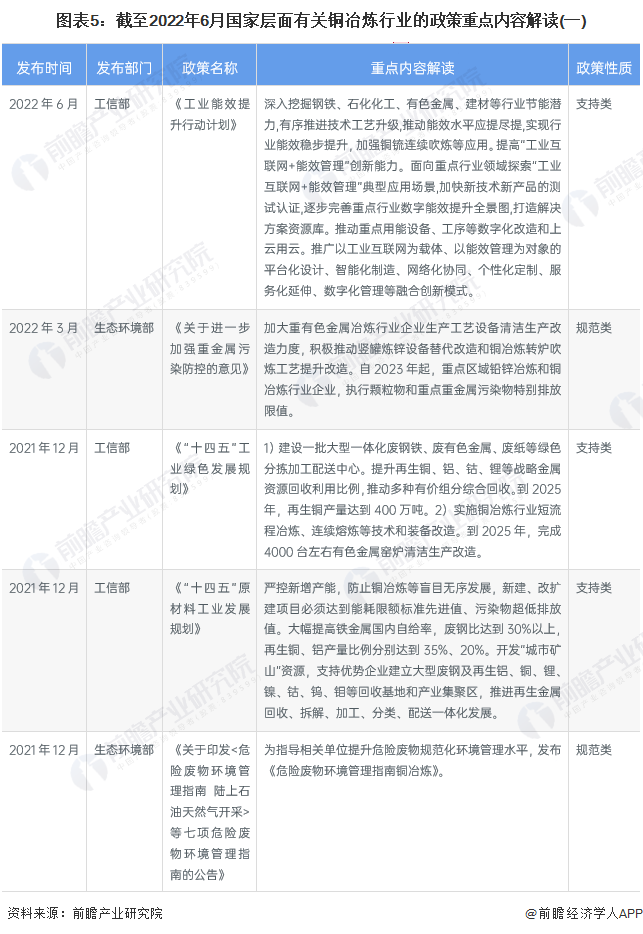

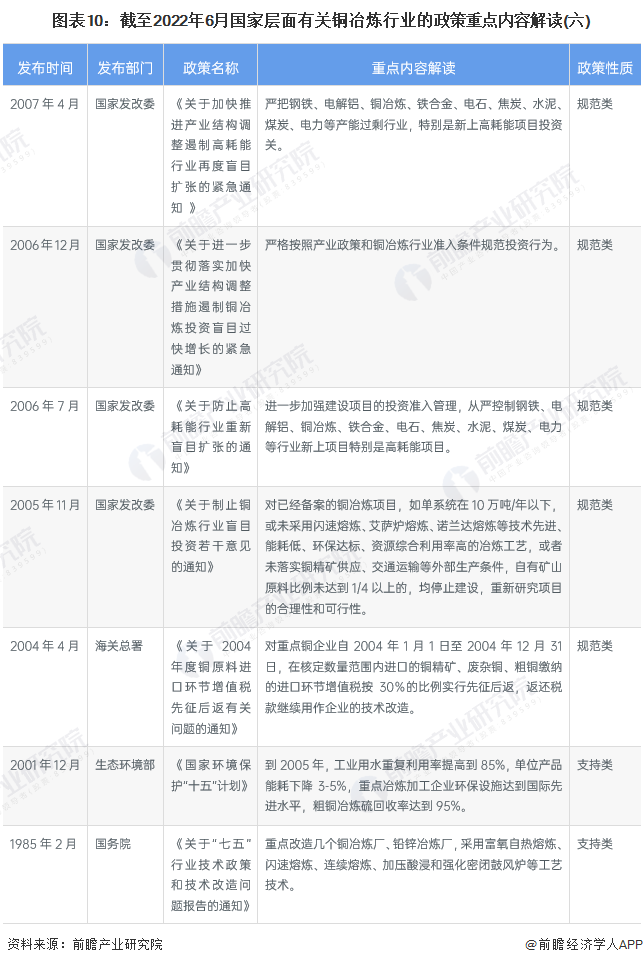

自1985年国务院印发《关于“七五”行业技术政策和技术改造问题报告的通知》中指出,重点改造几个铜冶炼厂、铅锌冶炼厂,采用富氧自热熔炼、闪速熔炼、连续熔炼、加压酸浸和强化密闭鼓风炉等工艺技术。到2022年6月工信部印发《工业能效提升行动计划》指出,深入有色金属等行业节能潜力,有序推进技术工艺升级,推动能效水平应提尽提,实现行业能效稳步提升,加强铜锍连续吹炼等应用。我国铜冶炼行业相关政策数量较多,但直接性政策规划数量较少。丰富的顶层政策规划为我国铜冶炼行业发展指明方向、稳定基调,使得我国铜冶炼行业得以规范化、绿色化、稳定有序发展。

行业发展现状

1、供给:精炼铜产量常年居全球首位

2016-2021年,中国精炼铜产量呈逐年递增趋势。2021年,中国精炼铜产量为1048.7万吨,相比2020年增长了4.6%。从全球精炼铜产量分布来看,中国精炼铜产量占全球比例超过了40%,常年位居全球首位。

2022年第一季度,中国精炼铜产量为264.4万吨,同比增长6.1%。

注:2022年数据截至第一季度。

2、需求:精炼铜消费量稳定增长,新能源领域或将带来新增量

铜需求可以按下游应用领域可大致分为传统领域与新能源领域,传统领域主要包括电力设施、空调制冷、交通运输、电子产品、工程建设等。传统领域当前用铜基数大,但增速趋缓。在“双碳”背景下,未来以新能源汽车、风电、光伏为代表的新能源领域将迎来发展契机,对电网建设的推动、单车耗铜量的增加、充电桩等设施的全面建设或将为铜冶炼行业带来新的需求增量。

2016-2021年,中国精炼铜消费量呈现稳定递增态势。2021年,中国精炼铜消费量为1350万吨,相比2020年增加了4.7%。

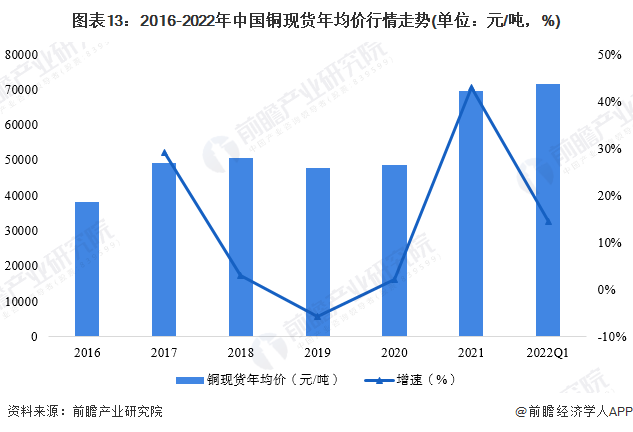

3、行情:铜价一路走高,行业经营业绩提升

2016-2021年,中国铜现货年均价整体有所上升,其中上升幅度最大的年份为2021年。2021年,中国铜现货年均价达到了69683元/吨,相比2020年提高了42.93%。从铜冶炼行业代表性企业江西铜业、云南铜业、铜陵有色主要经济指标情况来看,2021年行业代表性企业营收及净利润均实现大幅增长,行业整体经营业绩有所提升。

2022年第一季度,中国铜现货均价71672元/吨,同比上涨14.4%,相比2021年铜现货均价进一步增长了2.85%。

行业竞争格局

1、区域竞争

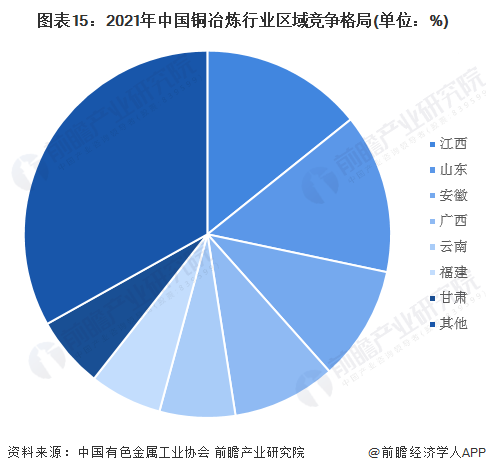

产业布局方面,中国铜冶炼产业正向沿海和资源地区聚集,除目前传统的江西、安徽、山东、甘肃云南等传统5大冶炼基地外,福建、广西已逐渐成为新的铜冶炼重要省份。

2021年1-11月,中国精炼铜产量为952.6万吨,同比增长8.1%。其中,江西省产量占比最大,达到了14.25%;其次为山东省,占比14.07%;再次为安徽省,产量占比为10.12%。

注:数据时间范围为2021年1-11月。

2、企业竞争

根据中国有色金属协会信息显示,中国目前在产铜冶炼企业运行铜冶炼产能约1200万吨。其中江西铜业铜冶炼产能占比最高,超过了14%;其次为铜陵有色,产能占比接近13%;再次为云南铜业,铜冶炼产能占比接近11%。

从铜冶炼行业上市企业铜冶炼业务业绩来看,相关企业铜冶炼业务营收规模较大,其中江西铜业铜冶炼业务营收达到了2000亿元以上,云南铜业铜冶炼业务营收也接近1000亿元。而从铜冶炼业务毛利率水平来看,铜冶炼业务毛利率较低,盈利水平有限。从各企业精炼铜产量来看,江西铜业以178.22万吨的产量稳居第一;其次为铜陵有色,精炼铜产量为159.69万吨;第三为云南有色,精炼铜产量为134.73万吨。

行业发展前景及趋势预测

1、绿色化、智能化为铜冶炼行业发展赋能

随着时代发展、科技进步,我国铜冶炼行业早已度过了一味增产能、扩规模的阶段。现如今,在“双碳”及智能制造背景下,铜冶炼行业绿色化转型、智能化升级已成必然趋势。同时,伴随全球消费中心转移,中国已成为全球区主要精炼铜消费市场。未来,中国精炼铜产销量占全球的比重将进一步提高,中国铜冶炼行业国际竞争力将进一步提升。

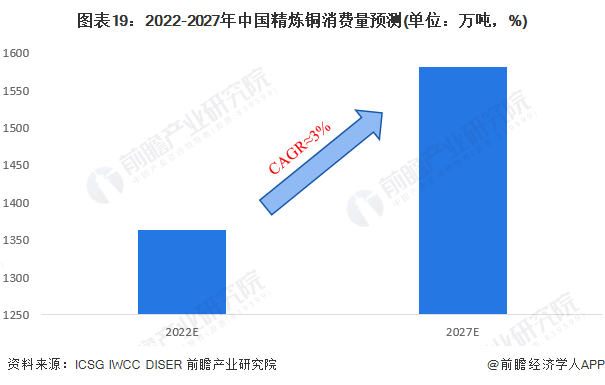

2、中国精炼铜消费量有望在2027年突破1500万吨

2022年,全球经济前景疲软,同时由于俄罗斯-乌克兰局势以及中国与新冠疫情对中国制造业活动产生的负面影响,根据ICSG信息,2022年中国精炼铜消费量将增长1%左右,达到了1364万吨。之后在全球疫情状况好转,新能源技术大规模应用所带来的精炼铜需求增长的大背景下,结合国际铜研究组织(ICGS)、国际锻造铜委员会(IWCC)及澳大利亚工业、科学、能源和资源部门(DISER)对全球及中国市场的预判,预计2027年中国精炼铜消费量将达到1581万吨左右,复合增长率约为3%。

更多本行业研究分析详见前瞻产业研究院《中国铜冶炼行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对铜冶炼行业的发展背景、产销情况、市场规模、竞争格局等行业现状进行分析,并结合多年来铜冶炼行业发展轨迹及实践经验,对铜冶炼行业未来的发展...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。