一文了解中国乳酸行业发展现状 看好企业进入乳酸行业

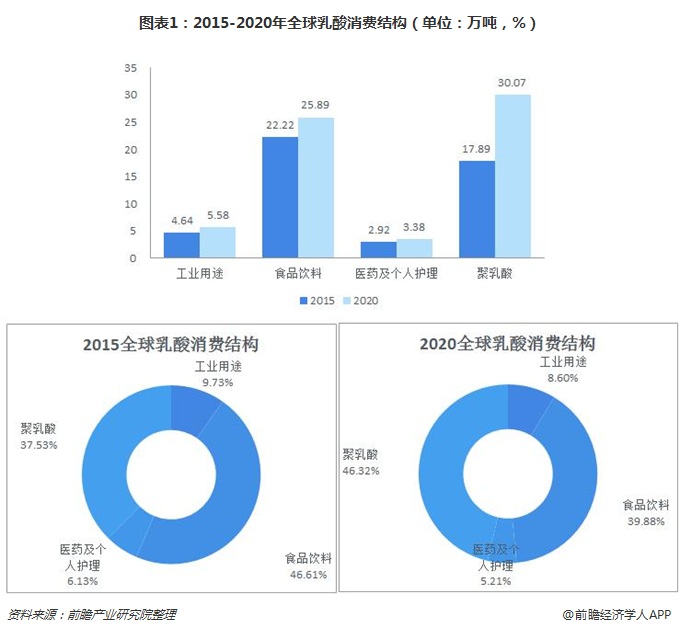

一、全球乳酸消费结构分析

目前乳酸的下游应用中,用于食品饮料领域的乳酸在2015年占整体市场的46.6%,其次为应用于聚乳酸市场占比约为37.5%。预计未来几年,随着聚乳酸市场需求快速增长,聚乳酸将超过食品和饮料行业成为乳酸的第一大应用领域。

目前,乳酸作为聚合单体用于生产聚乳酸的应用占乳酸整体应用领域的占比稍高于1/3,作为环境友好型生物基可降解材料,未来随着塑料、包装、纺织、农用地膜及现代医药材料等新兴应用领域需求的快速增长,预计至2020年全球乳酸需求中用于生产聚乳酸的消费占比将上升至46.3%。

北美是世界上最大的乳酸消费市场,年乳酸消费量为22.62万吨,占世界乳酸消费量的48%,该市场乳酸主要的用途为生产聚乳酸,其次为食品和饮料的应用。亚洲作为世界第二大乳酸消费市场,年乳酸消费量为11.95万吨,传统的食品和饮料应用仍是驱动乳酸消费增长的主要动力,工业和聚乳酸的生产也占据一定的消费比例。在世界的其他地区,乳酸的消费主要应用于食品和饮料领域,其中西欧乳酸年消费量为8.81万吨。随着聚乳酸生产线的投产建设,美国、中国和其他亚洲地区的乳酸消费将快速增长。在其他地区,由于乳酸消费量的增长主要由食品饮料行业驱动,乳酸的消费增长速度将保持自然增速。

二、乳酸及乳酸盐产能分析

目前,全球乳酸生产企业主要集中在美国、中国、泰国、西欧、中南美及日本等,近70%的厂商采用微生物发酵法进行生产。科碧恩-普拉克公司在美国、泰国、西欧等都建有乳酸生产工厂,其生产的乳酸约占全球50%-60%的市场份额,中国生产的乳酸约占30%的市场份额,其余地区的制造商市场份额约占10%。

20世纪80年代,我国约有50多家小乳酸厂,数年来,随着市场竞争逐渐淘汰至10家左右,年产能合计约20万吨。但近两年,随着聚乳酸生产技术的进步及下游应用领域开拓所带来的巨大市场空间,行业内企业及新进入者开始看好乳酸行业未来发展前景,先后投资建厂以扩大乳酸产能,目前国内乳酸产能(含在建及新投产)约在26万吨,行业短期内面临竞争加剧的趋势。

金丹科技作为目前国内乳酸及其衍生产品生产的龙头企业,其中L-乳酸年产能9.5万吨,乳酸盐年产能1.8万吨。

安徽丰原和比利时格拉特公司于2004年合资在蚌埠建立了丰原格拉特乳酸厂,目前产量已经增容到4万吨,2010年后被中粮生化收购,更名为中粮生化格拉特。

日本武藏野与江西省科学院合资,于2001年在南昌建立了5000吨L-乳酸厂,以甲酯法生产乳酸,2007年新增D-乳酸生产线。2009年日本武藏野全面接收该厂,后在2014年将其迁至江西宜春新建L-及D-乳酸生产线,共1.5万吨产能。

江苏海嘉诺沿用原华德公司技术,于2007年在盐城建了约1万吨的新厂,生产外消旋DL-乳酸及乳酸钙。宜宾五粮液、湖南安化、乐达生化、凯风生物等乳酸厂规模约为5000吨。

三江固德、富欣科技、巨能金玉米、百盛科技、新宁科技等近些年也开始陆续建厂或投产,行业近些年新进入者较多,主要原因是看好乳酸行业稳定的发展趋势及下游聚乳酸新材料行业的广阔市场前景。

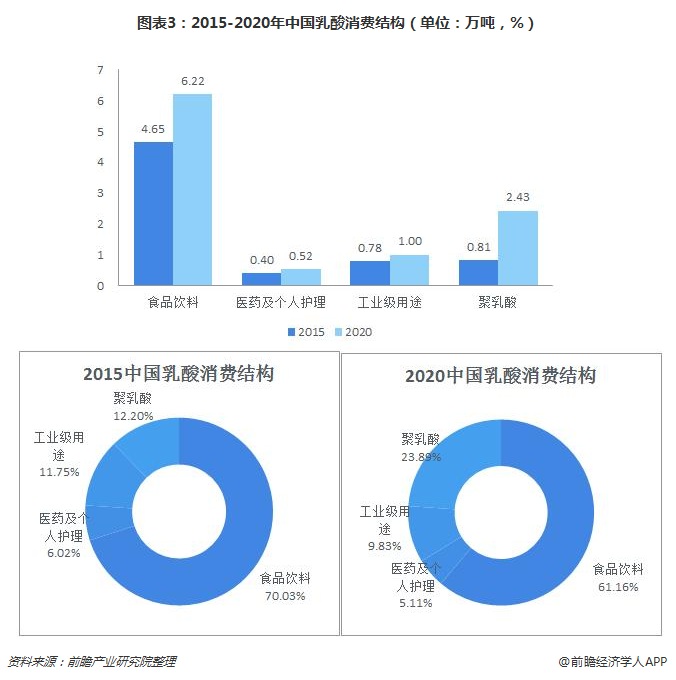

三、中国乳酸消费结构分析

乳酸的下游消费存在着应用范围广的特点。人们饮食文化和消费概念的改变对乳酸消费有一定的影响,各消费去向存在此消彼长的关系。从总体上来看,随着人们对天然、安全、绿色、环保理念的认识加深,乳酸的需求量也在不断稳步上升。根据IHS Markit,从我国乳酸的消费结构上来看,目前食品饮料仍然是最大的应用领域,占70.03%。我国的聚乳酸生产及应用目前处于起步阶段,消费占比仅为12.20%。预计未来乳酸消费量将随着聚乳酸在新兴应用领域需求的增加,以高于历史增长率的速度增长。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。