2024年中国乳制品行业婴配奶粉市场分析——国产奶粉重拾增势【组图】

行业主要上市公司:光明乳业(600597)、伊利股份(600887)、妙可蓝多(600882)、天润乳业(600419)、新乳业(002946)、三元股份(600429)、燕塘乳业(002732)等

本文核心数据:婴配奶粉成本结构;婴配奶粉价值链;婴配奶粉市场竞争格局

1、婴配奶粉界定

婴配奶粉又称母乳化奶粉,是以牛乳或其他动物的乳液,或动植物成分为基本原料,适当添加营养素,可供给婴幼儿生长与发育所需营养的一种粉末状食品,用作母乳/辅食的替代品。目前,婴儿配方奶粉已被公认为适合婴儿的人工喂养营养品。

与普通奶粉相比,婴配奶粉去除了部分酪蛋白,增加了乳清蛋白;去除了大部分饱和脂肪酸,加入了植物油;加入乳糖,含糖量接近母乳;降低了钙等矿物质的含量以减轻婴幼儿肾脏负担;添加了微量元素、维生素以及某些氨基酸等,使之更接近母乳。

广义上来说,婴配奶粉是指以牛乳/羊乳及其加工制品为主要原料,加入适量的维生素、矿物质和其他辅料加工而成的配方奶粉,供婴幼儿(三周岁以内)食用的产品。它包括婴儿配方奶粉、较大婴儿配方奶粉、幼儿配方奶粉。

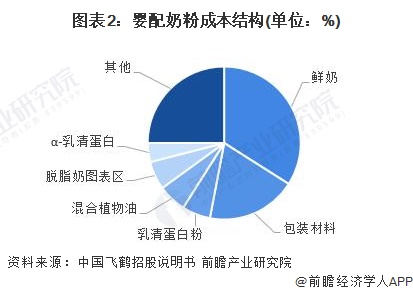

2、成本结构

婴配奶粉的原料成本结构中,鲜奶成本占比最高为34%;其次为乳清蛋白粉,占比为6%;α-乳清蛋白的成本占比为4%。除了原料的成本占比较高以外,婴配奶粉的包装材料的成本占比也较高,占比为19%。

3、价值链分析

婴配奶粉产业链及价值链主要分为三个部分:奶源供应环节、婴配奶粉加工环节以及流通环节。

4、市场竞争格局

从市场竞争格局来看,婴配奶粉市场集中度较高,国产品牌市占率不断提升。按销售额进行测算,2022年婴配奶粉市场市占率CR5为57.2%,市占率前五的品牌分别为飞鹤、伊利、雀巢、达能和君乐宝。凭借国家政策利好、消费者对国产奶粉信心的恢复以及国产品牌深耕低线城市渠道的优势,飞鹤、伊利、君乐宝等国产奶粉的市场占有率不断提升,2022年三者市占率分别为17.5%、12.3%、6.4%,加速婴配奶粉行业国产替代进程。

5、人口环境

国家统计局数据显示,2016-2022年,中国人口出生率呈下滑态势。2014年的“单独二孩”、“全面二孩”政策效果不如预期,自2017年以来,中国出生人口和出生率呈逐年下降趋势,2020年后人口出生率已跌破10‰。截至2022年,中国人口出生率仅为6.77‰。

自2017年起,中国0-4岁人口数量和占比均有所下滑。2022年,中国0-4岁人口数量占比从2017年的5.96%跌落至4.31%,我国0-4岁人口数量也呈下滑态势。

注:2015年的0-4岁人口数量为1%人口抽样调查样本数据,其他年份为1‰人口变动调查样本数据,故其数据与其余年份存在较大差距;2020年0-4岁人口数量未公布。

婴配奶粉行业的直接消费者就是非母乳喂养或混合喂养家庭的婴幼儿,目前新生儿出生率逐渐下降、现代家庭育儿意愿下降,直接消费者数量不如从前,一定程度上影响了婴配奶粉行业的发展,但较低的母乳喂养率以及婴配奶粉产品市场高端化又为其提供了发展空间,行业内企业应利用这一变化趋势,加快布局高端产品线,以应对直接消费者下降的不利形势。

更多本行业研究分析详见前瞻产业研究院《中国乳制品行业市场需求预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对乳制品行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来乳制品行业发展轨迹及实践经验,对乳制品行业未来的发展...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。