-

邀请演讲追求差异化定位、坚守普惠金融发展理念,是监管部门设立民营银行的初衷。在此背景下,首批试点民营银行基本确定了服务个人客户和小微企业的业务方向,主要形成四类特色经营模式:个存小贷(前海微众银行)、小存小贷(浙江网商银行)、公存公贷(天津金城银行)和特定区域存贷款(温州民商银行和上海华瑞银行)

图表1:民营银行经营模式示意图

资料来源:前瞻产业研究院整理

1. 个存小贷

主要面向个人消费者等普罗大众,优点是客户群体广泛,有助于扩大品牌影响力,缺点是贷款客户较为分散,需要较高的评审能力与风险管理能力。 代表银行是前海微众银行,依托于大股东腾讯的互联网渠道和客户资源,为工薪阶层、自由职业者、进城务工人员等普通大众提供特色化、便捷化的存贷款、投资理财、支付结算等金融服务。

2. 小存小贷

主要面向小微企业和个体经营者,提供小额存贷款等服务,优点是存款利率低,节约资金成本,缺点是增长速度缓慢,且同样需要较高的贷后风险管理能力。 代表银行是浙江网商银行,客户群体主要是阿里巴巴、天猫及淘宝的商户,线下的小微经营者,三农用户,产品主要为20万元以下的存款产品和500万元以下的贷款产品。

3. 公存公贷

以对公业务为主,优点是能够带来大额存款,扩大市场占有率,缺点是与传统银行竞争激烈,而且大企业议价能力较强,业务成本较高。 代表银行是天津金城银行,立足于天津自贸区,重点发展天津地区的对公业务,通过创新业务和互联网金融,着力打造资产驱动、主动负债型的轻资产银行。

4. 特定区域存贷款

为特定区域内的客户提供金融服务,优点是便于发挥本地优势,缺点是受区域经济发展形势影响较大。 代表银行有温州民商银行和上海华瑞银行。温州民商银行利用股东产业链优势,为温州地区的商圈、创业园、供应链上的小微企业提供批量化金融服务。上海华瑞银行是首家注册于上海自由贸易试验区的法人银行,定位于面向自贸区、辐射长三角的涵盖"结算、投资、融资、交易"的智慧银行,为本地区小微企业提供支付结算、跨境融资等服务。

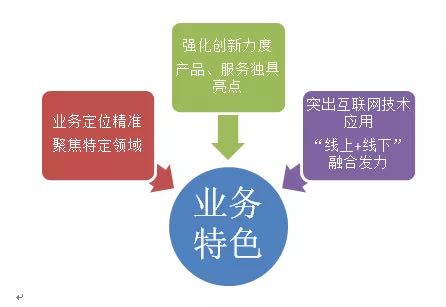

(二)民营银行业务特色

从首批民营银行试点的"四种经营模式"起步,如今民营银行已逐步探索形成了鲜明的业务发展特色。

1.业务定位精准,聚焦特定领域

实行差异化发展战略,坚持特色经营,与现有商业银行实现互补发展、错位竞争,是监管赋予民营银行的定位。当前,17家民营银行的业务定位多聚焦于小微企业、"三农"、自贸区和科创企业等金融需求,通过向具有自身特色和优势的客户群体提供有针对性、便利的金融服务,实现差异化精准定位。

一是专注小微、"三农"服务。例如,前海微众银行的业务定位是服务个人消费者和小微企业,并打造"个存小贷"的特色业务品牌;浙江网商银行致力于服务小微企业和科创企业,主要为阿里巴巴电商体系内的卖家、线下小微经营者、农村种养殖户提供针对性的金融服务。

二是专注地区服务。即充分发挥本地人脉、信息等优势,聚焦本土及辐射区域的业务。例如,上海华瑞银行主要为上海自贸区的小微企业和个人消费者提供金融服务;天津金城银行立足于天津自贸区,并辐射京津冀、环渤海以开展"公存公贷"业务;温州民商银行立足温州,以服务温商为主。

三是深耕产业链。即借助股东企业的上下游网络关系,为相关企业提供金融服务。例如,湖南三湘银行以其第一大股东三一重工集团为依托,专注发展供应链金融;武汉众邦银行依托三快科技、卓尔等股东企业的核心交易生态圈,建立卓尔云市、华棉网、中农网、壹药网等交易平台,为相关企业客户提供金融服务。

2.强化创新力度,产品、服务颇具亮点

原银监会在2015年《关于民营银行发展的指导意见》中明确指出,民营银行要稳步推进业务创新、服务创新、流程创新、管理创新,并鼓励民营银行利用大数据、云计算、移动互联等新一代信息技术提供普惠金融服务。

现有的商业银行体系经过长期发展已经比较成熟,业务模式相对稳定,但由于传统惯性的束缚往往难以快速适应新的市场需求变化和创新模式。而民营银行为了满足精准化的客户需求,充分利用自身股东优势,在产品和服务上有所突破和创新,如前海微众银行"微粒贷"、浙江网商银行"310"模式、四川新网银行"好人贷"、天津金城银行"金税贷"、武汉众邦银行"众链贷"等,都已积累了一定的实践经验,在业内树立了一定的口碑。

3.突出互联网技术应用,"线上+线下"融合发力

从互联网技术运用的程度来看,可将现有民营银行划分为"互联网派"、"传统企业派"及"准互联网融合型"。

"互联网派",主要以互联网资源发挥主导作用,以前海微众银行、浙江网商银行为代表,这两家民营银行背后分别有腾讯和阿里两家互联网巨头作为依托,借助股东方面场景和技术优势,服务传统银行关注较少的80%长尾客户;"传统企业派"中,主要股东多为地方大企业,这些企业优势在于形成了较大规模的产业链,可以将上下游的企业转化为民营银行的客户,帮助其完成早期的业务积累,如天津金城银行、温州民商银行;其余大部分为线上与线下相结合的"准互联网融合型"民营银行,如江苏苏宁银行、上海华瑞银行等。

值得关注的是,无论是有较多互联网资源背景的"互联网派",还是起步于传统企业的"传统企业派",为破解小微企业融资难题,都在业务发展中创新发挥互联网科技工具的效能。比如天津金城银行为加快贷款速度,其创新的"政采贷"产品,通过整合内、外部数据逐步建立客户基础数据库和自动化信贷系统,用"网络爬虫"技术抓取政府采购官方网站公示的采购中标信息,结合外部机构各类反欺诈数据,实现了自动定额、自动授信、自动放款,客户足不出户,当天可完成申请、审批、放款全部流程。

图表2:民营银行业务特色

资料来源:前瞻产业研究院整理

扫一扫

下载《前瞻经济学人APP》进行提问

与资深行业研究员/经济学家互动交流让您成为更懂行业的人