【行业深度】洞察2025:中国干细胞医疗行业竞争格局及企业布局(附产品布局、上市企业业绩等)

行业主要上市公司:中源协和(600645);赛莱拉(831049);冠昊生物(300238)等

本文核心数据:代表企业业绩

1、中国干细胞医疗主要参与者及分布情况

干细胞产业属于典型的科研和资金密集型产业,其技术研究和产业化应用具有高投入的特征。目前整个干细胞行业竞争最为激烈的是干细胞行业的上游产业,未来随着干细胞储存竞争愈发激烈导致利润率下降以及干细胞药物开发的推进,整个干细胞行业的竞争重心将向行业中下游偏移。

从区域分布情况来看,中国干细胞医疗行业代表企业主要分布在北京及沿海地区。其中以北京、天津、广东等地区为主,中部地区中四川等地也有所布局。

2、中国干细胞医疗企业竞争梯队情况

根据企业业务覆盖范围的差异,可将中国干细胞医疗企业分为三个梯队。位列第一梯队的中源协和、博雅干细胞、北科生物、汉氏联合等具有品牌积累的老牌细胞存储机构先发优势显著,在干细胞市场上具有更强号召力;第二梯队的四川新生命干细胞和齐鲁细胞等干细胞企业重点布局于某一区域,地方的区域性业务优势显著;第三梯队则为小型、新进入市场者或跨界转型类企业,多拥有单一存储业务,质量参差不齐。

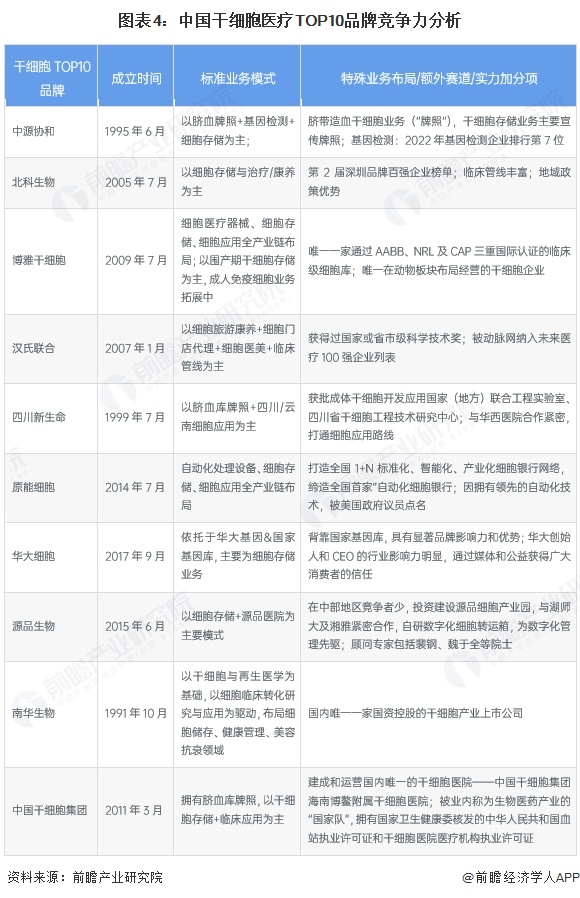

3、中国干细胞医疗头部品牌竞争力

目前,干细胞医疗行业已形成较为明确的品牌格局,头部企业多为老牌企业,经验积累建立起了较高的行业技术壁垒,例如,中源协和是国内干细胞A股上市公司;北科生物较早经营细胞治疗及康养业务,合作与并购的周边企业丰富;博雅干细胞质量管理体系领先,且在新生儿围产干细胞存储市场占据优势。此外,也不乏原能细胞、华大细胞等后起之秀。

注:基于品牌声量、品牌认可度、品牌经营时间、市场占有率等多维度综合考量筛选,排名不分先后。

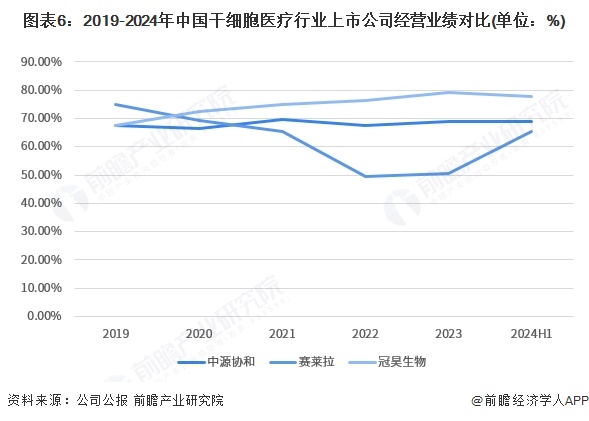

4、中国干细胞医疗代表企业毛利率水平较高

目前,我国干细胞医疗行业中主要的几家上市企业均通过研发、生产和销售干细胞医疗产品实现收入,且多为药物产品。从各企业产品的产销情况来看,2023年,受宏观经济和医疗行业采集等影响,中源协和、冠昊生物的大部分产品产销率低于100%,产生一定存货。中源协和产品的产销率在100%左右浮动,冠昊生物产销率相对较低,仅为92%。

从代表上市企业的毛利率情况来看,中国干细胞医疗行业整体毛利率处于较高的水平。2019-2024年上半年三家代表企业的毛利率均处于60%以上。

5、中国干细胞医疗行业竞争状态总结

从五力模型来看,我国干细胞医疗企业积极向产业链上游布局,如干细胞采集和储存业务,削弱上游供应商议价能力;下游为应用领域,干细胞医疗产品技术性强,产品还未实现普遍的产业化、商业化应用,消费者议价能力较低;目前,我国干细胞医疗行业参与者多为新成立企业,多处于融资的早期阶段,虽企业数量较多,但各企业细分产品的赛道有差异,且行业仍处于初期发展阶段,整体竞争强度较小;干细胞医疗作为前沿科学领域之一,其面对的是一个待开发的增量市场,这将吸引更多参与者布局该领域;干细胞医疗能带来传统治疗手段难以替代的治疗效果,是医疗行业重要的发展方向之一,被替代的威胁较小。

根据以上分析,对各方面的竞争情况进行量化,1代表最大,0代表最小,中国干细胞医疗行业的竞争情况如下图所示:

更多本行业研究分析详见前瞻产业研究院《中国干细胞医疗行业发展前景预测与投资战略规划分析报告》

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对干细胞医疗行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来干细胞医疗行业发展轨迹及实践经验,对干细胞医疗行...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。