干货!2021年土壤修复行业标杆企业分析——建工修复:上市之后能否迎接未来挑战?

土壤修复产业主要上市公司:目前国内土壤修复行业的上市公司主要有森特股份(603098)、蒙草生态(300355)、*ST金(002470)、棕榈股份(002431)、节能铁汉(300197)、东江环保(002672)、维尔利(300190)、理工环科(002322)、鸿达兴业(002002)、博天环境(603603)、中岩大地(003001)、顺灏股份(002565)、岭南股份(002717)、天瑞仪器(300165)、东珠生态(603359)、高能环境(603588)、*ST美(300495)、启迪环境(000826)、博世科(300422)、华光环能(600475)、科融环境(300152)、绿茵生态(002887)、京蓝科技(000711)、建工修复(300958)、远达环保(600292)、永清环保(300187)和华测检测(300012)等。

1、中国土壤修复行业龙头企业全方位对比

土壤修复是指利用物理、化学和生物的方法转移、吸收、降解和转化土壤中的污染物,使其浓度降低到可接受水平,或将有毒有害的污染物转化为无害的物质。作为国内最早一批进军土壤修复的龙头企业,中国土壤修复行业的龙头企业有建工修复、高能环境和永清环保,其全方位对比情况如下:

2、建工修复:土壤修复业务的布局历程

作为国内最早专业从事土壤修复服务的环保企业之一,2007年承接国内首个市场化运作的土壤修复项目,此后建工修复率先成立了污染场地修复联合研究中心,与国内外科研院所合作,对环境修复领域主流技术进行了引进、消化、吸收和再创新;同时,结合国内污染场地情况,针对性地进行了技术创新、装备研发和实践应用,积累了丰富的环境修复运营和管理经验。并2021年成功在深交所创业板上市。

3、建工修复:土壤修复业务布局及运营现状

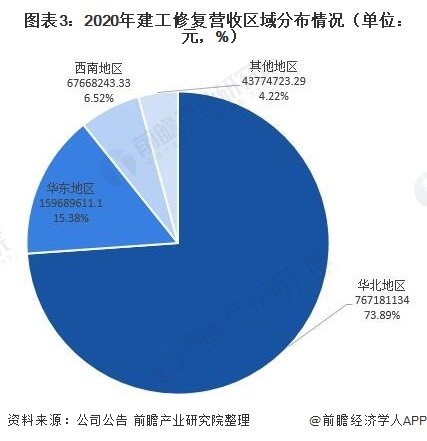

——华北地区营收超七成:华北地区是重点布局区域

2020年,建工修复华北地区营收76718.11万元,占公司营收73.89%,其次是华东地区,营收15968.96万元,占公司营收15.38%,可以看出,华北地区是建工修复的主要收入来源。

——企业经营模式:公司服务模式主要包括EPC模式(含IR-EPC模式)

IR-EPC模式即环境调查及风险评估-工程总承包模式(Environmental Investigation and Risk Assessment-Engineering Procurement Construction),在IR-EPC模式下,公司负责项目实施前的环境调查和风险评估,并与客户签订工程总承包合同,承担项目整体的规划设计、材料采购、项目实施和管理,对项目的质量、安全、工期全面负责,完工后将项目整体交付给业主。根据不同项目特点及业主要求,IR-EPC模式下存在项目前期环境调查和风险评估服务不是由公司完成的情况,该种模式为EPC模式。

——企业营收结构:公司营收主要依赖大单

从公司2020年营收前五大客户来看,2020年公司前五大客户贡献了公司当年近70.94%的营收。这一方面与修复业务本身EPC属性有关,另一方面,也与公司近年来较为依赖修复大单子有关。

4、建工修复:土壤修复业务经营业绩

由于建工修复所属行业为环境修复业务,主要以土壤修复为主,所以用公司整体营收视为其土壤修复业务营收。从土壤修复业务的经营情况来看,2012-2015年,建工修复的营收稳步增长,经过2016年的飞速增长后,2016-2020年公司营收不断波动,而且波动幅度较大,这主要与公司营收依赖大单有关,2019年公司前五大客户贡献了公司当年近48%的营收,而2020年更是达到了近71%。

2020年由于受新冠肺炎疫情影响,大部分环境修复项目的场地调查、风险评估等前期工作于2020年第二季度才开始渐渐恢复,招投标工作相应顺延,随着疫情得到有效控制,各地复工复产步伐加快,项目招投标及签约与履约进度逐渐恢复正常。2020年建工修复实现营业收入10.38亿元,较2019年下降7.2%。2021年第一季度建工修复实现营收2.23亿元,同比增长499.9%。

2012-2020年建工修复归属净利润由2540万元波动上涨至8327万元,同样扣非净利润则由1521万元波动上涨至7694万元。2021年第一季度,建工修复归属净利润1638万元,扣非净利润1620万元,分别实现了283.3%和276.4%的增长。

伴随2016年土十条发布,国内土壤修复市场快速升温,环境修复类企业如雨后春笋般纷纷涌向这万亿市场,行业寡头局面被逐渐打破。土壤修复相关产业的企业数量不断增加,行业竞争变得激烈。

在这种背景下,公司毛利率和净资产收益率波动下降,其中毛利率由2013年最高时候的33.33%下降至2016年的18.9%,2020年公司毛利率为21.64%。净资产收益率则由2012年的28.63%下降至2020年的12.21%,2020年公司净利率为8.04%。

净资产收益率=利润率*资产周转率*权益乘数,由下图数据可知,净资产收益率呈波动下降趋势,净资产收益率的下降主要是由于资产周转率下降和权益乘数下降。

5、建工修复:未来业务发展机遇与挑战同在

截至2020年末,江苏省、河北省、浙江省、四川省、上海市、北京市、天津市等近30个省、市、自治区已公布建设用地土壤污染风险管控和修复名录,涉及需修复的地块500余块。土壤污染状况详查工作的完成及建设用地土壤污染风险管控和修复名录的公布,将催化土壤修复行业需求持续释放,未来环境修复市场空间较大。

尽管我国污染土地面积巨大,但土壤修复市场具有一定存量市场属性,修复一块少一块。其次,环境修复行业属于技术和资本密集型行业,因关系国计民生,对于项目实施企业的品牌、技术力量、项目经验、运营管理能力和资本实力要求较高,但潜在的巨大市场将促使行业内现有企业不断提升竞争实力,拓展和延伸业务领域和市场空间,并吸引更多具有资金优势的大型央企、国企、民营企业、产业基金等以不同方式进入该行业,进一步加剧市场竞争。

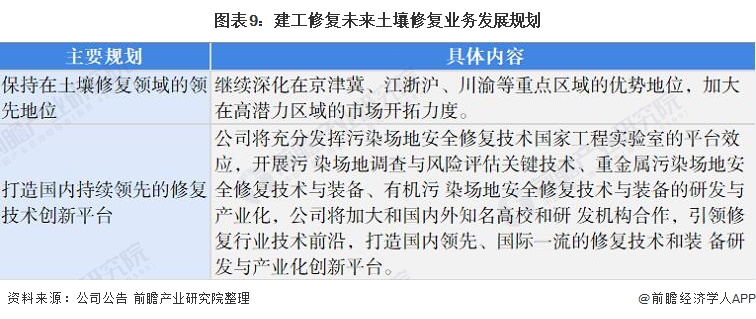

6、建工修复:未来土壤修复业务发展规划

公司将依托新时代下国家环保政策发展趋势,以乡村振兴、京津冀协同发展、雄安新区建设、长江经济带建设、粤港澳大湾区建设等国家重大战略部署为契机,面对不断提升的环境修复市场需求,打造环境修复领域持续领先的“环境修复综合管理服务商”。主要规划如下表:

更多行业相关数据请参考前瞻产业研究院《中国土壤修复行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对土壤修复行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来土壤修复行业发展轨迹及实践经验,对土壤修复行业未来...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。