2020年锂电正极材料市场规模与竞争格局分析 三元正极材料占比领先【组图】

锂电正极材料出货量逐年上升,厦门钨业出货量排名领先

高工锂电调研数据显示,2019年中国锂电正极材料出货量40.4万吨,同比增长32.5%。其中,三元正极材料出货量19.2万吨,同比增幅40.7%;磷酸铁锂材料出货量8.8万吨,同比增长29.3%;磷酸铁锂材料出货量6.62万吨;锰酸锂材料出货量5.7万吨。

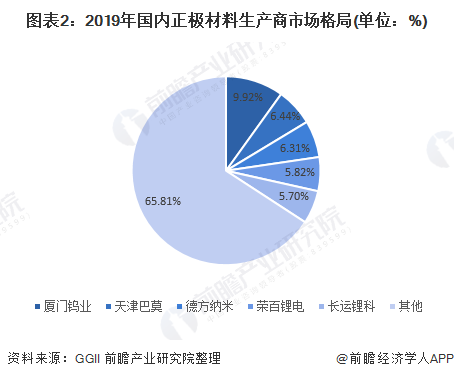

从竞争格局角度分析,2019年正极材料出货量排名前三的企业分别为厦门钨业、天津巴莫和德方纳米,市场占比分别为9.92%、6.44%和6.31%。厦门钨业受益于钴酸锂以及三元材料的双重增长,2019年其正极材料出货量同比增长超过50%;天津巴莫受益于产能释放以及终端客户需求量提升,其三元正极材料出货量增速明显,总出货市场排名上升至第二位。

三元正极材料市场占比近50%

从正极材料细分类型占比趋势来看,2019年,三元正极材料和钴酸锂材料出货量占比较2018年有所下降,占正极材料出货量比重分别为47.62%和16.42%;磷酸铁锂材料和锰酸锂材料出货量占比较2018年有所增加,2019年占比分别为21.83%和14.14%。

正极材料市场规模扩大,价格呈下行

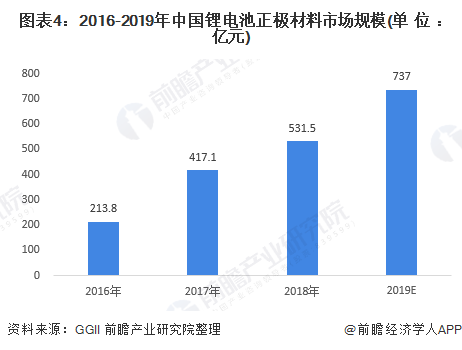

在国家一系列政策的大力支持下,新能源汽车得到了大力发展,进而带动动力电池及正极材料等行业的快速发展。高工锂电调研数据显示,2017年,中国正极材料总产值达417.1亿元,同比增长95.1%,2018年我国锂电池正极材料产值为531.5亿元,产值增速有所放缓;初步核算,2019年我国锂电池正极材料产值达到737亿元,千亿市场规模未来可期。

注:高工锂电尚未发布2019年正极材料行业总产值,2019年数据为前瞻根据行业发展形势预测所得,最终数据以官方公布为准。

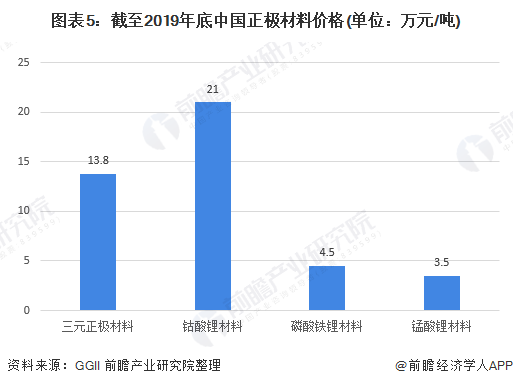

从价格走势方面来看,2019年正极材料价格整体呈下行走势,主要原因有:1)碳酸锂、氢氧化锂等上游原材料随着产能释放以及终端需求带动不足,导致锂盐价格持续下行,进而导致锰酸锂以及磷酸铁锂正极材料市场价格下行;2)受终端降本压力向上游传导影响,电池行业成本压力转嫁上游,导致上游正极材料企业降价销售。截至2019年底,三元正极材料价格为13.8万元/吨;钴酸锂价格为21万元/吨;磷酸铁锂价格为4.5万元/吨;锰酸锂价格为3.5万元/吨。

以上数据来源于前瞻产业研究院《中国锂电池正极材料行业发展前景与投资预测分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对熔盐储能行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来熔盐储能行业发展轨迹及实践经验,对熔盐储能行业未来...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。