2018年智慧银行业市场现状与发展趋势分析 IT投资增加加速智慧化变革【组图】

智慧银行是传统银行、网络银行的高级阶段,是传统银行在智能化趋势的背景下,以客户为中心,重新审视银行和客户的实际需求,并利用人工智能、大数据等新兴技术实现银行服务方式与业务模式的再造和升级。从而实现线上与线下的结合与不同渠道的信息互联,使资源的配置更加合理和高效。现阶段,随着人们对服务需求及服务模式要求的转变,银行业也将逐渐由传统的人工服务向智能化服务转变,在建设转变期,银行的总体IT投资规模不断增加,有效的推动银行向智慧银行的转型升级。

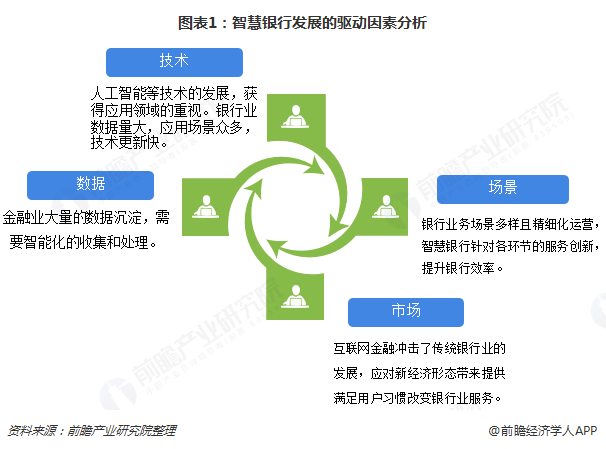

技术、数据、场景、市场多因素驱动银行业改革

作为国内金融服务的重要行业,传统的银行服务多以人工服务为主。现阶段,随着4G的普及、人工智能的发展,技术、数据、场景和市场环境的变化,我国银行业逐渐向智慧银行业转变。

行业的转型升级和变革是多因素共同促进的结果。银行业服务范围广泛且应用场景众多,导致其数据量大,处理复杂。人工智能和大数据等技术的发展为行业的技术变革及数据收集、处理方式的革新提供了新的技术手段和方法,成为银行改革的主要驱动力。除此之外,外界异军突起的互联网金融的发展给银行业务带来不小的冲击,使传统银行在面临同业竞争的同时,还不得不应对新经济形态带来的用户习惯的改变和用户对服务质量要求的提高。银行向智慧银行的转型,使其能够在激烈的行业竞争中,创新服务内容,提升效率,优化服务。

智能化的多平台、全方位的服务模式促进需求提升

在技术、数据、市场和场景等多因素变化的影响下,基于互联网、大数据、云计算、人工智能、区块链等信息技术的运用,银行业逐渐由传统的服务模式向智慧化得模式转变,以信息的高度集成化、自动化处理,实现对市场的智慧感知,依托大数据信息实现对金融产品和服务的智慧精准营销,为客户提供随时、随地、随心的智能化服务,在此基础上,依托不同的用户需求,提供不同的个性化服务,在提升银行工作效率和服务内容的同时,实现了银行业发展的转型升级。

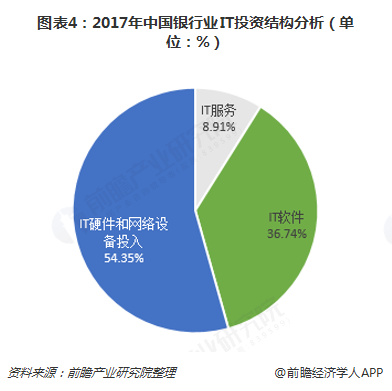

IT投资规模持续增加,为改革创新提供资金支持

银行业的IT投资是各银行智慧化建设的重要表现,2013年以来,国内银行业IT投资规模不断增加,年均复合增长率约为15%,至2017年中国银行业整体IT投资规模为1019.2亿元,较上年同比增加10.40%。其中硬件产品投入(包括IT硬件和网络设备投入)达到553.43亿元,占总体投入的54.3%,比2016年的55.3%下降了约1个百分点;IT服务投入达到374.05亿元,占总体投入的36.7%,同比增长了大约1个百分点;软件投入为90.71亿元,占总体投入的8.9%。

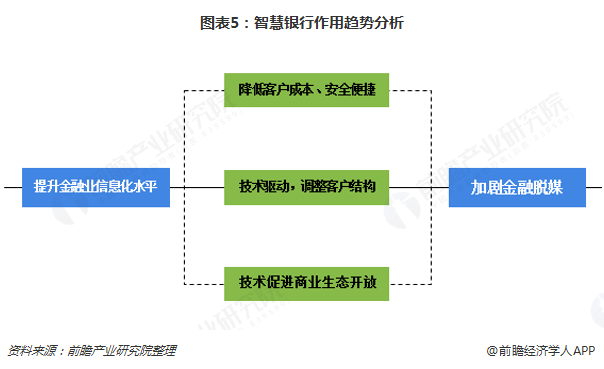

智慧银行优势明显,将有效推动银行业转型升级

在技术支持及资本供应的助力下,未来,智慧银行将是各银行主体转型升级的主要方向。智慧银行的搭建和普及化将在有效的提升金融业信息化水平的同时,促进加剧金融去中介化得脱媒发展。以实现为客户提供安全便捷服务的同时降低客户成本、调整客户结构,最终依托依托移动互联网、大数据技术等先进技术手段,推动业务与信息科技的良性互动与深度融合,建立“数字化”的业务模式,促进银行业的智慧化和商业生态开放化发展。

以上数据来源参考前瞻产业研究院发布的《中国智慧银行深度调研与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告将帮助商业银行、终端设备运营商、投资企业准确了解智慧银行当前最新发展动向,及早发现智慧银行市场的空白点,机会点,增长点和盈利点……,前瞻性的把握智慧银行...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。