预见2022:《2022年中国军工电子行业全景图谱》(附市场规模、竞争格局和发展前景等)

行业主要公司:景嘉微(300474);紫光国微(002049);赛微电子(300456);航天电子(600879);烽火电子(000561);航天发展(000547);四创电子(600990);铖昌科技(00127)

本文核心数据:军工电子产量、军工电子规模

行业概况

1、定义

军工电子是集红外技术、激光技术、半导体及嵌入式技术与虚拟仿真技术为一体的综合性军工技术体系,是国防信息化建设的基石。军工电子行业包含在军工行业内,专注于军工行业电子产品布局。根据其军工产品的不同可分为卫星导航、通信指挥、雷达电子、电子对抗、测量测控设备等。

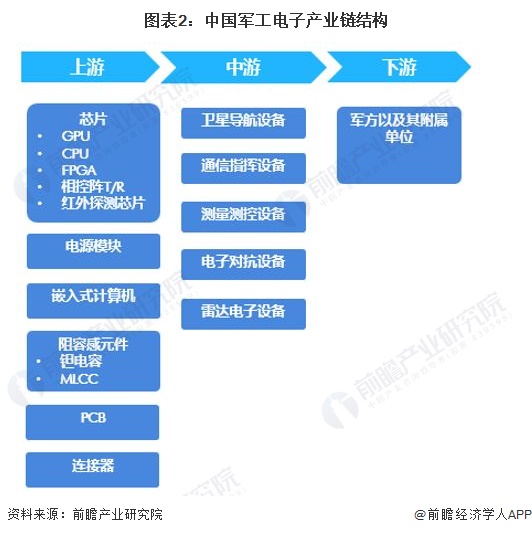

2、产业链剖析:上游产业链细分领域较多

军工电子行业的上游元器件细分领域较多,包括芯片(CPU、GPU、FPGA、相控阵TR、红外探测芯片)、电源模块、嵌入式计算器、阻容感元件等;军工电子行业的中游包括各种军工产品,包括卫星导航设备、通信指挥设备、测量测控设备、电子对抗设备等;下游为使用方。

中国军工电子上游代表性芯片企业有景嘉微、达实智能、中科曙光、紫光国微等;电源模块代表性企业有新雷能;嵌入式计算机代表性企业有智明达;连接器代表性企业包括中航光电等;阻容感元件代表性企业包括火炬电子和鸿远电子;中游代表性企业包括中航电测、赛微电子、华力创通等。

行业发展历程:行业处在快速发展阶段

19世纪50年代,我国军工电子行业标准初步提出,主要以转化和引用苏联标准为主。在19世纪60年代初步形成了我国自己的电子元器件生产体系。1978年,提出实施“七专”管理,与标准化相关的是“七专技术条件”,我国电子元器件体系开始建立。19世纪80年代起,参照美国标准MIL体系,我国开始逐步建立了自有的军标体系。20世纪起,在总装备部的支持下,航天转向重点工程成为标准试点,我国军用电子元器件标准化工作步入了与重点工程相结合、支持工程标准化的道路。2016年,我国支持军工电子发展的政策开始密集出台,主要提出完成国防科技领域装备的智能化及制造过程的自动化。发展至今,军工电子行业布局已经较为完善。

行业政策背景:政策加持,军工电子着力于科技创新

近年来,科技部、中央军委等多部门都陆续印发了支持军工电子行业的发展政策,内容着力于推动军工行业的技术创新。同时,“十四五”规划指出在推进技术创新之外,还要推动军民协同发展,将军方技术应用到民用领域,推动行业技术成果的转化和应用。

行业发展现状

1、军工电子产品分类

军工电子产品应用主要包括电子对抗设备、雷达电子设备、卫星导航设备、测量测控设备和通信指挥设备等。

2、军工电子行业内企业主体类型和入场方式

我国军工电子行业市场主体类型主要有军工集团、信息探测企业以及电子元器件企业等,主要通过独资、入股、兼并等方式入场。

3、军工电子供给能力较为稳定

从我国龙头企业的军工电子产品产量来看,2019-2021年,行业内企业军工电子产品产量大多保持增长态势,说明我国军工电子行业市场供给水平较为稳定。

4、军工电子规模增速较快

我国军工电子行业起步较晚,且发展进程艰难,早期由军工集团主导。近年来,国家不断放开军工企业进入资质的要求,开始将市场面向民营企业,潜在市场规模增长趋势明显。据国防白皮书数据,2017年我国国防装备费用占国防支出的41%左右,军工电子行业市场规模为2516亿元。军工电子装备是军事作战效能的“倍增器”,新型武器装备中的电子系统占比近年来不断提高,2021年初步统计装备费用占比上升至60%。2021年我国国防装备费用约为6232亿元,据此统计我国军工电子行业市场规模为3739亿元。

5、中国军工电子行业技术水平和供给稳定性有待进一步提高

目前,我国军工行业的高端产品仍依赖进口,国产替代化能力有待提高,同时,上游基础元件和软件的水平的研发还应大幅度投入。除此之外,受国际政治因素影响,高端军工电子产品的供给稳定性有待进一步提高。

行业竞争格局

1、区域竞争:军工电子上市企业多集中于华东和华南地区

根据ifind数据,目前军工电子上市企业多分布于华东和华南地区,该类地区芯片、电源模块、PCB、连接器行业较为发达,是军工电子元件产品的主要聚集地,带动了中游军工电子产品的发展。

2、企业竞争:军工电子行业内细分领域较多

(1)军工电子元器件竞争梯队

我国军工电子元器件行业细分领域较多,产品较多。其中集成电路细分行业的龙头企业有紫光国微、睿创微纳、和而泰;电源模块的龙头企业有新雷能、振华科技-振华微;嵌入式计算机的企业多为国企,民企的龙头代表为智明达;钽电容的龙头企业为宏远电子和振华科技,营收均在5亿元以上,MLCC的龙头企业为鸿远电子、火炬电子、成都宏明,市场占有率超过70%;连接器的代表性企业为中航光电、航天电器,市场占有率在50%以上。PCB的代表性企业有鹏鼎控股、东山精密、健鼎,市场占有率在26%左右。

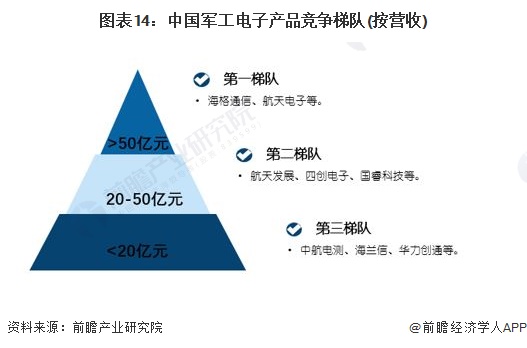

(2)军工电子产品竞争梯队

根据我国军工电子行业企业在军工电子产品方面的业务收入水平,可大致将其分为三个竞争梯队。第一梯队的企业军工电子产品营业收入在50亿元以上,代表企业包括海格通信、航天电子等。第二梯队的企业军工电子产品营业收入在20-50亿元之间,代表企业包括航天发展、四创电子、国睿科技等。第三梯队的企业军工电子产品营业收入在20亿元以下,代表企业包括中航电测、海兰信、华力创通等。具体竞争梯队如下:

行业发展前景及趋势预测

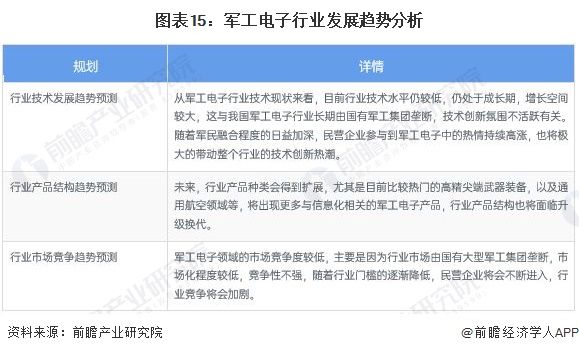

1、行业发展趋势预测:民营企业的进入推动行业的发展

2、行业发展前景预测:预计保持复合增速10%的高速增长率

军工电子行业发展不仅面临政策机遇,也深受国际局势的影响,再加上我国国防支出不断增加,其用于军工电子方面的比重也在不断提高。与此同时,伴随着我国军工电子产业链发展的日渐完善,军工电子制造和军工电子技术不断提高,军工电子原材料自给率将会不断提高,这一系列因素都意味着我国军工电子行业即将迎来发展的黄金期。前瞻预计,我国军工电子行业将保持高速增长趋势,未来市场年复合增长率约为10%左右,到2027年我国军工电子行业市场规模将达到6624亿元。

更多本行业研究分析详见前瞻产业研究院《中国军工电子行业市场需求与投资规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对军工电子行业的发展背景、产销情况、市场规模、竞争格局等行业现状进行分析,并结合多年来军工电子行业发展轨迹及实践经验,对军工电子行业未来...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。