预见2022:《2022年中国通信设备制造行业全景图谱》(附市场现状、竞争格局和发展趋势等)

行业主要上市公司:目前国内通信设备制造行业的上市公司主要有中国移动(600941)、中国电(601728)、中国联通(600050)、中兴通讯(000063)、烽火通信(600498)、中天科技(600522)、亨通光电(600487)、富通信息(000836)、通鼎互联(300004)、特发信息(000070)等。

本文核心内容:通信设备制造行业市场规模、通信设备制造行业发展现状、通信设备制造行业竞争格局、通信设备制造行业发展前景及趋势。

行业概况

1、定义

根据《国民经济行业分类(2019修改版)》,通信设备制造业属于制造业行列中的计算机、通信和其他电子设备制造业;通信设备制造业又包括通信系统设备制造业和通信终端设备制造业。

通信系统设备制造业是指固定或移动通信接入、传输、交换设备等通信系统建设所需设备的制造,包括为运营商及企业客户提供传输网、接入网、承载网等解决方案,通信终端设备包括音频通信终端、图形图像通信终、视频通信终端、数据通信终端、多媒体通信终端等。

2、产业链剖析

通信设备制造行业上游产业主要包括五金和塑料材料供应商、加工商以及电子元器件供应商以及通信设备零部件制造业。其中:五金材料主要包括各类金属紧固件、钣金件、冲压件和切削件等;塑料材料主要包括ABS、尼龙等塑料原料及其制品;电子元器件主要包括电阻、电容、电感等。目前这一领域领先的上市企业有欣天科技、光迅科技、灿勤科技和创远仪器等;作为产品原材料供应商,电子元器件、塑胶与五金结构件制造业以及通信设备零部件制造业对通信设备制造业的影响主要体现在采购成本上。而通信设备制造业仅作为IT产业的一小部分,对上游原材料影响相对有限。

通信设备制造行业中游作为整条产业链的重要环节,主要包含核心网络设备、接入网络设备和网络终端应用设备的制造等;该领域目前的代表上市企业有烽火通信、长飞光纤、亨通光电和通鼎互联等;

通信设备制造行业的下游产业主要包括通信运营商与通信设备集成商以及政府与公共安全、公用事业以及工商业等行业的具体应用。目前在电信运营服务方面,我国目前的电信运营服务市场呈三大电信运营商寡头垄断竞争;通信设备集成商主要包括中兴通讯等企业。

我国通信设备制造行业具体产业链布局如下图:

行业发展历程:行业处在突飞猛进阶段

通信设备制造行业在促进社会经济可持续发展方面发挥了重要作用,根据我国国民经济“九五”计划至“十四五”规划,国家对通信设备制造行业的支持政策经历了从“优先使用国产设备”到“强化研发能力,加快老旧设备退网”再到“建成高速泛在、智能绿色的新型数字基础设施”的变化。

“九五”计划(1996-2000年)时期,国家提出在相同的技术水准、相同的价格条件下优先使用国产设备,并拿出10亿元资金集中扶持发展移动通信国产化专项项目;至“十五”计划(2001-2005年)时期,国家层面提倡:信息服务业与制造业联合开发,鼓励通信运营企业使用国产的通信设备及软件;从“十一五”规划(2006-2010年)开始,规划明确了要显著增强元器件、材料、专用设备国内配套能力,加强国际合作,推动产用结合,突破部分关键技术;“十二五”(2011-2015年)至“十三五”期间(2016-2020年),规划均提出了加快传统交换设备和高耗能设备的升级改造和老旧设备退网等工作;到“十四五”时期,根据《“十四五”信息通信行业发展规划》,建成高速泛在、集成互联、智能绿色、安全可靠的新型数字基础设施成为“十四五”时期我国通信设备制造行业的重要任务。

行业政策背景:政策加持,行业发展迅速

近年来,国务院、国家发改委、工信部等多部门都陆续印发了支持、规范通信设备制造行业的发展政策,内容涉及5G网络建设、终端IPv6升级改造、“双千兆”网络基础设施、工业互联网建设等内容,2020-2022年6月,我国通讯设备制造业相关政策发展规划汇总如下:

注:查询时间截至2022年6月13日,下同。

行业发展现状

1、通信设备制造行业市场规模逐年递增

根据《中国电子信息产业统计年鉴》,2014-2019年全国规模以上通信设备制造业营业收入持续增长。根据工信部,2020年,通信设备制造业营业收入同比增长4.7%,则通信设备制造业营业收入初步估计达39729亿元。前瞻根据近年来我国通信设备制造业发展趋势及营业收入变化情况初步核算得到2021年,我国通信设备制造业营业收入可达到近44000亿元。

注:2021年电子信息制造业运行情况中未公布2021年通信设备制造行业营业收入增长情况。

2、通信设备制造行业投资规模整体维持较高水平

近年来,我国通信设备制造行业投资规模不断增加,加速推进行业的发展和网络通信的全国化布局。2021-2022年我国通信行业固定资产投资整体呈上升趋势,固定资产投资额增速有所下降。截至2022年4月末,我国计算机、通信和其他电子设备制造业民间固定资产投资累计增长26.6%,受2022年以来全国多地“奥密克戎”疫情反复影响,增速较2021年同期下降11.4%,环比下降4/6%,但整体仍处于较高水平。近年来,我国通信设备制造行业相关企业积极布局5G建设,为通信设备制造行业提供了良好的发展环境。

3、电话用户总数和移动电话用户数分析

2013-2021年中国电话用户总数和移动电话用户数总体呈增加趋势变动,其中移动电话用户数增加量明显。根据工信部数据,2021年,全国电话用户净增4755万户,总数达到18.24亿户。其中,移动电话用户总数16.43亿户,全年净增4875万户,普及率为116.3部/百人,比上年末提高3.4部/百人。

2022年1-4月,全国电话用户总数达18.43亿户,移动电话用户总数16.61亿户。

3、手机出货量分析

根据中国信息通信研究院统计数据显示,2016-2020年我国手机市场出货量呈逐年下降趋势,手机出货量连续五年承压。2021年全年国内市场手机总体出货量累计3.51亿部,同比增长13.9%,为近六年来手机出货量首次正向增长;其中,5G手机出货量2.66亿部,同比增长63.5%。

2022年1-4月,国内市场手机总体出货量累计8742.5万部,同比下降30.3%,其中,5G手机出货量6846.9万部,同比下降25.0%,占同期手机出货量的78.3%。

4、通信手持机产量分析

国家统计局数据显示,2012-2021年我国移动通信手持机产量呈波动递增趋势上涨。其中,2016年我国移动通信手持机产量达226108.7万台,同比增长20.3%,移动通信手持机产量及产量同比增长率均达到近年来的峰值。2021年全国移动通信手持机产量为166151.6万台,同比增长7.0%;2022年1-4月,全国移动通信手持机产量达48071.5万台,同比下降1.3%。

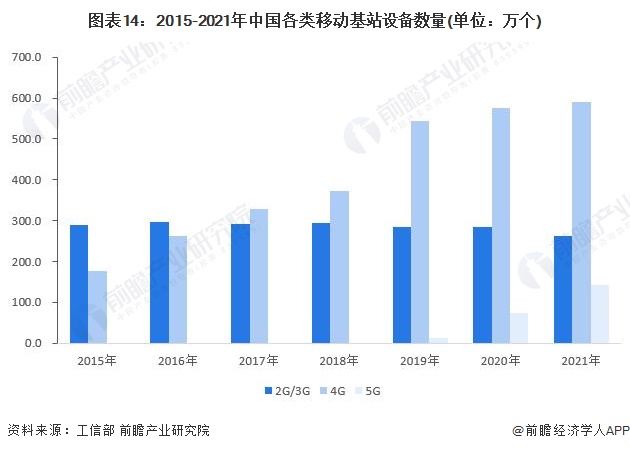

5、移动基站总数逐年递增,5G基站总量占全球60%以上

根据工信部统计,2021年,全国移动通信基站总数达996万个,全年净增65万个。其中4G基站达590万个,5G基站为142.5万个,全年新建5G基站超65万个,我国已开通5G基站数量全球排名第一,5G基站总量占全球60%以上,每万人拥有5G基站数达到10.1个。

6、移动通信基站设备产量分析

国家统计局数据显示,2015-2022年我国移动通信基站设备产量整体呈上升趋势变化;其中,2018年以来随着5G建设加快,推动了移动通信基站设备产量的大幅增长,2018年我国移动通信基站设备产量达43225.2万信道,同比增长58.7%;2021年,我国移动通信基站设备产量达541.9万射频模块,同比下降39.4%;2022年1-4月,我国移动通信基站设备产量达263.5万射频模块,同比增长25.9%。

注:2015-2019年,移动通信基站设备产量单位为万信道;从2020年起,移动通信基站设备产量计量单位调整为射频模块。

行业竞争格局

因目前通信设备制造行业相关产品及可量化指标较多,故行业竞争格局部分仅以各省份移动通信手持机产量、各企业手机出货量及市场份额对我国通信设备制造行业区域及企业竞争格局进行分析:

区域竞争:广东省移动通信手持机最多

由于经济较发达地区人口基数较大,对移动通信设备的需求也较大,目前我国移动通信手持机产量主要集中在东南部经济较发达地区。2021年全年,广东省移动通信手持机产量全国最多,达66965.4万台,约占全国通信手持机总产量的40.30%;进入前十的城市还包括河南省、四川省、北京市、江西省、重庆市、湖北省、陕西省、江苏省和浙江省。但是可以看到,这些城市的通信手持机产量梯级分布较明显,如排名第十的南京通信手持机产量为3214.5万台,与广东省的通信手持机产量相差近21倍。

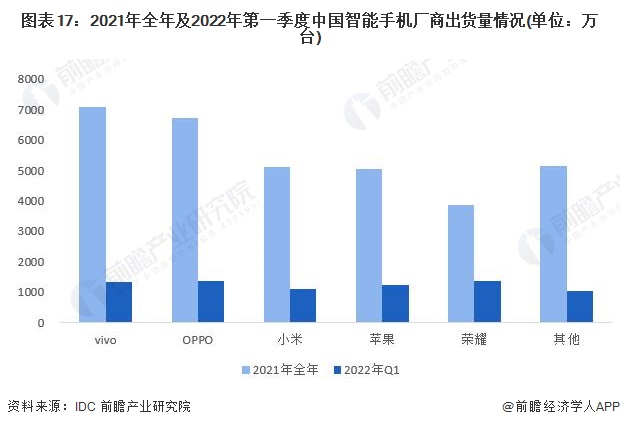

2、企业竞争:vivo、OPPO、小米、苹果、荣耀占据手机出货量前五名

根据国际数据公司(IDC)数据,按出货量来看,2021全年中国智能手机市场出货量前五的厂商分别为:vivo、OPPO、小米、苹果、荣耀,手机出货量分别约为7100万台、6710万台、5110万台、5030万台和3860万台。其中,苹果2021年全年在中国市场出货量自2015年以来再次突破5000万台,年度同比增幅近40%,为前五大厂商中增速最快。

2022年一季度,中国智能手机市场出货量前五的厂商分别为:OPPO、荣耀、vivo、苹果和小米,手机出货量分别约为1370万台、1350万台、1330万台、1240万台和1100万台。

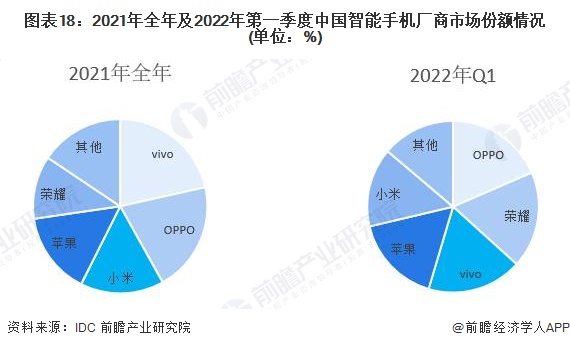

就市场份额来看,2021全年vivo、OPPO、小米、苹果、荣耀的市场份额为别为21.5%、20.4%、15.5%、15.3%和11.7%,其他厂商市场份额合计为15.6%。

2022年第一季度,OPPO、荣耀、vivo、苹果和小米的市场份额为别18.5%、18.2%、17.9%、16.7%和14.9%,其他厂商市场份额合计为13.7%。

行业发展前景及趋势预测

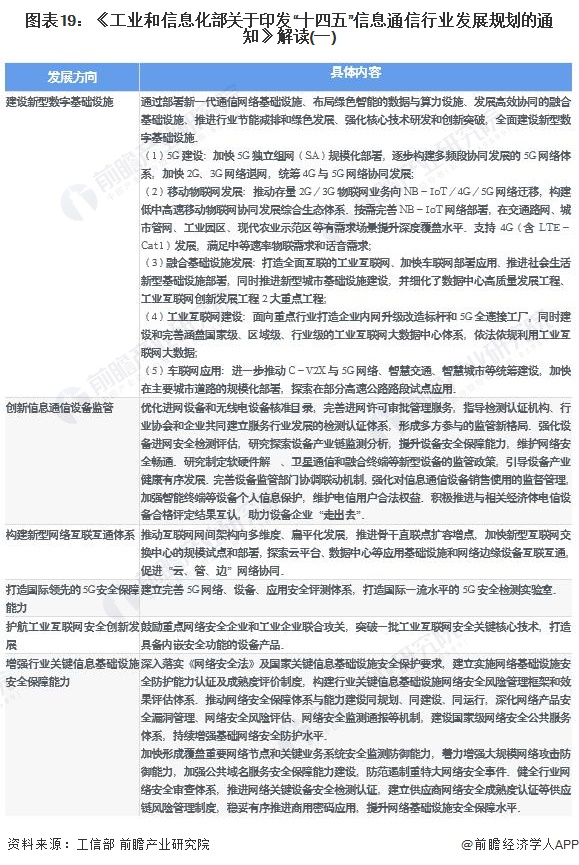

1、“十四五”时期,推进通信设备制造行业节能减排和绿色发展,全面建设新型数字基础设施

2021年11月,工信部发布了《工业和信息化部关于印发“十四五”信息通信行业发展规划的通知》,《规划》包括四部分内容,即发展基础及面临形势、总体思路和发展目标、发展重点、保障措施,围绕五个方面提出了26项发展重点和21项重点工程,《规划》中有关通讯设备制造业相关内容汇总如下:

2、“十四五”通信设备制造行业发展趋势:基础设施建设能力显著提高,向国际一流水平迈进

整体来看,未来我国通信行业将显著提高基础设施建设、数据与算力设施服务以及网络数据安全治理等方面的能力,并向国际一流水平迈进。根据《工业和信息化部关于印发“十四五”信息通信行业发展规划的通知》,“十四五”时期,我国将建成全球规模最大的5G独立组网网络,每万人拥有5G基站数达到26个,实现城市和乡镇全面覆盖、行政村基本覆盖、重点应用场景深度覆盖,行政村5G通达率预计达到80%。前瞻根据我国5G基站建设现状及未来发展趋势初步预测,至2025年末,我国5G基站总数或将达到390万个;至2027年末。我国5G基站总数或将突破430万个。

随着供给侧结构性改革的深入推进、各项政策的落地实施、新一代信息技术加强渗透,日益增长的智能化、高端化、品质化的消费升级需求将不断释放。未来随着5G规模建网扩大,数据中心规模建设持续拉动,通信系统设备行业前景充满机会和希望,估计通信系统设备收入加速增长,前瞻初步预测至2027年末,我国规模以上通信设备制造业营业收入或将突破81000亿元。

更多本行业研究分析详见前瞻产业研究院《中国通信设备制造企业市场竞争分析及企业核心竞争力提升战略分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对OLED载板玻璃行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来OLED载板玻璃行业发展轨迹及实践经验,对OLED载板...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。