微信支付VS支付宝 谁才是行业老大哥呢?

当前金融科技和数字经济时代,支付已经发展成为行业基础设施,连接资金、人、企业,是企业生态的流量入口,地位越来越重要。目前,第三方支付以形成支付宝与财付通(微信支付)两大巨头对垒的场景。尽管两者均是依靠强大的互联网资源获取竞争优势,但无论从企业发展战略还是核心优势等多个方面,支付宝与财付通均有所不同。

2019年第二季度中国第三方移动支付交易规模约55万亿

支付变革重塑交易过程,“场景+支付”带来海量数据成商业核心。支付虽为标准化低毛利业务,但其作为一切商业行为的入口,核心在于连接和积累数据。通过支付工具、支付方式流程等的优化更新,第三方移动支付重塑交易过程,进入越来越多使用场景,可为企业带来海量高附加价值的多维度数据。支付产品覆盖的场景越全面,支付企业对用户的信用、行为、偏好等方面的分析就越精准,从而为企业开展其他业务提供基础支撑与独特优势。因此,移动支付场景成兵家必争之地。

伴随着用户移动支付习惯的建立以及移动支付场景覆盖率的不断提高,我国移动支付市场交易规模已经结束了快速增长期,进入到了稳步增长阶段。根据艾瑞监测的市场季度数据显示,2019年第二季度,中国第三方移动支付交易规模约为55.0万亿元,同比增速为22.6%。

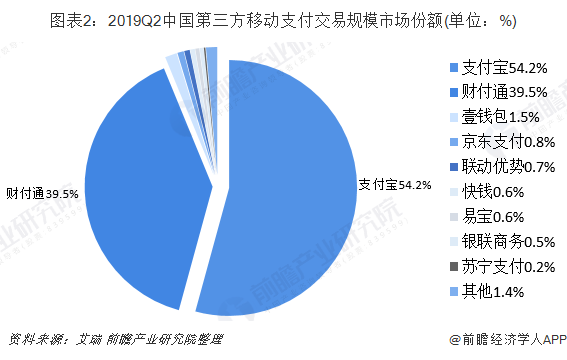

市占率:支付宝市占率TOP1

根据艾瑞最新发布的2019年第二季度数据显示,中国第三方移动支付市场保持市场份额比较集中的情况,第一梯队的支付宝、财付通分别占据了54.2%和39.5%的市场份额。第二梯队的支付企业在各自的细分领域发力。

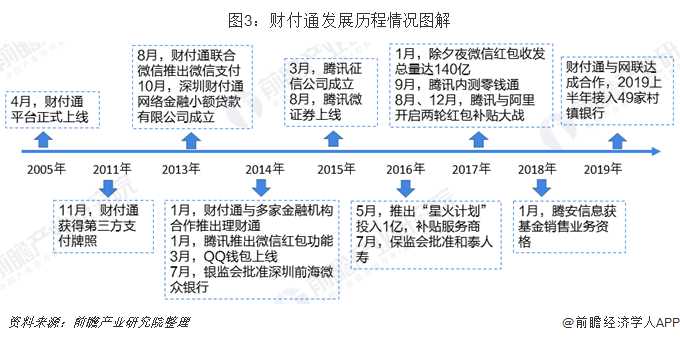

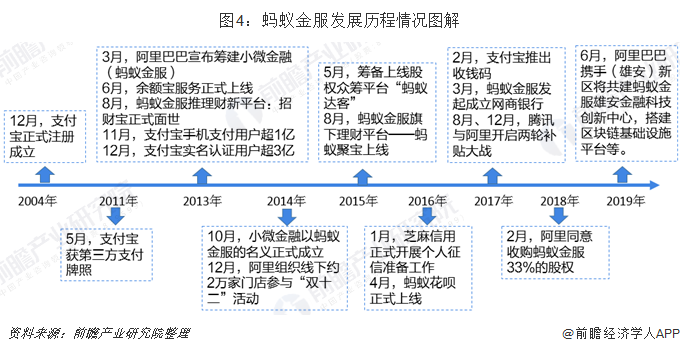

发展历程:阿里率先布局,腾讯紧随其后

我们回溯腾讯和阿里两家金融产品针对支付的布局。阿里与2004年12月率先建立了支付宝,随后腾讯与2005年4月,微信支付(财付通)正式上线。从两家的发展路线来看,两家企业在2005-2015年都着重于业务的广泛布局,两者的正面战场集中在2016-2018年间,其中2017年最为激烈;至2019年,第三方支付行业市场格局基本稳定,形成了微信支付VS支付宝双寡头的局面。

通过回溯发展历程可以看到,腾讯一开始通过战略投资多家大型按需服务提供商。例如,购物APP(京东、美丽说等)、出行APP(滴滴出行)、本地生活APP(美团点评)等多家大型按需服务提供商,通过联盟使微信支付成为很多常用app的主要支付方式。然后与众多大型零售企业形成联盟关系,进一步扩大了全国范围内接入微信支付的商家和零售商网络,提高渗透率。

然而,真正让腾讯实现了弯道超车的是2014年1月推出的“微信红包”。由于红包功能的流行,越来越多的手机用户将微信账号与银行账号绑定,加快微信支付的增长。从而真正的让微信支付获得领先竞争优势。

财付通是通过“微信红包”弯道超车,而支付宝则是通过“先发优势+地推模式”塑造市场领先优势。2004年12月,支付宝正式成立。在淘宝、天猫等电商业务和“余额宝”增值服务加持下,支付宝迅速积累优势:2013年12月31日,支付宝实名认证用户超3亿;2014年支付宝在第三方移动支付市场中份额高达82.30%。2015年1月起,支付宝通过代理地推模式大肆布局线下,吸引商户使用支付宝收单;2017年2月,支付宝推出收钱码,重点渗透便利商超、休闲娱乐、交通出行等小额高频领域。除此之外,阿里旗下的蚂蚁金服的金融体系和业务均较为成熟,花呗、借呗、芝麻信用更是开创支付领域的先河。

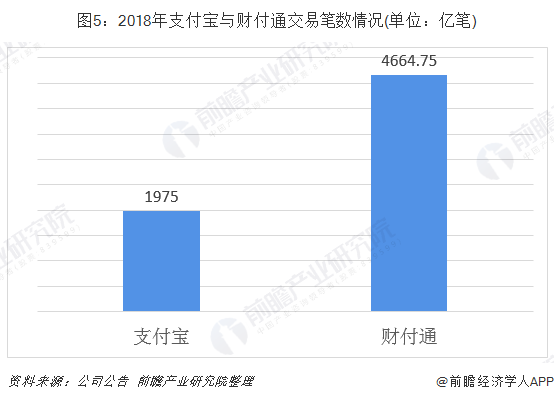

交易笔数:财付通交易笔数远超支付宝

由于,双方两家公司均为直接透露交易笔数情况,因此研究员根据两家公司公布的2018年客户投诉情况,推断2018年支付宝总交易笔数。根据财付通公布的信息显示,2018年,交易类客户投诉事件55977件,涉及交易笔数占比小于0.000012%,则据此推算,交易笔数为财付通为4664.75亿笔。按照支付宝的公告,其交易类客户投诉事件为9875件,但交易类客户投诉事件涉及交易笔数的占比达到0.000005%。以此计算,支付宝2018年全年的交易总笔数为1975亿笔。据此判断,微信支付(财付通)交易笔数领先支付宝一筹。

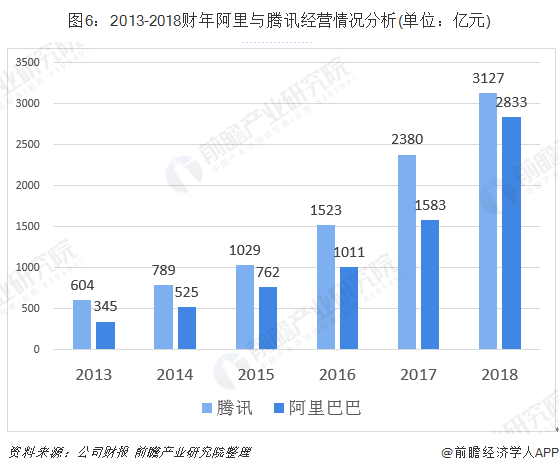

从财务数据来看,支付宝与财付通也均为公布。因此,我们主要以阿里和腾讯整体的营收情况来简单对比。从营收体量来看,两者不相上下,腾讯略高于阿里。据公司财报公布的信息显示,2018年,阿里实现营收,2833亿元,腾讯实现营收3127亿元。

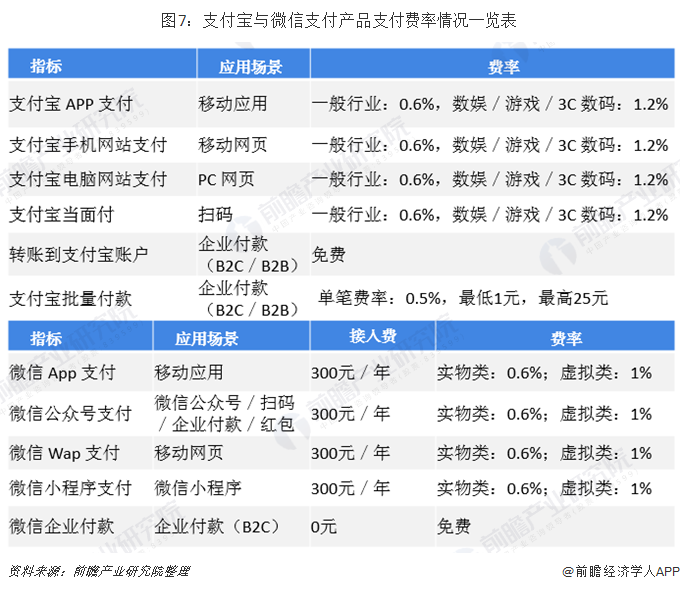

支付费率:微信支付应用场景更加多元化

从支付收费率来看,当前第三方支付接口接入主要包含的支付模式有电脑网站支付、手机网站支付、APP支付等,微信支付和支付宝两家三方支付公司的支付接口费率也趋于相同,一般行业费率在0.6%左右,游戏、娱乐等虚拟业务的费率为1%。但从支付的应用场景来看,微信支付的应用场景更多。支付宝的应用场景仅限网页版和应用版的扫码、转账;而微信支付则涉及到公众号、小程序、红包等等。

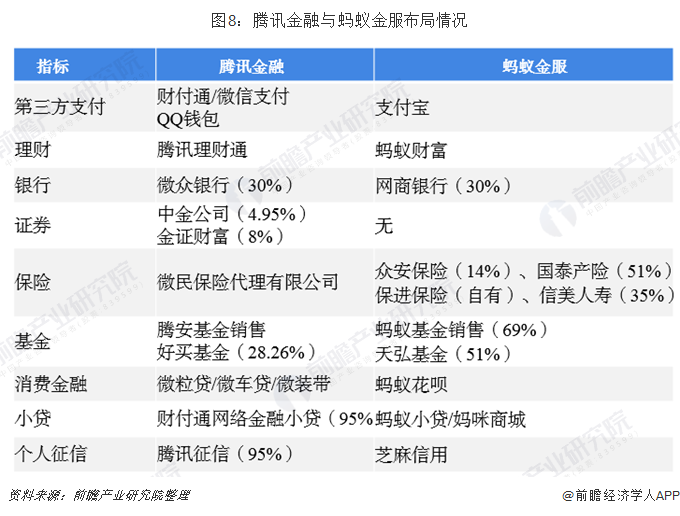

金融牌照:腾讯金融拿下最全金融牌照

从金融牌照的投资布局这一块来看,腾讯金融和蚂蚁金两家版图均横跨第三方支付、保险、银行、基金、征信、小贷等领域。但在券商牌照这一块,腾讯金融分别拿下了中金公司和金证财富,而蚂蚁金服目前暂未有实质性成果。

2015年,蚂蚁金服曾表示已经与德邦证券已达成资本层面合作,只需监管部门批准,然而双方最终都没有等来最后的审批,蚂蚁金服入股德邦证券最终在2017年“夭折”。

注:括号内为持股比例

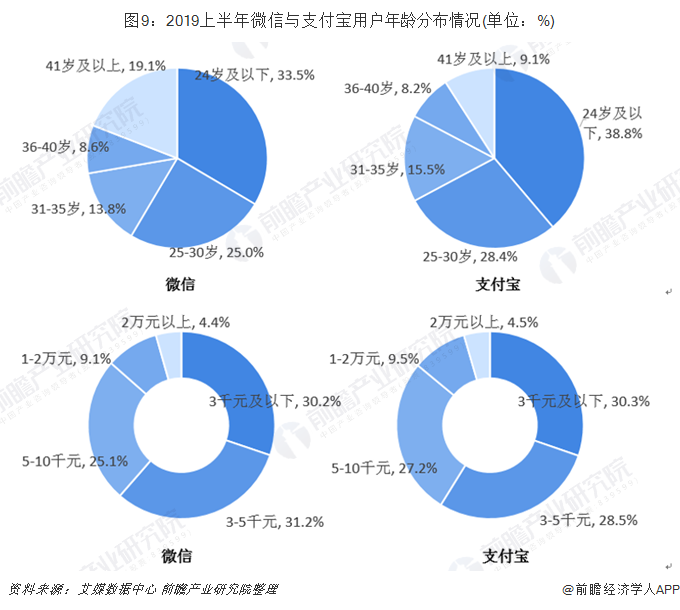

用户画像:支付宝用户男性多于女性

从用户画像来看,iiMedia Research(艾媒咨询)调研数据显示,微信用户有49.1%为女性,50.9%为男性,58.5%用户年龄在30岁及其以下,19.1%用户在41岁以上,61.2%用户收入在5千元及其以下。微信用户主要也是以中低收入的年轻群体为主,不同于支付宝男性用户多于女性,而微信则是男性女性用户各占一半。这可能与微信在市场等场景铺设和中老年女性用户更倾向使用微信有关。

数据还显示,支付宝平台用户由42.0%女性和58.0%男性构成。30岁及其以下的用户占总用户量的67.2%,月收入在5千及其以下的用户占58.8%。

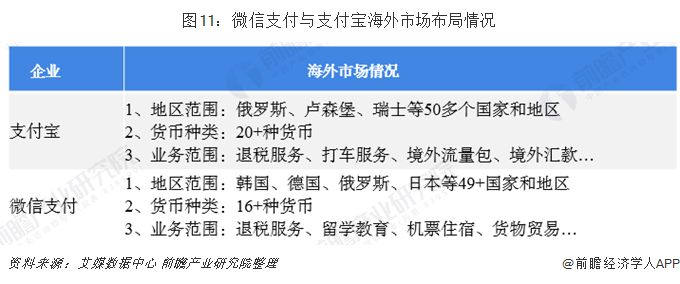

海外市场:支付宝推广范围更广

从海外市场推广范围来看,作为第一个获得跨境在线支付牌照的平台——支付宝早在2007年就采取“出海造船”的模式,通过技术、模式输出复制本土化的“支付宝”,快速地布局海外业务。

截至2019年5月,支付宝已与全球250多个金融机构建立合作,一方面为海外商家和用户提供在线收付款服务,另一方面在全球54个国家和地区为中国消费者提供境外线下支付的服务。同时,还在9个国家和地区发展“本地版支付宝”,服务当地用户。目前支付宝在境外的线下支付业务,集合了衣食住行玩乐等各个领域的全球数十万商家,并且全球有超过80个机场,在使用支付宝进行即时退税。

目前,财付通的微信支付接入的国家和地区已增至49个、支持16种外币直接结算,在全球范围具有大约10亿的用户,业务范围涵盖退税、留学、机票住宿等。

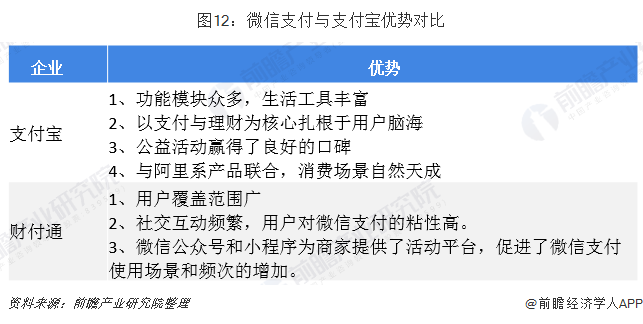

核心优势:微信支付根植于社交,支付宝根植于商业

从两者的核心优势来看,微信支付主要是依托社交来建立生态体系,支付宝则根植于商业。微信支付(财付通)内嵌于强大的社交平台微信之中,不仅能以抢红包等形式促进用户间的社交互动,还拥有更加广泛的用户覆盖面,可触及老人等移动支付低频使用人群。随着微信公众号成为商家营销必备渠道,及商家小程序的开发,微信生态圈拉近了用户与商家距离,也为微信支付提供了更多交易场景。

支付宝根植于商业,对个人免费,培育用户,形成壁垒,随后绑定商户,对商户收费;从生活场景出发,提高覆盖率,搭建城墙,抓牢大企业和商户企业和商户,逐步由小及大,由浅入深,渗透居民生活的方方面面。

前瞻观点:支付宝略胜一筹

支付宝、财付通两者的优势都在于背靠强大的互联网企业资源,有自身的电子商务平台相互支持;拥有强大的C端用户规模,支付平台多元化,应用行业较多。这些都是快钱、汇付天下等第二梯队的企业所没有的。

目前,国内第三方支付市场格局基本稳定,支付宝以54.2%的市占率成为当之无愧的老大哥,而在未来的发展中,新市场消费业务,如跨境支付、海外支付将会是两者新的角斗场。据目前最新消息显示,支付宝在海外市场拓展领域也仍然领先微信支付一步。因此整体来看,支付宝仍然是略胜一筹的。

以上数据来源于前瞻产业研究院《中国第三方支付行业市场需求预测与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对第三方支付行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来第三方支付行业发展轨迹及实践经验,对第三方支付行...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。