2019市场格局:《2019年中国电动汽车充电桩产业竞争格局全局观》(附市场份额、企业经营对比、竞争前景)

行业整体以交流充电、公共桩为主,一线城市建设强

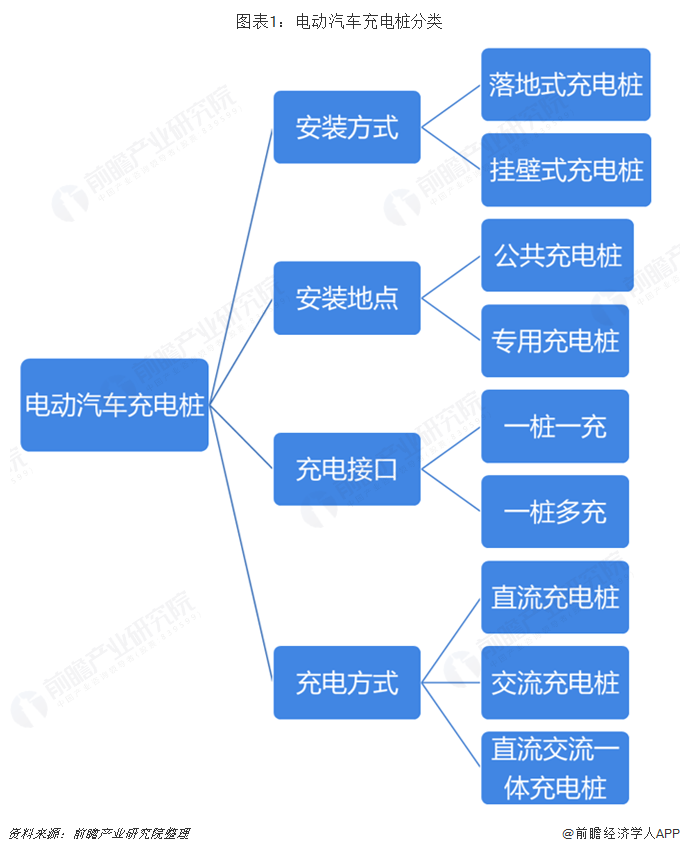

电动汽车充电桩是安装于公共建筑(公共楼宇、商场、公共停车场等)和居民小区停车场或充电站内,根据不同的电压等级为各种型号的电动汽车提供电力保障的充电设备。电动汽车充电桩按照安装方式分为落地式充电桩、挂壁式充电桩;按照安装地点,可分为公共充电桩和专用充电桩;按照充电接口的多少可分为一桩一充和一桩多充;按照充电桩充电方式,分为直流充电桩、交流充电桩和交直流一体充电桩。

目前,我国电动汽车充电桩行业在政策和市场双重作用下,国内充电基础设施高歌猛进,已形成较好的产业基础。截至2018年12月,中国电动汽车充电基础设施促进联盟(充电联盟)联内成员单位总计上报公共类充电桩299752台,较2017年新增公共类充电桩85849台。政策的扶持及相关的财政补贴政策极大的促进了政府和企业充电基础设施建设的发展。

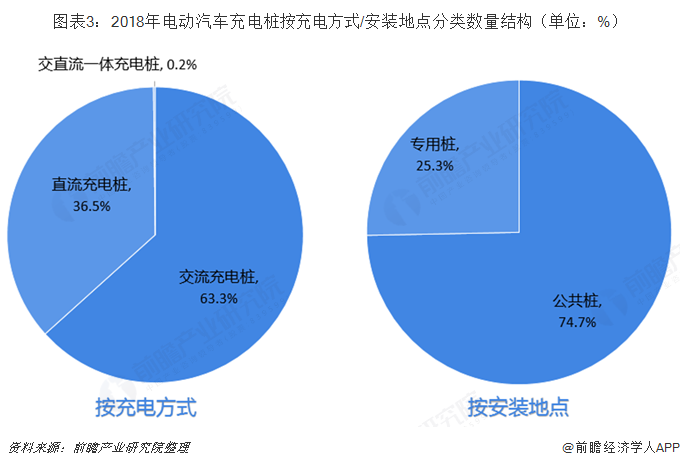

根据中国电动汽车充电基础设施促进联盟的统计数据显示,截至2018年底,按充电方式划分,我国交流充电桩达到18981台。占比为63.3%;直流充电桩为109393台,占比36.5%;交直流一体充电桩545台,占比0.2%。而按安装地点划分,我国公共充电桩达到18981台,占比为74.7%;专业充电桩为75876台,占比25.3%。

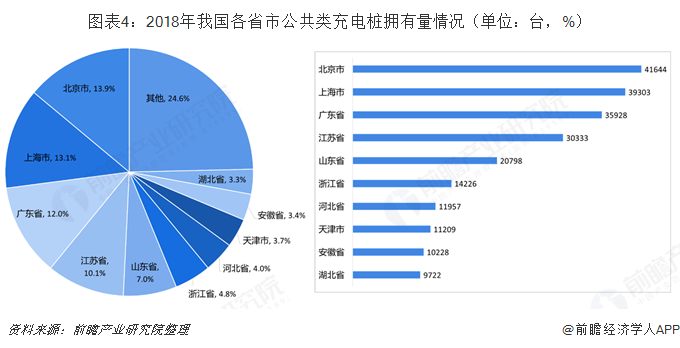

从我国各省市建设情况来看,2018年,我国省级行政区域内所拥有的公共类充电桩数量前十的分别为:北京41644个、上海39303个、广东35928个、江苏30333个、山东20798个、浙江14226个、河北11957个、天津11209个、安徽10228个、湖北9722个。

目前我国电动汽车充电桩主要为交流充电桩及公共充电桩。公共充电桩是建设在公共停车场,结合停车泊位,为社会车辆提供公共充电服务的充电桩;而交流充电桩,俗称就是“慢充”,固定安装在电动汽车外、与交流电网连接,为电动汽车车载充电机(即固定安装在电动汽车上的充电机)提供交流电源的供电装置。两者结合反映了我国电动汽车充电桩的应用场景现状,即主要应用于小区、地下停车场等消费者长期停留的场所,且慢充桩对电池损耗小的优点对没有时间紧迫性需求的用户有利。

上游设备生产技术门槛低,竞争格局较为严峻

电动汽车充电桩产业链涉及到上游充电桩及充电站建设及运营所需设备的生产商,包括充电桩和充电站的壳体、底座、线缆等主要材料供应企业和充电设备生产商;中游为充电运营商,负责充电桩和充电站的搭建和运营;下游为整体解决方案商,提供充电桩位置服务及预约支付功能或者提供充电桩运营管理平台和解决方案,能够统筹上下游及客户需求,合理布局提供整体的运营方案。

具体来看,电动汽车充电桩上游设备生产环节分为充电模块、充电枪、滤波装置、断路器、交流/直流接触器、直流熔断器等生产。相关报告显示,自2014年国家电网向民间资本开放电动车充电桩市场,一大批充电桩公司应运而生。由于设备技术门槛不高,产品差异化程度不明显,目前国内充电桩领域相关公司数量超过300家,供应商数量多。

根据国网招标情况,2018年三批招标14262台充电桩中共有31家企业中标。其中,山东鲁能智能中标最多,占比达19%;其次是长园深瑞继保和许继电气,占比均为11%。其余的厂商各占1-5%不等的份额,竞争格局严峻。

中游充电运营成本高,未来将向头部企业靠近

中游充电运营商是行业潜在入局者较难进入的一个环节,原因在于中游的成本大,需要一定的资金实力。据相关数据统计,充电机、充电模块为充电核心设备,占充电设施总成本的45%-55%。其中,充电模块、充电机占充电系统成本近51.76%。打造一个充电站的投资成本为250万元,配电设施成本在160万元左右。

从我国中游充电运营商拥有的充电桩数量占比结构情况来看,目前我国中游充电桩运营集中度高,CR5高达87.2%。其中,特来电运营12.1万台公共充电桩,占据了40.5%的市场份额;排在第二的则是国家电网,运营5.7万台公共充电桩,占比为19.1%;而第三名是星星充电,运营5.5万台公共充电桩,占比18.4%。

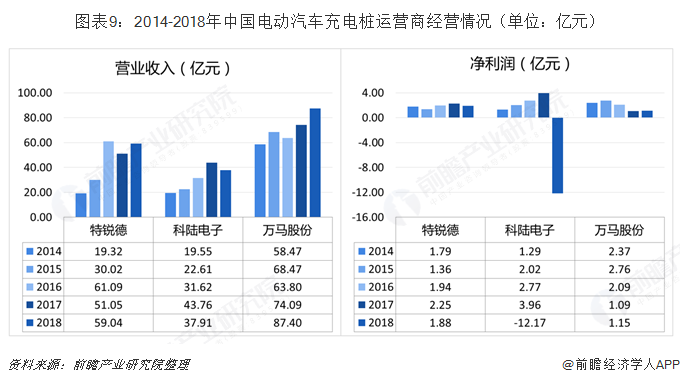

进一步分析我国这前8家中游充电桩运营商的经营状况,其中特来电(特锐德,300001)、上汽安悦(上汽集团,600104)、深圳车电网(科陆电子,002121)、云彬智慧(彬彬股份,600884)以及万马(万马股份,002276)这5家所属企业均为上市公司。结合主营业务,前瞻选择特来电(特锐德,300001)、深圳车电网(科陆电子,002121)以及万马(万马股份,002276)这3家运营商经营情况纳入比对。从2014-2018年我国电动汽车充电桩运营商经营情况来看,3家企业的营业收入都呈现出波动上升的局面,这是由于市场竞争大,行业受宏观政策影响较大;在净利润上只有特来电波动幅度较小,另外2家企业的净利润都出现不同程度的下滑,其中,科陆电子净亏损达到12亿元,主要是受到资产减值准备及资产处置损失的影响;在销售利润率上,3家企业的销售利润率整体波动下滑,但保持在较为良好的水平。

目前我国电动汽车充电桩行业还处于发展初期,高投资、回报周期长、盈利模式不清晰等问题依旧存在,除了几家头部企业已经完成相对完整和成熟的商业布局之外,部分融资难、持续亏损的企业则处于更加尴尬的位置。2018年,我国电动汽车充电桩市场上更是有企业退市、倒闭和停运的事件,未来行业或将进一步向头部企业靠拢。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对电动汽车充电桩行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来电动汽车充电桩行业发展轨迹及实践经验,对电动...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。