【投资视角】启示2025:中国智慧交通行业投融资及兼并重组分析(附投融资事件、产业基金和兼并重组等)

行业主要公司:海康威视(002415);中国交建(601800);大华股份(002236);千方科技(002373);五洋自控(300420);众合科技(000925);四维图新(002405);皖通科技(002331);深城交(301091)等

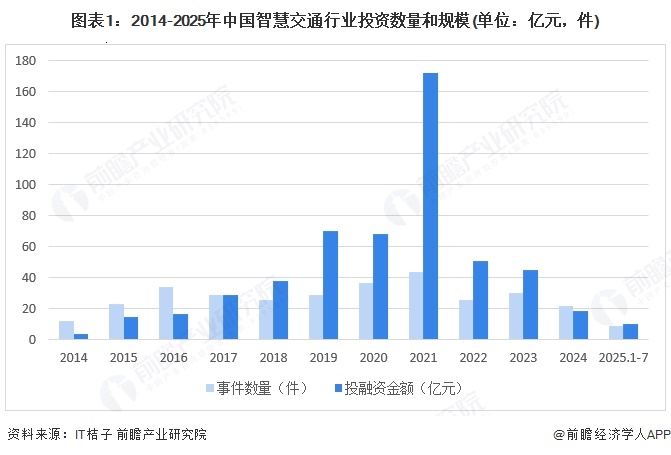

企业投融资2021年热度最高

2014-2025年8月初,共有321件投资事件,投资金额高达537亿元。其中投资数量和规模最高的年份是2021年,分别为44件和172亿元。2021年国家相继发布《交通强国建设纲要》《“十四五”现代综合交通运输体系发展规划》等政策,明确推动智慧交通发展,重点支持云计算、大数据、人工智能等新技术与交通运输融合。多家智慧停车、车路协同、交通感知和AI交通的项目,吸引资本市场资金入场。2024年开始市场热度退却,共有投资事件22件,投资金额为18.92亿元。2025年1-8月,投资事件为9件,投资金额在10亿元左右。

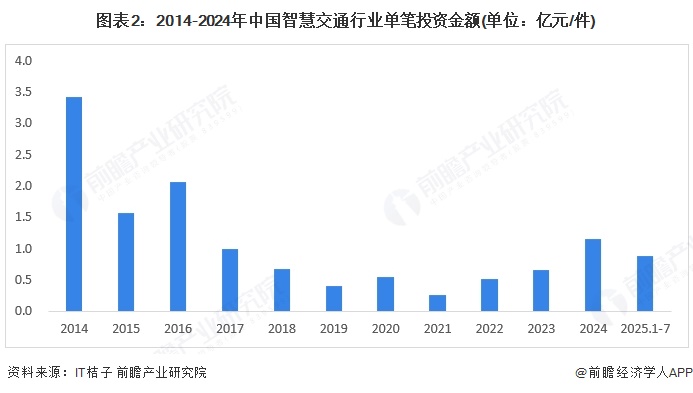

从单笔投资金额来看,整体投资金额呈现波动下降趋势。主要是智慧交通项目增多,边际投资效益递减。2017-2023年均为千万元级别,2024年投资项目较少,但精品项目较多,因此投资均价上涨至1.2亿元/件。2025年平均投资金额为0.9亿元。

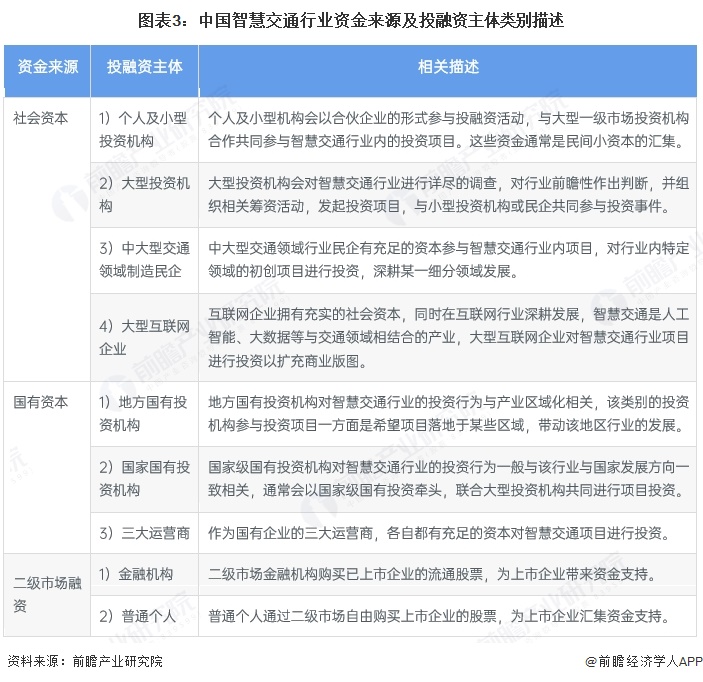

投资主体类型多样

智慧交通行业资金来源主要分为社会资本、国有资本和上市融资,参与投融资主体一般有个人、小型投资机构、大型投资机构、中大型民企、地方及国家国有投资机构,二级市场投资主体一般是金融机构或者普通个人。

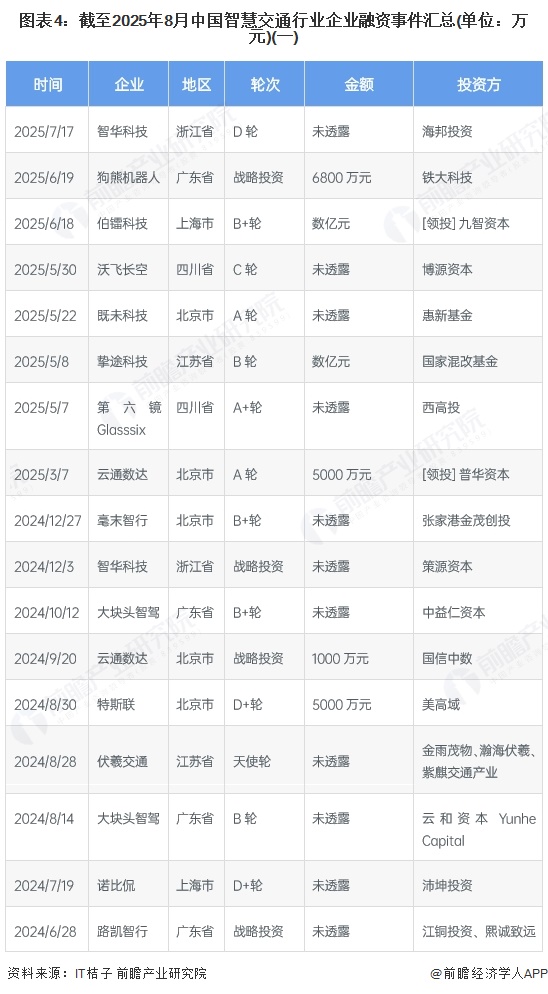

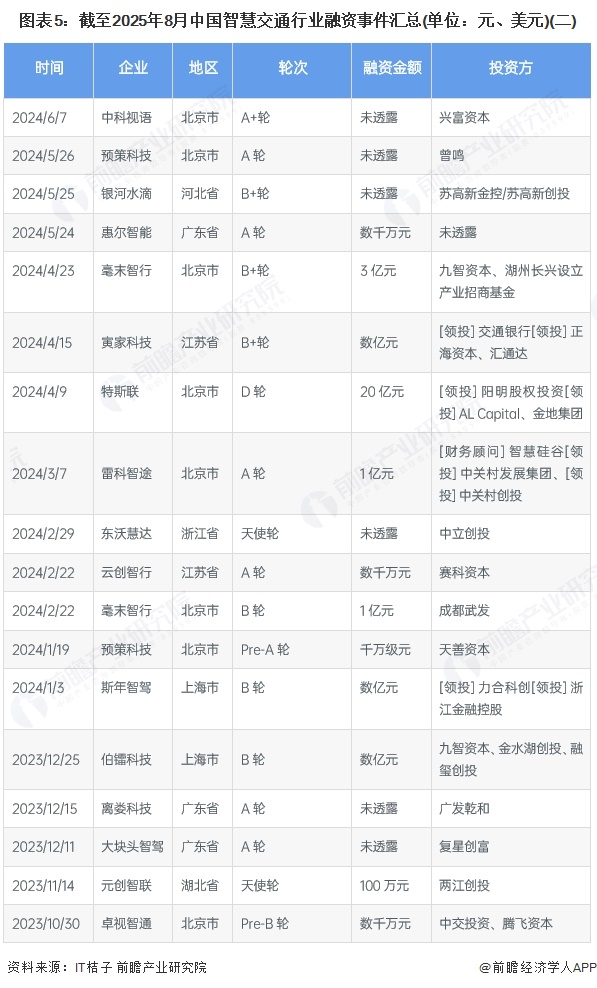

企业投融资部分事件汇总

截至2025年8月的智能交通领域投资呈现三大特征:一是技术聚焦智能网联与自动驾驶,挚途科技、毫末智行等企业在车路协同、L4级自动驾驶等核心技术领域获资本青睐,反映行业向高阶智能化演进的趋势;二是地域集中效应显著,长三角与珠三角合计占比超70%,与国家智慧交通一体化示范区建设形成共振;三是资本结构呈现"国家队+市场化"双轮驱动,国企资本与专业风投形成互补,战略投资占比较高,凸显产业链整合与场景落地需求。值得关注的是,2024年开始B轮以上投资事件增多,显示行业进入快速成长期,技术成熟度与商业化能力成为资本筛选关键。

注:投融资数据截至2025年8月7日,下同

战略投资是主要融资轮次

根据企业融资轮次来看,目前行业内主要是战略融资,2022-2025年均占比18.7%,其次是A轮,占比16%,此外,2025年均出现了B轮、C轮和D轮,体现出行业逐步走向成熟,项目风险逐步降低,融资需求更加稳定的特征。

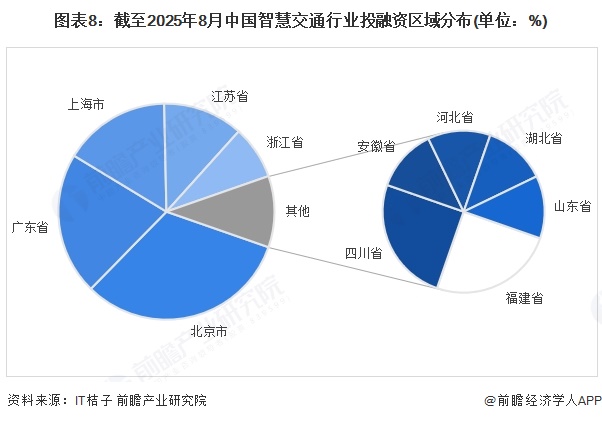

主要投资目的地为北京

根据企业投融资目的地来看,目前行业内资金主要流向北京,占比32%。其次是广东,占比21.3%,上海和江苏分别占比16%和12%,浙江占比8%,其他地区低于3%。北京、广东、上海、江苏这些地区经济发达,政策出台较多,企业众多,产业链完善,交通基础设施便利,数据产业规模全国前列,指挥调度系统管理经验丰富,因此项目具有较好的投资吸引力。

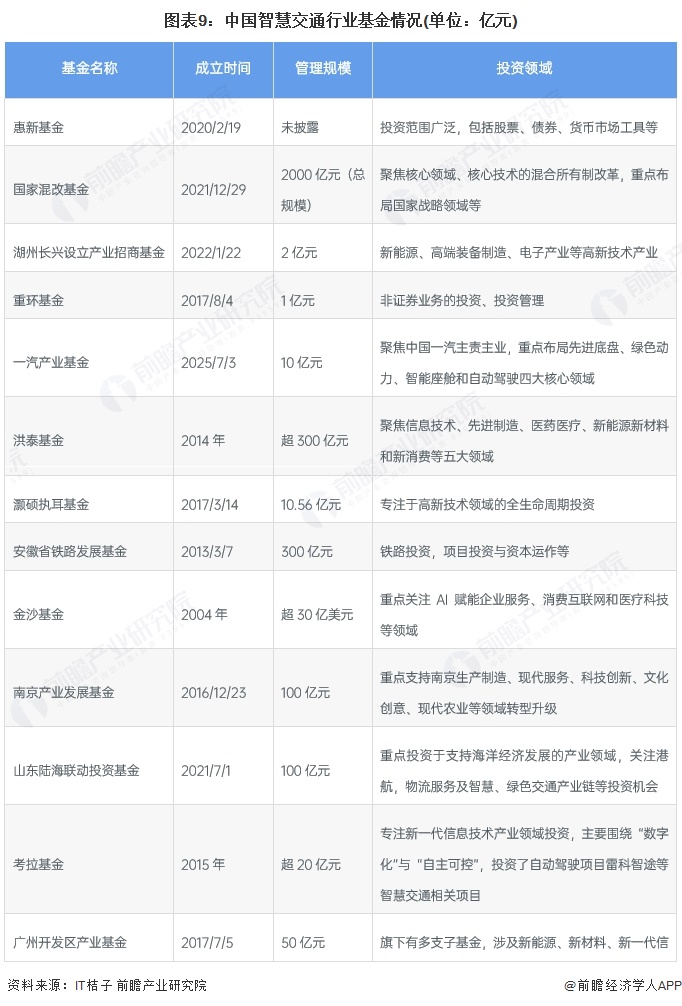

产业基金投资呈多维度特征

基金投资智慧交通呈现多维度特征。政策导向性显著,国家混改基金、安徽省铁路发展基金等紧扣国家战略,聚焦交通基建智能化升级,贴合新基建政策方向。领域覆盖多元,既有一汽产业基金深耕汽车自动驾驶等细分赛道,也有山东陆海联动投资基金关注港航物流智慧化,形成全产业链布局。资金规模分化明显,国家混改基金等超千亿级大基金侧重战略布局,而湖州长兴产业招商基金等中小型基金聚焦区域细分领域。投资既追逐AI、5G等技术融合的成长潜力,也注重通过区域基金助力地方交通产业升级,实现战略与市场价值的平衡。

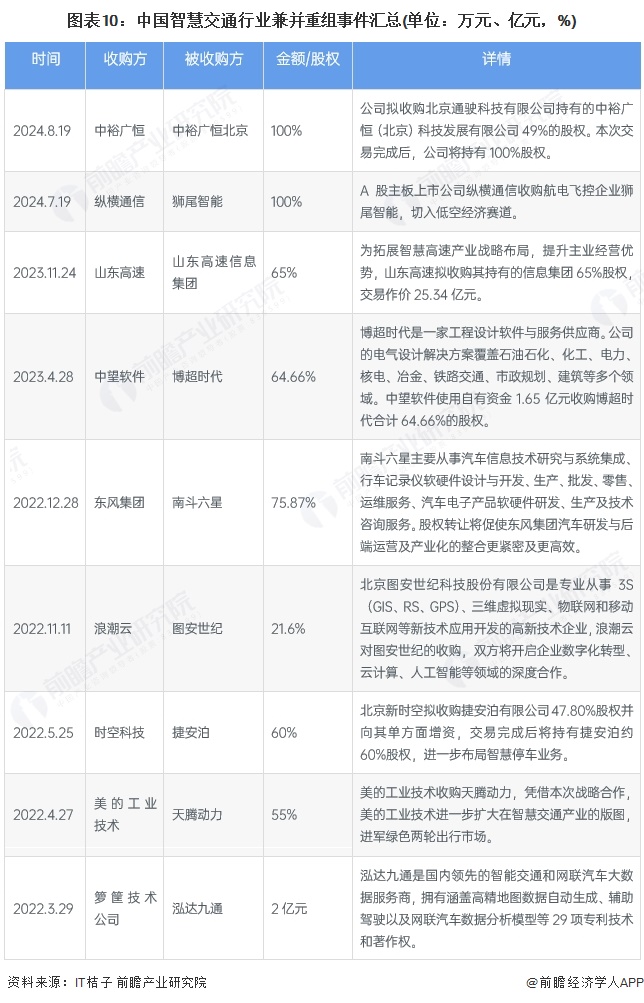

收购重组目的为横向并购

在智慧交通领域,企业积极通过收购实现战略布局。中裕广恒收购北京通驶科技持有的中裕广恒(北京)49%股权,旨在推进战略发展与资源整合。纵横通信收购狮尾智能100%股权,借此切入低空经济赛道,聚焦飞行器航电飞控领域,解决载人飞控卡脖子问题。山东高速收购山东高速信息集团65%股权,以向基础设施产业链上游拓展,快速切入智慧交通领域。中望软件收购博超时代,意在整合资源,加快三维CAD图形平台研发项目在交通等工程建设细分领域的应用。东风集团等企业的收购,也均是为强化自身在智慧交通业务上的竞争力,拓展业务版图。中国智慧交通行业兼并重组事件汇总如下:

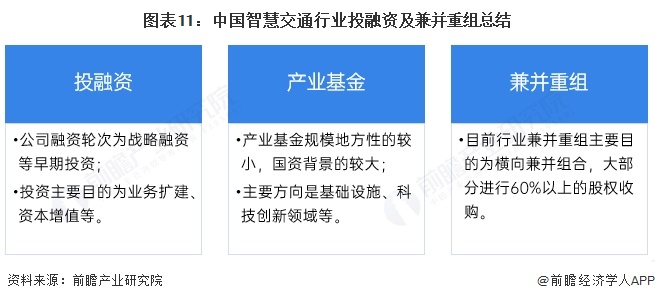

智慧交通投融资及兼并重组总结

中国智慧交通行业投融资特征来看,公司融资轮次为战略融资等早期投资;投资主要目的为业务扩建、资本增值等。产业基金规模地方性的较小,国资背景的较大,主要方向是基础设施、科技创新领域等;主要方向是基础设施、科技创新领域等。目前行业兼并重组主要目的为横向兼并组合,大部分进行60%以上的股权收购。

更多本行业研究分析详见前瞻产业研究院《全球及中国智慧交通行业发展前景展望与投资战略规划深度报告》

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对智慧交通行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来智慧交通行业发展轨迹及实践经验,对智慧交通行业未来...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。