【建议收藏】重磅!2023年山东省锂电池产业链全景图谱(附产业政策、产业链现状图谱、产业资源空间布局、产业链发展规划)

行业主要上市公司:宁德时代(300750);国轩高科(002074);亿纬锂能(300014);孚能科技(688567);欣旺达(300207)等

本文核心数据:全国锂电池出货量;山东省锂电池产业链企业数量;山东省锂电池领域专利数量

锂电池产业发展现状及价值链分布

——全国锂电池产业发展规模

广义锂电池分为金属锂电池和锂离子电池两类,目前市场上大部分用的是锂离子电池,即狭义锂电池。锂电池在消费类电子产品、电动汽车、储能装置等领域的应用逐渐加深,市场规模迅速扩大。“十四五”规划纲要提出力争2030年前实现碳达峰、2060年前实现碳中和;《2030年前碳达峰行动方案》指出,到2030年,当年新增新能源、清洁能源动力的交通工具比例应达到40%左右。政策支持下新能源汽车产业快速发展,带动锂电池产业发展。2021年7月,国家发改委、国家能源局联合发布《关于加快推动新型储能发展的指导意见》,提出到2025年,实现锂离子电池等新型储能从商业化初期向规模化发展转变,装机规模达3000万千瓦以上;到2030年,实现新型储能全面市场化发展,新型储能成为能源领域碳达峰、碳中和的关键支撑之一。储能锂离子电池也将迎来更多发展机会。根据高工产研锂电研究所(GGII)披露的数据显示,2017-2022年,我国锂电池出货量复合增长率为51.9%,2022年中国锂电池出货655GWh,同比增长100%。预计未来5年锂电池出货量复合增长率在40%左右,到2027年锂电池出货量将超过3500 GWh。

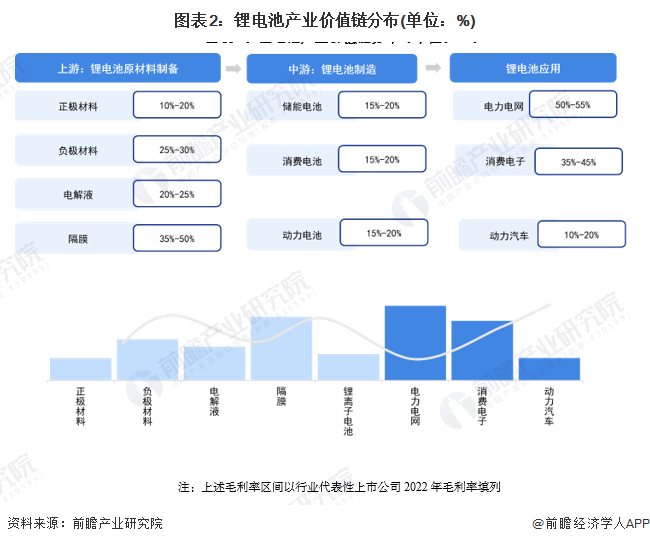

——锂电池产业价值链分布

锂电产业链主要包括上游原材料厂商,中游的电池厂商和下游的终端应用三个环节。上游原材料主要包括正极材料、负极材料、隔膜和电解液等;下游的终端应用包括消费类电子厂商、动力汽车厂商和电力电网公司等。根据锂电池各产业链环节的毛利率状况可知,目前,隔膜、电力电网公司和消费电子类厂商利润水平相对较高,其中电力电网代表性公司毛利率高达50%-55%;锂电池制造厂商的毛利率则普遍在15%-20%之间。

注:上述毛利率区间以行业代表性上市公司2022年毛利率填列

山东省锂电池产业政策环境

——山东省锂电池产业省级政策解析

“十三五”以来,山东省面对资源枯竭型地区转型这个难题,坚持把锂电产业作为重要产业来培植。从政策发布数量来看,2016-2023年,山东省锂电池产业相关政策发布数量最多的是2018年,发布数量为5条,其次是2022年,发布数量为3条,其余年份发布数量均为1条。2018年发布的政策多为“十三五”期间锂电池产业发展相关规划,2022年发布的政策则为“十四五”期间锂电池产业发展相关规划。

注:上述政策数量统计时间截至2023年4月18日

2022年12月29日,山东省发布《山东省新型储能工程发展行动方案》,提出重点打造枣庄“北方锂电之都”、东营电化学储能产业园、泰安“泰山锂谷”新型储能基地、威海亘元锂电池新材料产业园和滨州万润锂电新材料基地,规划了“十四五”期间山东省锂电池产业发展的重点地区,明确了对锂电池产业发展的大力支持。

——山东省锂电池产业区域政策热力图

除省级产业政策外,山东省下辖16个地级市也通过出台相关产业发展政策,助推地区新能源汽车产业发展。从山东省16个地级市2014年至今发布的锂电池产业相关政策数量来看,青岛市和淄博市发布的锂电池产业相关政策数量最多,在政策支持引导下,青岛市和淄博市形成了锂电池产业链多环节企业布局。

注:上述政策数量统计时间截至2023年4月18日

山东省锂电池产业链发展现状图谱

——山东省锂电池产业链图谱

政策市场双轮驱动,推动山东省锂电池产业链不断完善。目前,山东省锂电池产业已经形成了涵盖上游锂电池原材料制备、中游锂电池制造、下游锂电池应用在内的全产业链条。根据企查猫查询数据显示,截至2023年4月,山东省处于正常经营的锂电池产业链企业数量超1000家,其中锂电池制造企业达639家。

注:上述数量统计时间截至2023年4月18日

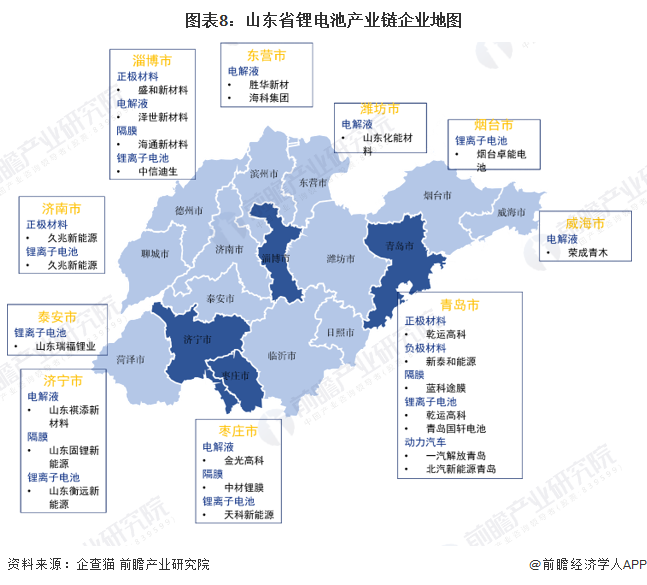

——山东省锂电池产业链企业地图

分各市来看,青岛市、济南市、枣庄市和济宁市锂电池产业相关企业数量最多,且相关企业分布在产业链的各个环节。其中,青岛市负极材料生产企业和锂电池制造企业数量最多,淄博市隔膜生产企业最多,东营市的电解液生产企业实力强劲。

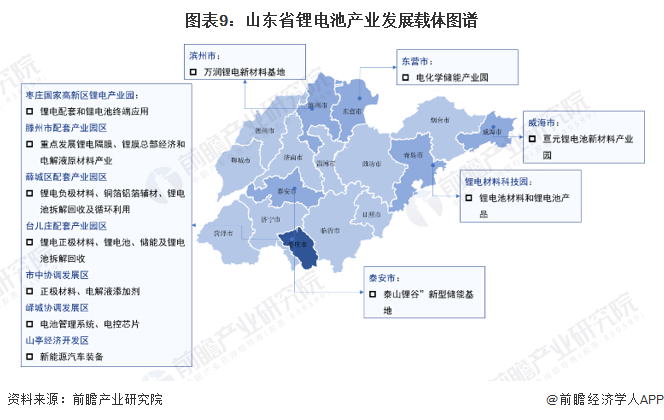

——山东省锂电池产业发展载体图谱

目前,山东省产业发展载体最多的是枣庄市,枣庄市构建了锂电产业发展“1+3+3”的空间布局,枣庄国家高新区锂电产业园一个核心区,滕州市、薛城区、台儿庄区三个配套产业园区,市中区、峄城区、山亭区三个协调发展区。滨州市、东营市、威海市、青岛市、泰安市也形成了锂电池相关产业集群。

山东省锂电池产业发展现状

——新增注册企业数量持续攀升

根据企查猫查询数据显示,2013-2019年,山东省锂电池产业新注册企业数量快速增长,2019年,山东省全年新增锂电池产业注册企业达122家,较2013年新增注册企业数量增长了近5倍。2020年及2021年,受行业竞争加剧、进入门槛拔高、原材料价格上涨等因素影响,山东省锂电池产业新注册企业数量下降。总体看来,近年来山东省锂电池产业注册企业数量较多,产业发展较有活力。

注:上述数量统计时间截至2023年4月18日

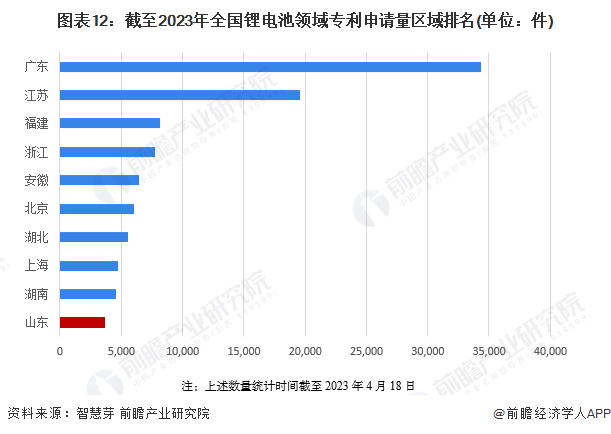

——专利申请量位居全国前十

山东省十分注重新能源汽车技术创新,研发能力持续提高。根据智慧芽查询数据显示,2010年之前,山东省锂电池领域几乎没有专利申请。2010-2022年,山东省锂电池领域专利申请数量快速上涨,2022年,山东省锂电池领域新申请专利达707件。目前,山东省锂电池领域专利总数已超3500件,位列全国第十,为山东省锂电池产业发展形成了良好技术支持。

注:上述数量统计时间截至2023年4月18日

注:上述数量统计时间截至2023年4月18日

——锂离子电池制造业产值平均增速较快

根据山东省统计局披露的数据显示,2013-2021年,山东省原电池及原电池组产量比较稳定,复合增长率为1.2%。2021年,山东省原电池及原电池组产量为29.3亿只。2022年,估计山东省原电池组产量将保持1.2%左右的增长率,约为29.7亿只。2021年,山东省锂离子电池产量达26633.8万只,同比增长50.1%。产值方面,2020-2021年山东锂离子电池制造业产值平均增速18.2%。2022年,根据增速预计山东省锂电池制造业产值增速维持在18%左右,锂电池产量约为31400万只。

注:山东省统计局最新数据披露为2021年的

山东省锂电池产业发展前景及规划

——山东省锂电池产业发展前景规划

山东省能源局公布的《关于2022年度储能示范项目公示名单》中包括锂电池类项目25个,这是继2021年首批“5+2”储能示范项目建成投运,山东对准新型储能再发力推出的第二批储能示范项目,锂电池产业作为山东省新型储能的发展重点正朝着高质量、规模化方向发展。

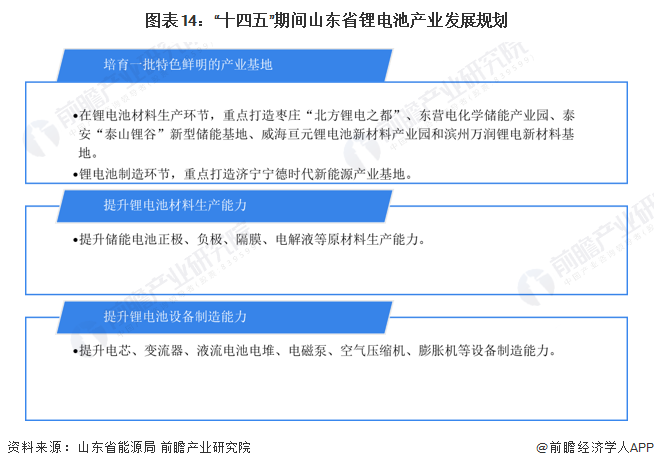

根据山东省能源局发布的《山东省新型储能工程发展行动方案》,十四五期间,山东省锂电池产业的重点发展规划为,打造一批特色鲜明的产业基地,提升锂电池材料和设备生产能力。

——山东省锂电池产业空间布局规划

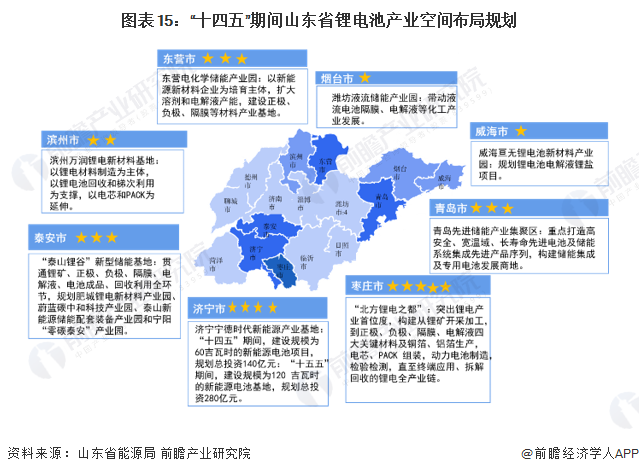

根据山东省能源局发布的《山东省新型储能工程发展行动方案》,十四五期间,枣庄市是锂电池产业发展首位,将构建锂电池产业全产业链发展格局。“十四五”期间山东省将构建枣庄市加青岛市、济宁市、泰安市、东营市、滨州市、烟台市、威海市的锂电池产业发展格局,具体规划见下图:

更多数据来源及分析请参考于前瞻产业研究院《中国锂电池行业发展前景与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究院交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对锂电池行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来锂电池行业发展轨迹及实践经验,对锂电池行业未来的发展...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。