蓝思科技巨额定增惨遭嫌弃 圈钱机器为何突然失灵?

宣布定增股价暴跌,当日市值疯狂蒸发

2020年4月11日,蓝思科技发布《非公开发行股票预案》,拟向不超过35名特定投资者增发13亿股,募集资金不超过150亿元。其中,募集资金12.8亿将用于公司长沙(二)园智能穿戴和触控功能面板建设、42.5亿用于车载玻璃及大尺寸功能面板建设、53.8亿用于3D触控功能面板和生产配套设施建设项目,20.9亿用于工业互联网产业应用项目,20亿用于补充流动资金。

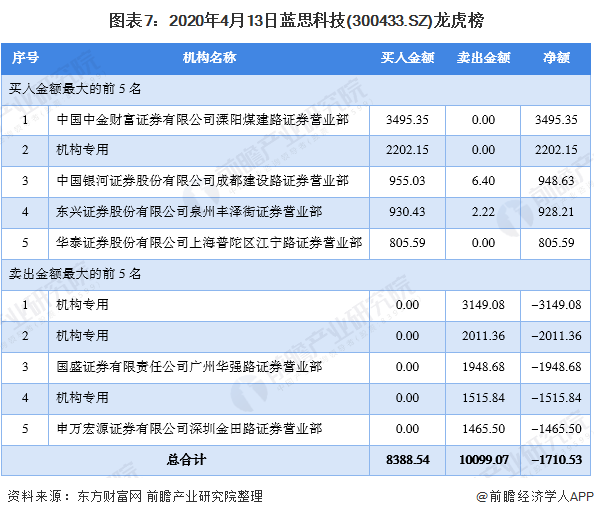

定增消息发布后,2020年4月13日开盘蓝思科技(300433.SZ)即跌停,报收15.88元/股,当日市值蒸发近77亿元。4月14日,蓝思科技股价延续下跌态势,以15.83元/股收盘。

投资短期收效不稳,数次“圈钱”遭质疑

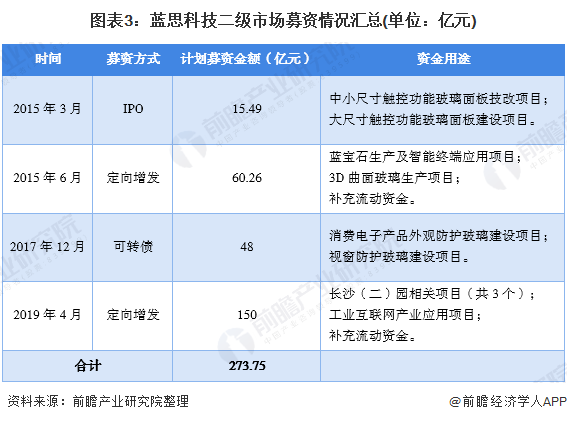

此次巨额募资已不是蓝思科技第一次从二级市场筹集资金。早在2015年3月18日,蓝思科技以22.99元/股的价格首发6736万股,募集15.49亿元资金用于中小尺寸触控功能玻璃面板技改项目和大尺寸触控功能玻璃面板建设项目,上市后3个月内其股价涨幅超500%。但随后2015年6月,蓝思科技便开始进行第二次募资,向5名特定对象非公开发行不超过1亿股,募资总额不超过60.26亿元(2016年4月确定实际募资金额为31.12亿元)。2017年蓝思科技着手准备第三次募资,通过发行可转债(发行面值总额48亿元)募集资金用于消费电子产品外观防护玻璃建设项目和视窗防护玻璃建设项目。

蓝思科技自2015年上市以来,5年3轮融资共计划募资超过120亿(实际募资金额低于计划募资金额),若此次定向增发成功,蓝思科技共计划募集资金接近240亿元。

频繁大额募资背后却是蓝思科技并无明显稳定涨幅的利润水平与分红。2015年蓝思科技共筹划两次募资以进行新项目的研发与推广,2016年企业营业利润不但未见起色反而大幅下降至9.07亿元,为2011年来最低值,主要原因为其营收规模的明显下降,项目短期投资收效较为一般。此后, 2017年蓝思科技营业利润回升至较高水平,但伴随着年底企业第三次募资计划的进行,2018年蓝思科技营业利润再次下滑,降幅达到54.58%。虽然2019年蓝思科技营业利润大幅回升至29.55亿元,但三次投资后十分不稳定的盈利成绩实在不足以支持蓝思科技短期内进行第四次巨额募资计划。也因此,蓝思科技数次筹资行为引发投资者大面积质疑,认为其经营成效不足以支撑企业投资策略,只能通过二级市场“圈钱”的方式不断扩张其经营版图。

股东权益稀释严重,定向增发拟价过低

截至2019年第三季度,蓝思科技共有流通在外股票约40亿股,若此次成功定向增发13亿股,公司流通在外总股数将会增加至53亿股,原有40亿持股股东的股东权益将会被稀释至原来的75%左右(40亿股/53亿股)。若未来公司不增加分红金额,原有投资者每股分红将大幅下降。

此外,第四次定增预案中,蓝思科技募集资金不超过150亿元,增发股份不超过13亿股。据此计算,蓝思科技可能的定增价格约为11.54元/股(150亿元/13亿股),较其2020年4月10日(发布定增预案的前一天)收盘价17.64元/股减少了约35%,引发多数投资者不满。

同时,根据2020年2月12日公布的再融资新规要求,公司定增的发行价格不低于定价基准日前20个交易日公司A股股票均价的80%。蓝思科技若想定向增发成功,其股票均价至少要降至14.43元/股(11.54元/股÷80%)。

这也意味着经过4月13日的跌停(收盘价15.88元/股)之后,未来蓝思科技股价也许还会持续下跌。(部分上市企业定增前存在刻意打压股价的情况,以降低企业定向增发股价从而减少企业筹资难度。)4月13日蓝思科技龙虎榜中的机构卖出净值似乎也印证了这一点。

疫情引发产业动荡,巨额投资稍显激进

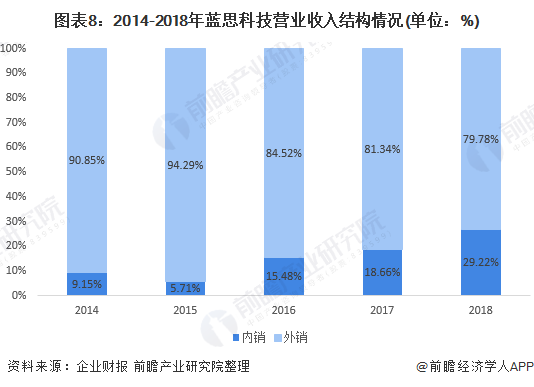

蓝思科技是一家以研发、生产、销售高端视窗触控防护玻璃面板、触控模组及视窗触控防护新材料为主营业务的上市公司,主要客户为苹果、华为、三星、OPPO、VIVO等消费类电子头部企业。蓝思科技成立于2006年,最初只是玻璃屏幕的“代工者”,其后续的高速发展离不开iPhone 手机的成功。从第一代iPhone到最新的iPhone 6 plus,苹果一直使用蓝思科技的手机玻璃屏。作为蓝思科技的第一大客户,苹果的采购额一度占到了公司总销售额的一半以上。也因此,长期以来蓝思科技营业收入中绝大部分来自海外,2018年企业外销收入占比超过70%。

虽然2020年第一季度,蓝思科技实现盈利 8.791-8.841亿元,较上年同期亏损9696.62万元大幅扭亏为盈,但考虑到消费科技的订单通常有滞后性,蓝思科技一季度的业绩相当一部分要归功于此前的订单。而目前受全球疫情冲击影响,苹果产业链以及特斯拉产业链均存在很大的不确定性。如果疫情持续恶化,对国外消费者收入影响过大,那么蓝思科技很难保证不会遭遇砍单、减产等难题。

此外,盲目扩张会导致固定资产激增。2014年末公司的固定资产为94.47亿,经过三次大额融资后,截至2019年第三季度公司固定资产为237.64亿,不到五年固定资产扩增超一倍。一旦业绩无法充分释放,则难以冲抵巨额的资产减值损失。

本金收回难度较大,定向增发结果未知

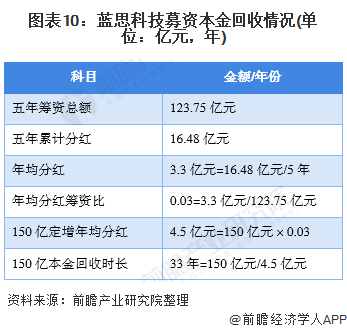

蓝思科技项目投资短期收效欠佳又持续大额投资的直接结果便是股东分红较少。虽然企业的投资利益回收周期多存在差异,一般情况下不能仅从投资回报时间对企业项目开发的成效进行评判,但蓝思科技融资金额过于庞大,如果无法尽快获得较高投资收益,单单是收回投资本金就需要投资者经过漫长的等待。考虑到货币时间价值,将投资利益回收战线拉得过长可能导致投资收益出现贬值。

蓝思科技此前上市5年共计划筹资123.75亿元,累计分红16.48亿元,平均每年分红3.3亿元(16.48亿元÷5年),年均分红筹资比为0.03(3.3亿元÷123.75亿元)。按此趋势,若蓝思科技第四次定向增发成功筹集150亿元,往后每年投资者可获得分红4.5亿元(150亿元×0.03),若投资者选择长期持有股票,单是收回150亿投资本金就需要大约33年(150亿÷4.5亿)。鉴于此情况,本次蓝思科技是否能按计划筹集到150亿元资金仍存在一定未知数。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。