百威亚太上市成功 中国高端啤酒格局将继续深刻变化

2019年7月,百威亚太首次赴港上市,但在“定价”环节搁浅。9月30日,百威亚太再次赴港上市。在两次尝试之后,百威亚太终于以27港元/每股定价上市,至此曲折的上市路终于告一段落。

亚太市场成全球最大啤酒消费市场

放眼全球,亚太地区已经成为全球最大的啤酒消费市场,也是啤酒消费量增速最快的区域之一。根据百威亚太的招股说明书显示,按消费量计算,目前亚太地区啤酒消费量占全球37.1%,并且在未来几年,亚太地区啤酒销量仍将保持高速增长的态势。

而亚太地区啤酒行业市场空间大的几个驱动因素是:1、人口因素,2018年到2023年亚太地区将会带来全球人口46%的增幅。2、城市化进程加速,城镇化率的提升导致人均可支配收入的增加。3、和其他地区相比,亚太地区人均啤酒消费量的基数还很小。

中国啤酒行业结构升级在即

近年来,随着城镇化水平及居民人均可支配收入逐渐提升,消费升级趋势越演越烈,消费者对于啤酒的口感及包装等因素愈加重视,原先口感寡淡、包装粗糙的低端啤酒已经难以满足消费者的需求。因此在消费升级大背景下,啤酒行业产品结构开始升级。

从啤酒销量上来看,近几年啤酒销量有所放缓。根据欧睿调查的数据显示,2003-2018年,中国啤酒销量呈先升后降的趋势,并在2013年达到顶峰,当年销量为505.77亿升。随后中国啤酒销量呈波动下降的趋势,2018年中国啤酒产量下降至456.73亿升。

从销量结构来看,中国啤酒销量结构也开始发生改变,主要表现在经济型啤酒销量占比逐渐下降,而中高档啤酒销量占比逐渐上升。根据欧睿数据显示,2013年中国经济型啤酒销量占比为83.22%,而中高端啤酒销量占比不到两成;至2018年,经济型啤酒销量占比下降至68.86%,中高端啤酒销量占比则上升至31.14%。

百威占据高端啤酒市场高地

在竞争格局方面,中国啤酒市场已从高度分散化过渡到相对整合,市场格局开始日益清晰。2018年前五大高端啤酒品牌市占率达78.4%,较2013年提升2.5个百分点。

具体从高端及超高端啤酒市场来看,根据百威亚太招股书数据显示,目前百威在高端市场处于领先地位,并且有进一步上升的趋势。2013年,百威高端啤酒销量市占率仅40.2%,而至2018年百威高端啤酒销量市占率上升至46.6%。

百威亚太整体营收稳中向好

从上世纪80年代末期开始,全球啤酒行业并购浪潮兴起。同期,百威英博也通过不断地并购扩张,一步步成为全球啤酒霸主。自1991年公司前身英特布鲁(Interbrew)完成对于匈牙利啤酒厂商BorsodiSorgyar的并购之后,百威英博便坚定迈上了并购扩张的道路。2004年,英特布鲁收购南美啤酒龙头安贝夫(Ambev),成立英博(Inbev),补足南美业务短板,合并后的英博成为全球最大的啤酒集团;2008年,英博斥资520亿美元收购当时世界第三大啤酒集团安海斯-布希(Anheuser-Busch),成立百威英博(ABInbev),销量已遥遥领先;2016年,百威英博以1140亿美元收购南非米勒,成为了名副其实的全球巨无霸。2016年10月,这家全球性啤酒公司花了千亿美元收购了全球第二大啤酒酿造企业南非米勒公司,从此一举成为啤酒行业的巨无霸,业内的其他竞争对手也就只能望其项背了。

从公司营收数据来看,2016-2018年,百威亚太中国区营收数据稳中向好,营业收入从2016年的42.59亿美元上升至2018年的49.50亿美元。

2019年10月25日,百威亚太首次发布上市后的三季度业绩。据财务报告数据显示, 2019年前三季度公司高端化发展趋势良好,但受中国夜场渠道疲软因素影响,三季度业绩表现不及预期,营业收入仅13.90亿美元,环比上期下降2.36%。

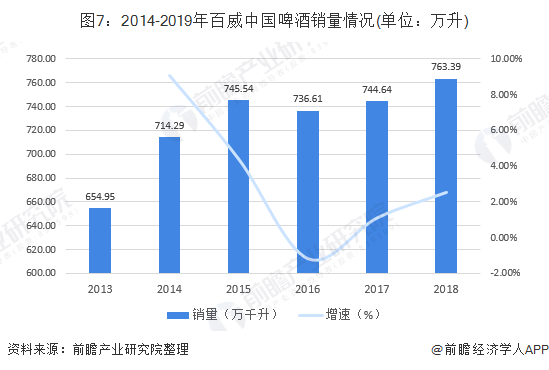

从公司啤酒销量数据来看,百威中国啤酒销量整体呈波动上升的趋势。2013年,百威中国啤酒销量仅654.95万升,至2018年,百威中国啤酒销量上升至763.39万升,其年复合增长率达3.11%。

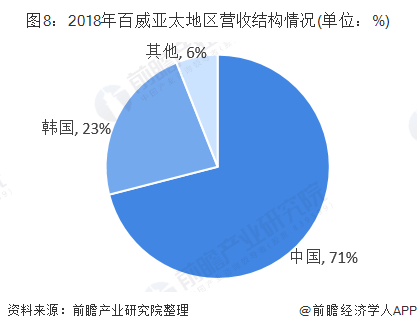

中韩两国是百威亚太营收主力军

百威亚太早在1984年就进入中国市场,向珠江啤酒提供生产技术;1995年在武汉正式成立百威啤酒,深耕中国市场超20年。据公司财报显示,目前百威亚太的主要营收来源是中国市场,2018年来自中国的营收比例高达71%;其次则是韩国市场,其营收占比达23%。

公司产品矩阵齐全

公司产品全面,品牌全面覆盖高端及超高端、核心及核心+、实惠。 公司通过构建适合当地的产品组合,能够深度把握不同层次消费者。由于亚洲地区的啤酒市场发展迅速、消费者需求持续升级,高端产品布局尤为重要。

目前,百威亚太在超高端及高端领域拥有百威、时代、科罗娜等众多全球知名高端品牌,在核心及核心+领域拥有凯狮、哈尔滨等知名的跨国及地区品牌,品牌矩阵完善、高端市场优势突出。

精细化管理推动渠道下沉

目前,公司正在积极加密布局主要城市,推动渠道扁 平化、专业化。公司将目标市场细分为更小的区域,加强总部的各项管理,确保经销商和零售商更接近消费者。

据了解,目前公司夜场渠道(销量占比约20%)包含KTV、餐吧、酒吧、夜店等,渠道加价率在10%左右;餐饮渠道(销量占比约35%)主要包含美食街、大排档、西餐等,这类渠道加价率在10%左右;传统渠道(销量占比约35%)主要包含烟酒店、部分超市,这类渠道的加价率在15%-20%区间内;现代渠道(销量占比约5%)主要包含部分超市和便利店,这类渠道加价率在5%-15%区间;特殊渠道主要包含电商,销量占比约5%。

前瞻观点:中国高端啤酒格局将继续深刻变化

当前中国啤酒行业处于结构化的升级成长阶段,总量不增长情况下高端啤酒维持较快增长,中国企业也开始聚焦高端价位。百威亚太不惜两次赴港上市,主要看中了亚太地区的市场份额,其中中国地区更是主力。

尽管目前中国啤酒市场以华润雪花、青岛啤酒、燕京啤酒为代表的头部啤酒厂商竞争格局较稳定。但随着百威亚太赴港上市的成功,公司将继续深根中国市场,此举或将促使中国高端啤酒格局不断变化。

以上数据来源于前瞻产业研究院《中国啤酒行业品牌竞争与消费需求投资预测分析报告》,同时前瞻产业研究院还提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对不间断电源行业的发展背景、产销情况、市场规模、竞争格局等行业现状进行分析,并结合多年来不间断电源行业发展轨迹及实践经验,对不间断电源行...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。