2018年小微企业融资现状分析 融资难、融资成本高【组图】

小微企业金融服务仍是我国金融服务的薄弱环节。特别是经济发展进入新常态以来,在金融供给侧结构性改革的要求下,金融服务供给与小微企业融资需求之间仍然存在差距和不匹配的情况,小微企业普遍融资难、融资成本高。

小微企业撑起国民经济半边天

2018年6月,央行行长曾在陆家嘴论坛上披露一组数据,截至2017年末,小微企业法人约2800万户,个体工商户约6200万户,中小微企业(含个体工商户)占全部市场主体比重超过90%,贡献了全国60%以上的GDP和50%以上的税收。

小微企业融资需求得不到满足

小微企业金融服务仍是我国金融服务的薄弱环节。特别是经济发展进入新常态以来,在金融供给侧结构性改革的要求下,金融服务供给与小微企业融资需求之间仍然存在差距和不匹配的情况。但小微企业因生产规模小、资本实力不足、经营风险高等问题使得融资难、融资贵问题一直存在,其贷款比重和市场经济主体地位极不匹配。2019年6月24日,中国人民银行、中国银保监会首次发布《中国小微企业金融服务白皮书》。白皮书显示,截至2018年末,我国小微企业法人贷款余额26万亿元,占全部企业贷款的32.1%。

银保监会方面表示,截至2019年6月,有贷款的小微企业是660万户,占正常经营的小微企业的户数大概在25%左右;对个体工商户贷款的户数有1200万户,占整个个体工商户贷款覆盖率大概是16%。

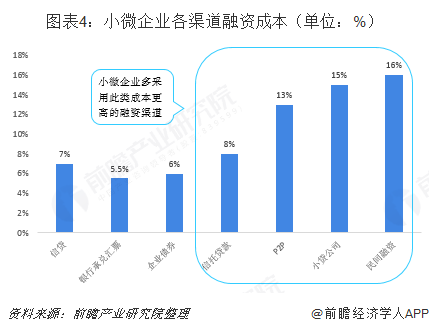

小微企业融资成本较高

从企业融资渠道来看,包括了信贷、银行承兑汇票、企业债、信托贷款、小额贷款、P2P、民间融资等方式。根据银保监会数据显示,银行信贷以及银行 承兑汇票的融资成本最低,约为 7%、6%;而P2P、民间融资的成本相对高,约为15%、16%。但对于小微企业来说,银行信贷获得难度最大,次之的企业债券发行方式中,中小企业往往无法达到当前企业发债的标准。为了满足生产经营需求,小微企业不得不寻求较高成本的P2P、民间融资渠道。

银行“不愿贷、不敢贷”的深层次原因

对于商业银行而言,以往服务传统产业的押品模式、风控模式与思维惯性下,小微企业生命周期短,盈利水平不稳定,信息难掌握、不对称导致信用水平不高,是银行靠赚取存贷差实现稳健运营的劣质客户群。截至2019年5月末全国金融机构单户授信1000万元以下小微企业贷款不良率是5.9%,比大型企业高出4.5个百分点,比中型企业高出3.3个百分点,不良贷款率高是中小企业融资难的根本原因。

以上数据来源参考前瞻产业研究院发布的《中国小额贷款行业市场前瞻与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告统计近五年小额贷款行业运行数据,第一部分全面地分析了小额贷款公司当前的运行状况;由于未来小额贷款行业面临的形势具有较大的不确定性,因此第二部分在未来发展...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。