2018年金融控股公司行业市场概况与发展趋势分析 监管收紧大势所趋【组图】

金融控股公司监管待加强

金融控股公司作为一种金融经营模式,早在1999年美国颁布的《金融服务现代化法案》确认了其市场地位。然而,我国金融业发展长期以来处于“分业经营,分业监管”的格局,金融控股公司起步较晚。

直到近年来,随着金融领域开放步伐加快,以及金融“脱媒”态势的逐步凸显和利率市场化进程的不断深入,我国金融业的发展格局出现较大变化,混业经营成为大势所趋,金融控股公司取得快速发展,数量不断增加,规模也逐步扩大,并形成两类金融控股公司。

一类是金融机构在开展本行业主营业务的同时,投资或设立其他行业金融机构,形成综合化金融集团,有的还控制了两种或两种以上类型金融机构,母公司成为控股公司,其他行业金融机构作为子公司。

另一类是非金融企业投资控股两种或两种以上类型金融机构,事实上形成了金融控股公司,具体包括大型企业集团、综合性资产投资运营公司、产业金融控股公司(国有企业、民营企业、互联网主导)。

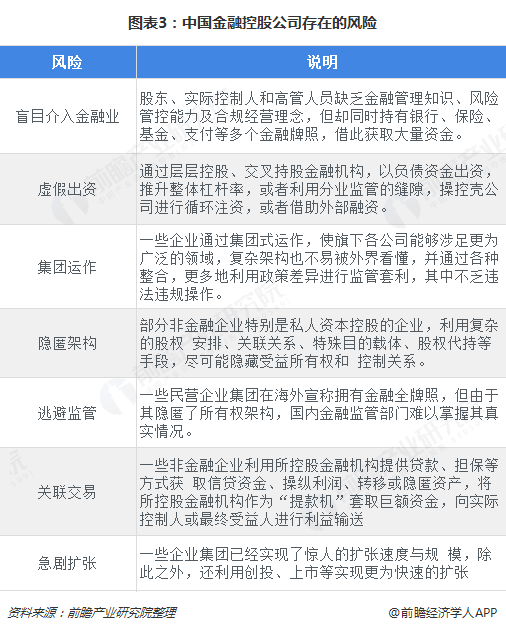

金融控股公司虽能获得规模经济、范围经济、协同效应和分散经营风险等好处,但也带来了一系列的问题,尤其是在监管缺失的情况下,部分风险已经相当突出,如盲目介入金融业、虚假出资、集团运作、隐匿架构、逃避监管、关联交易、急剧扩张等。

对此,有关金融控股公司的监管政策正逐渐加强及完善。2018年4月,国务院办公厅印发了《关于全面推进金融业综合统计工作的意见》,对金融控股公司的统计制度提出了要求,要求制定金融控股公司等金融集团统计制度,建立金融控股公司等金融集团统计监测系统;全面统计金融控股公司等金融集团的股权关系,穿透至实际控制人、最终受益人。

总体而言,对于金融控股集团的监管势在必行,在监管建设方面,未来将从明确市场准入监管、加强资本充足率监管、设置资产负债率要求、严格股权结构管理、明晰公司治理结构、增强集团整体风险管控、强化关联交易监管等方面补足短板。

金融控股公司将不断发展

国际经济大环境决定了金融业这一主导经济的因素会大幅度发展,那么金融控股公司作为推动其发展的重要因素必然也会加快发展的步伐,以适应世界经济发展与国家间竞争。因此,我国金融控股公司必将会以更快的速度、更加规范的的形式、更大的规模不断发展。

在此过程中,金融控股公司的类型模式也会不断发展完善,逐步走向综合经营模式,资本雄厚实力强大的金融控股公司会不断扩张自身规模以占有市场竞争力。业务发展则逐步呈现“银行为主、内部联动”趋势。例如,中信集团和光大集团等经营的金融业务包括银行、证券、保险、资产管理、信托、期货、金融租赁等,除此之外,还涉及基础设施、资源能源、制造业、信息产业等行业及领域。

监管方面,金融控股公司的监管法律将趋于完善。在发达国家中,金融控股公司的发展普遍有着一套完整系统的法律制度体系。如美国,金融控股公司程度发展处于较高的位置,同样出台众多法律对其进行监督和管理,同时建立伞形监管机制,在美联储的主导下形成系统完整的监督机制。

不过,我国金融业处于分业监管,需要明确金融控股公司的监管主体,明确各个金融主管部门的不同监管职责,合理分工,并能够有机协调合作,同时可以促进各个监管主体监督的专业化,从而促进合理监管机制的建立与发展。

以上数据来源于前瞻产业研究院发布的《中国金融控股公司趋势前瞻与发展战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动!

前瞻产业研究院 - 深度报告 REPORTS

在经济全球化和金融市场一体化趋势的推动下,金融业的竞争环境发生了日益深刻的变化,金融市场竞争不断加剧,传统金融业务的利润空间被大大压缩。与此同时,客户对全方位...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。