预见2022:《2022年中国氟化工行业全景图谱》(附市场规模、竞争格局和发展趋势等)

行业主要上市公司:巨化股份(600160)、多氟多(002407)、三美股份(603379)、东岳集团(00189)、国新文化(600636)、中欣氟材(002915)、联创股份(300343)、永和股份(605020)等

本文核心数据:产能利用率、销售量、进出口额、市场规模、营业收入

行业概况

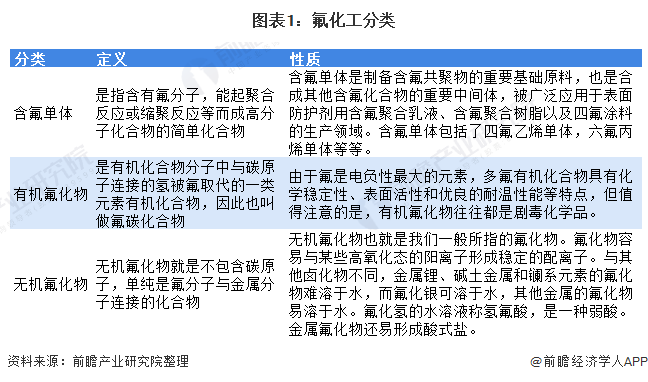

1、定义

氟化工产品是指含氟的化工材料生产和制作研发,氟化工产品是化工新材料的一种。由于产品具有高性能、高附加值,氟化工产业被称为黄金产业。氟化工的细分产品主要分为含氟单体、有机氟化物和无机氟化物,其根据分子结构有所差别,且性质也有所不同。

2、产业链剖析:产业链延伸较广

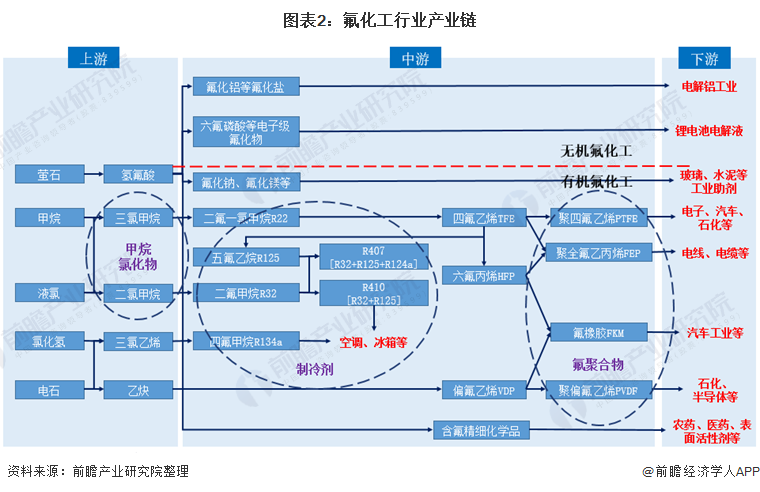

氟化工行业主要可以分为无机氟化工和有机氟化工两大行业。前者包括氟化铝、冰晶石等氟化盐产品,广泛用于机械、冶金等领域,后者包括制冷剂、氟聚合物、氟精细三大块,是最具有技术含量和发展前景的化工子行业之一。

从氟化工行业产业链看,氢氟酸是氟化工产业链的起点,而萤石是制取氢氟酸最经济、最关键的矿物原料。在无机氟化工产业链上,以氢氟酸为起点,可以合成氟化铝和人造冰晶石等铝用氟化盐、以及氟化钠和氟化镁等;生产喷气机液体推进剂,以及导弹喷气燃料推进剂用于航天航空工业;用氢氟酸提纯核燃料用于核能源工业;在石油化工、半导体制造、杀虫剂、防腐剂、防护剂、添加剂、助熔剂和抗氧化剂等领域已有广泛应用。有机氟化学工业中,氢氟酸主要用于生产含氟烷烃。含氟烷烃(如HFC-134a)可以用于工业和民用制冷系统,也是含氟聚合物的主要原料。

氟化工行业上游主要分成萤石、甲烷氯化物、液氯和电石,其中萤石矿行业的龙头企业有亿立萤石矿、泰华萤石矿、金石资源和敖汉萤石矿;甲烷氯化物方面的龙头企业有鲁西化工、鲁北化工、江天股份和力丰资源;液氯行业的龙头企业有镇洋发展和华泰股份等;电石方面的代表性企业有英力特、皖维高新和天源股份等。中游主要可以分成制冷剂和其他氟化物制造。其中,制冷剂行业的主要企业有联创股份、三美股份、深冷股份和雪人股份等;其他氟化物的主要代表性企业有多氟多、巨化股份、福赛尔和中欣氟材等。

行业发展历程:行业仍处于发展初期

各主要氟化工产品经过多年的技术和应用迭代,不断开发出新场景、新用途。目前我国氟化工产品较为成熟的产品有氢氟酸、HFCs 制冷剂、注塑级PTFE等,而大量的氟聚合物、氟精细化学品在我国还处于成长初期。随着国内技术的不断突破,高端装备制造业、新能源、电子信息等战略新兴产业的快速发展,市场对氟化工产品的需求量越来越大,氟化工因此成为全球密切关注的高新技术产业,同时全球氟化工产业预计将逐渐向中国等地转移,我国氟化工行业前景十分广阔,全产业链生机盎然。

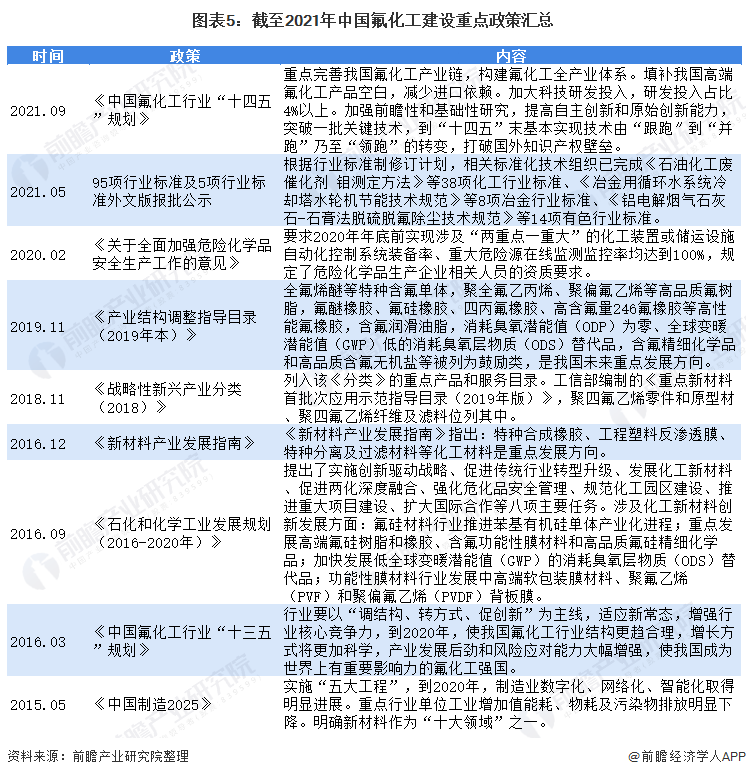

行业政策背景:政策支持,行业转型升级亟待进行

目前,国家层面政策直指行业的节能减排问题,目前我国氟化工产业已经从固定资产投资、产能扩张的发展状态,转向产能较为平缓,注重科技、环保、质量、效益发展,已经是行业新常态。

2021年9月发布的《中国氟化工行业“十四五”规划》中提及,我国氟化工行业要重点进行产业链完善,构建氟化工全产业体系。填补我国高端氟化工产品空白,减少进口依赖。加大科技研发投入,研发投入占比4%以上。加强前瞻性和基础性研究,提高自主创新和原始创新能力,突破一批关键技术,到“十四五”末基本实现技术由“跟跑″到“并跑”乃至“领跑”的转变,打破国外知识产权壁垒。

行业发展现状

1、企业数量:行业新增企业数量逐年增长

2015-2021年中国氟化工行业每年新增企业数量呈现先增长后下降的趋势。2020年,中国氟化工行业新增企业数量达到291家;截止2021年11月17日,中国氟化工行业新增企业数量达到226家。综合来看,随着行业内参与者逐渐增多,企业对于行业的发展前景持肯定态度。

2、需求情况:巨化股份和多氟多销售量表现较好

目前,巨化股份的氟化工原料销售量表现较好,虽然较2019年出现小幅度下降,2020年销售量仍然达到84.94万吨;其次是多氟多,铝用氟化盐的销售量达到26.52万吨。综合来看,氟化工行业内细分领域中,原材料销售量最高,达到115.65万吨;其次是制冷剂系列,销售量达到58.09万吨。整体上,2020年氟化工行业的总销量为224.00万吨,同比下降4.36%。

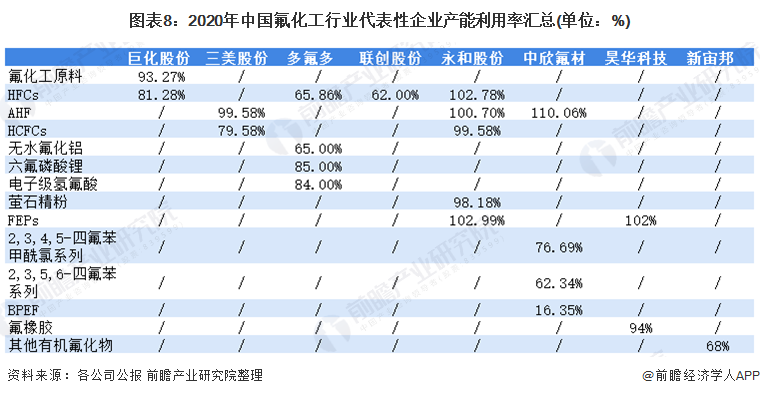

3、供给情况:行业产能利用率在80%以上

综合来看,氟化工行业的产能利用率目前集中在80%以上,因此,行业的产能利用情况较好。其中,HFCs的产能利用情况波动较大,巨化股份和永和股份的利用率达到80%以上,而多氟多和联创股份的利用率为60%左右;因此,HFCs的工艺技术流程各个企业之间掌握程度差异较大。

另外,AHF(无水氢氟酸)的产能利用率较高。三美股份、永和股份和中欣氟材的利用率均接近甚至超过100%。而制冷剂HCFCs的利用率表现也较好,三美股份和永和股份的利用率均接近甚至超过80%。值得一提的是,目前仅多氟多有电子级氢氟酸和六氟磷酸锂的产能,且公司产能利用情况较好,利用率均达到84%以上。

4、进出口:行业贸易顺差受疫情影响缩小

海关数据显示,2017-2020年全国氟化工进出口总额波动发展,受海外疫情影响,2020年全国氟化工进口总额未发生较大变化,出口额下降17.70%;而进出口总额为32.52亿美元,同比下降12.65%;进出口呈贸易顺差状态,2020年贸易顺差缩小至18.80亿美元。

注:氟化工行业进出口产品包含有海关总署记录的58种商品。

5、市场规模:目前市场规模超过600亿元

根据电解液周报、GGII和choice的数据,利用氢氟酸和六氟磷酸锂的产值对氟化工市场规模进行测算。2015-2020年中国氟化工行业市场规模逐年上升,2020年市场规模超过600亿元。综合来看,氟化工行业年均复合增长率超过25%,这主要得益于下游空调制冷系统和新能源汽车行业对于氢氟酸和六氟磷酸锂的需求十分旺盛。

行业竞争格局

1、区域竞争:代表性企业聚集浙江广东和山东

由于氟化工行业较为依赖行业上游萤石市场,且为节省中游运输费用,因此在萤石产地附近分布较多氟化工行业企业,该趋势以萤石产地为起点,向四周辐射状减弱。目前来看,氟化工行业的代表性企业主要分布在浙江省、广东省和山东省。

2、企业竞争:企业产业链布局较为完善

我国主要的氟化工企业在产业链布局方面相对完整,大部分企业在行业上下游延伸方面已有一定成果。从无机氟化工、含氟精细化学品、含氟新材料等方面均有企业涉足。其中含氟精细化学品等业务毛利率较高,部分企业在氟化工原料的营收规模较大,但由于其附加值较低,降低了企业整体毛利率水平。

行业发展前景及趋势预测

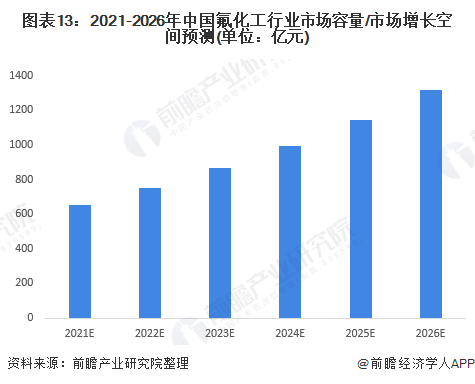

1、未来市场规模:2026年有望突破1300亿元

考虑到氟化工下游新能源汽车电池行业对于六氟磷酸锂电解液材料的需求大幅提升,且含氟制冷剂的进出口总额有所上升,且行业处于成长初期,故未来几年中国氟化工行业发展较好,因此假设氟化工行业市场规模年均复合增长率为15%。2021-2026年中国氟化工行业市场规模逐年上升,2026年中国氟化工行业的市场规模将超过1300亿元。

2、未来发展趋势:环保节能升级是行业主旋律

根据中国氟化工行业“十四五”规划(简称《规划》),中国在支持氟化工发展同时,鼓励产业向高端发展,实现自氟化工大国到氟化工强国的转变。具体到细分产品门类上,《规划》提出保持萤石、氢氟酸、传统制冷剂等传统氟化工产品产能保持不变或适度增长的同时,鼓励环保制冷剂、高纯无机氟产品、新型含氟高分子材料等高端产品研发及生产。

在环保上,如PFOA和溶剂的替代,以及副产盐酸、含氟污泥等的处理问题等,氟化工行业也面临极大的挑战。在生产技术与装备上,行业里的企业多少存在连续化、密闭化、自动化、智能化水平不高,产品质量稳定性差,清洁度差等问题。在安全上,氟化工企业更是如履薄冰,国家安全生产政策和制度的严格推行,逼迫企业不断地从生产技术、设备、人员培训以及管理上进行脱胎换骨的变革,从而真正走向本质安全。

以上数据来源于前瞻产业研究院《中国氟化工行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对氟化工行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来氟化工行业发展轨迹及实践经验,对氟化工行业未来的发展...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。