干货!2021年中国肽类药物行业龙头企业对比:双鹭药业VS翰宇药业 谁在肽类药物行业占据领先位置?

本文核心数据:肽类药物业务布局、肽类药物产业链布局、肽类药物业务营收等

近年来,整个医药治疗领域已对肽进行研究,反映其在广泛适应症中的潜在效用,尤其是对于代谢病、肿瘤疾病和炎症性肌肉骨骼疾病等慢性病。同时,肽已用于生产肽类疫苗,其被视为传统疫苗的替代品,试图解决接种异质多组分制剂疫苗可能产生的副作用问题。

天然肽通常不适合直接用作简便疗法,因为其具有内在不足,包括化学及物理稳定性较差以及循环血浆半衰期较短。在天然肽用作药物时上述问题必须加以解决。该等不足部分已通过缓释制剂成功解决,例如将肽嵌入微球以提高肽的稳定性并缓慢释放肽。

根据弗若斯特沙利文的资料,截至2020年底,全球市场约有80种获批肽类药物,约440种处于进行中的临床试验,另有400-600种正在进行临床前研究。在此背景下,中国的肽类药物市场规模从2016年的63亿美元上升至2020年的85亿美元,年复合增速达到了8%,远远超过了全球增速。

从比重来看,近年来我国肽类药物在全球范围内的比重呈现波动上升态势,从2016年的11.1%波动上升至2020年的13.5%。根据弗若斯特沙利文数据显示,预计中国的肽类药物市场由2020年的85亿美元增至2025年的182亿美元,复合年增长率为16.3%,并进一步增至2030年的328亿美元,2025年至2030年的复合年增长率为12.5%。

当前,我国肽类药物主要生产企业有:翰宇药业(300199.SZ)、双鹭药业(002038.SZ)、双成药业(002693.SZ)、华润双鹤(600062.SH)、悦康药业(688658.SH)、辰欣药业(603367.SH)、复星医药(600196.SH)、哈三联(002900.SZ)、皇隆制药(834298)、普利制药(300630.SZ)、吉林敖东(000623.SZ)、金丝利(873430)、诺泰生物(688076.SH)、龙津药业(002750.SZ)、海辰药业(300584.SZ)、大佛药业(836649)、信立泰(002294.SZ)、海特生物(300683.SZ)、圣诺生物(688117.SH)、安科生物(300009.SZ)、凯莱英(002821.SZ)等。

目前,我国肽类药物市场龙头企业分别为双鹭药业和翰宇药业,两家企业肽类药物业务布局历程如下:

2、业务布局及运营现状

——业务对比:双方难分伯仲

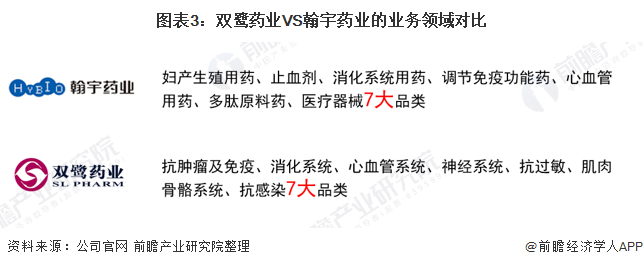

目前,翰宇药业的业务集中在妇产生殖用药、止血剂、消化系统用药、调节免疫功能药、心血管用药、多肽原料药、医疗器械7大品类。而双鹭药业则是集中在抗肿瘤及免疫、消化系统、心血管系统、神经系统、抗过敏、肌肉骨骼系统、抗感染7大品类。

——布局区域对比:翰宇药业布局更广

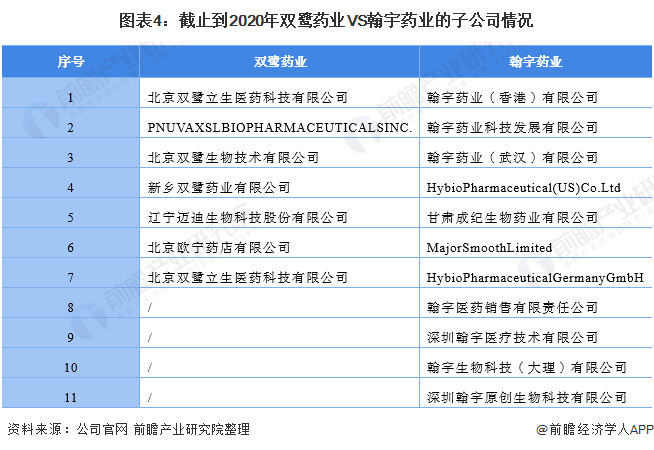

翰宇药业下设坪山分公司、武汉子公司、香港子公司、甘肃成纪子公司、云南子公司、德国子公司等分支机构。而双鹭药业共有6家子公司;其中3家公司位于北京。

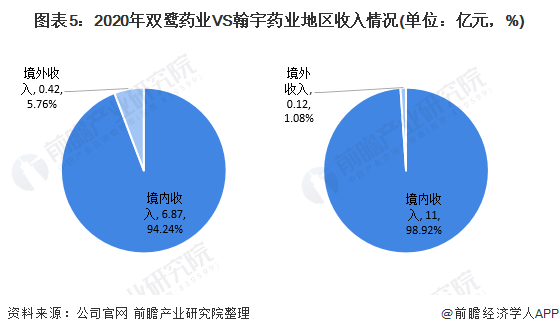

从2020年的地区收入来看,双鹭药业和翰宇药业都主要以境内收入为主;均超过了半数以上。双鹭药业的境外收入达到了0.12亿元,占总收入比重的1.08%;境内收入达到了11亿元,占总收入比重的98.92%。翰宇药业的境外收入达到了0.42亿元,占总收入比重的5.76%;境内收入达到了6.87亿元,占总收入比重的94.24%。由此可看出,翰宇药业对外商的依赖度较双鹭药业高。

注:左边是翰宇药业,右边是双鹭药业。

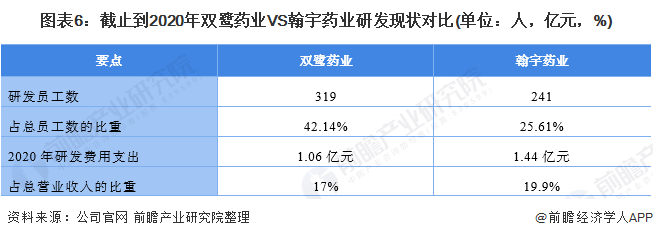

——研发现状对比:翰宇药业研发比重更强

从研发人员来看,截止到2020年,双鹭药业的研发员工数有319人,占总员工数的42.14%;而翰宇药业截止到2020年有241人,占总员工数的25.61%。从研发费用角度来看,双鹭药业的研发费用2020年达到了1.06亿元,占总营业收入的17%;而翰宇药业2020年的研发支出达到了1.44亿元,占总营业收入的19.9%。

——市场份额对比:双鹭药业领先

肽类药物以慢病治疗为主,目前,国际上的肽类药物主要分布在7大疾病治疗领域,包括罕见病、肿瘤、糖尿病、胃肠道、骨科、免疫、心血管疾病等,其中罕见病、肿瘤和糖尿病是拉动肽类药物市场的“三驾马车”,其余四个领域也不乏重磅品种上市,代表性品种包括利拉鲁肽、度拉糖肽、索玛鲁肽、亮丙瑞林、特立帕肽、奥曲肽、艾塞那肽等。目前,国内销售额较大的肽类药物主要是抗肿瘤和免疫调节类产品,而在欧美发达国家,肿瘤、糖尿病、罕见病是拉动肽类药物市场的“三架马车”,销售额较大的品种均为有着明确临床获益的治疗性药物,例如降糖药利拉鲁肽及度拉糖肽、抗肿瘤药亮丙瑞林及戈舍瑞林、抗骨质疏松药特立帕肽、治疗复发性多发性硬化症的格拉替雷等。与发达国家相比,我国治疗糖尿病、罕见病等疾病的肽类药物市场份额还相对较少,尚有巨大增长空间。

根据Frost&Sullivan的数据,2020年,我国肽类药物市场规模约为85亿美元。依据各公司企业年报所公布的数据对肽类药物行业市场份额进行测算分析,分析结果如下:2020年,双鹭药业的市场份额达到了1.91%;其次是双鹭药业,达到了1.25%;再者是吉林敖东,达到了1.1%。

注:根据各公司2020年肽类药物业务的收入测算而来,不包括无法区分肽类药物业务的企业。

注:根据各公司2020年肽类药物业务的收入测算而来。

3、业务业绩对比

——营收对比:双鹭药业胜出

从肽类药物业务整体营收水平上看,双鹭药业的肽类药物业务营收近年来都远远超过了翰宇药业;从2016年的9.82亿元波动至2020年的10.62亿元;2021年上半年,双鹭药业的肽类药物业务收入达到了5.71亿元。翰宇药业的肽类药物业务收入呈现波动的态势,从2016年的6.99亿元波动下跌至2020年的6.92亿元;2021年上半年,翰宇药业的肽类药物业务收入达到了3.62亿元。

从肽类药物业务占总营业收入的比重来看,翰宇药业的肽类药物业务收入比重呈现逐年上升态势,这也说明了双鹭药业将重心逐渐转移到肽类药物业务上。而双鹭药的营收占比却呈现波动下跌态势。

——毛利率对比:自2019年起双鹭药业获利能力更强

从肽类药物业务毛利率水平来看,翰宇药业毛利率水平均较高,说明其获利能力较强;2016-2020年均在70%-85%之间,但双鹭药业与翰宇药业的毛利率水平差距较小,并在2020年成功超过了翰宇药业。

4、前瞻观点:双鹭药业略胜一筹

在肽类药物行业中,业务布局、市场份额、肽类药物营收等均是体现公司肽类药物经营规模的重要体现,因此,基于前文分析结果,前瞻认为,双鹭药业在营业收入、市场份额、获利能力等方面占据较大优势,在肽类药物行业占据领先地位。

以上数据参考前瞻产业研究院《中国医药行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对医药行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来医药行业发展轨迹及实践经验,对医药行业未来的发展前景做...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。