预见2022:《2022年中国氮化镓行业全景图谱》(附市场规模、竞争格局和发展趋势等)

行业主要上市企业:目前国内氮化镓行业的上市公司主要有华润微(688396)、三安光电(600703)、士兰微(600460)、闻泰科技(600745)

本文核心数据:中国GaN晶圆制造产线汇总、我国氮化镓(GaN)产能、SiC、GaN电子电力和GaN微波射频产值、SiC、GaN电力电子器件下游应用领域

行业概况

1、定义

氮化镓是一种无机物,化学式GaN,是氮和镓的化合物,是一种直接能隙(direct bandgap)的半导体,自1990年起常用在发光二极管中。此化合物结构类似纤锌矿,硬度很高。氮化镓的能隙很宽,为3.4电子伏特,可以用在高功率、高速的光电元件中,例如氮化镓可以用在紫光的激光二极管,可以在不使用非线性半导体泵浦固体激光器(Diode-pumped solid-state laser)的条件下,产生紫光(405nm)激光。

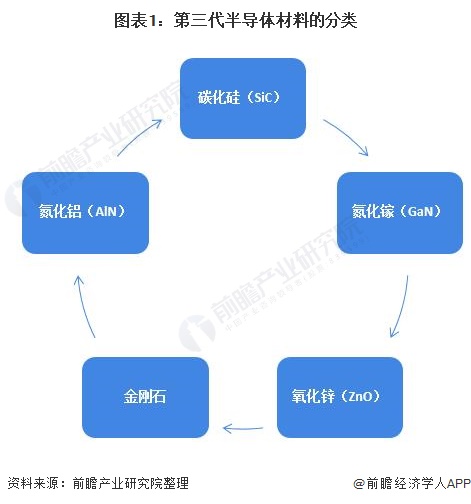

氮化镓是第三代半导体的一种。第三代半导体主要包括碳化硅(SiC)、氮化铝(AlN)、氮化镓(GaN)、金刚石、氧化锌(ZnO),其中,碳化硅(SiC)和氮化镓(GaN)并称为第三代半导体材料的“双雄”,是第三代半导体材料的典型代表。

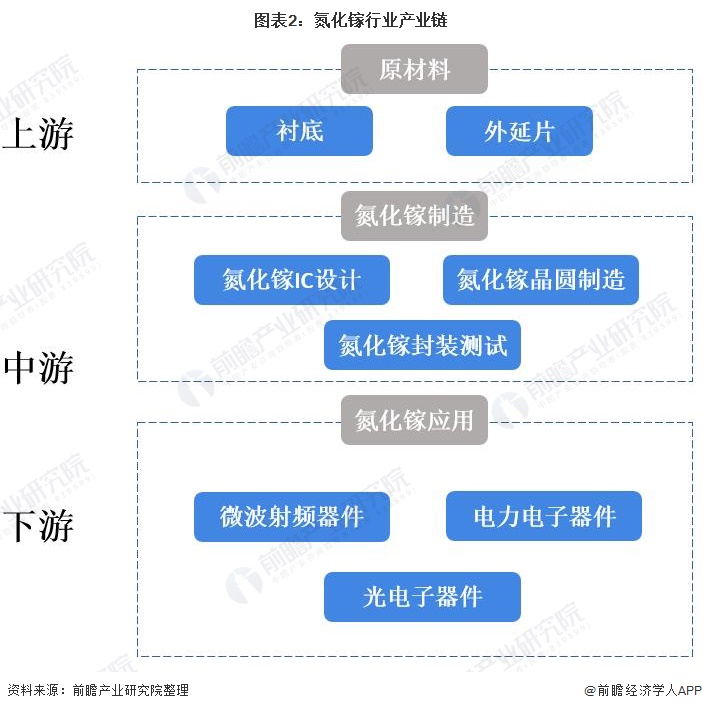

2、产业链剖析:氮化镓制造涉及多个环节

在上游供应方面,碳化硅衬底的原料包括石英矿、石油焦,氮化镓的原料主要从硝酸盐、金属镓中获取;在中游制造方面,最主要的工序即衬底和外延生长,这是材料技术的关键点所在;在下游应用方面,氮化镓一般用于器件/模块的制造,最终形成半导体产品应用于各个领域。

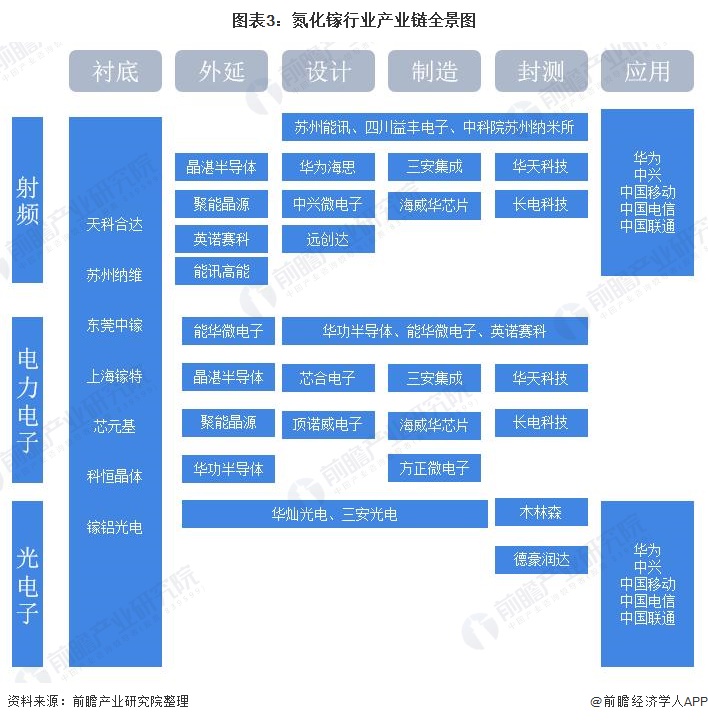

GaN产业链按环节分为Si衬底(或GaN单晶衬底、SiC、蓝宝石)、GaN材料外延、器件设计、器件制造、封测以及应用。各个环节国内均有企业涉足,如在射频领域,SiC衬底生产商有天科合达、山东天岳等,GaN衬底有维微科技、科恒晶体、镓铝光电等公司。外延片涉足企业有晶湛半导体、聚能晶源、英诺赛科等。苏州能讯、四川益丰电子、中科院苏州纳米所等公司则同时涉足多环节,力图形成全产业链公司。

行业发展历程:第三代半导体写入“十四五”规划

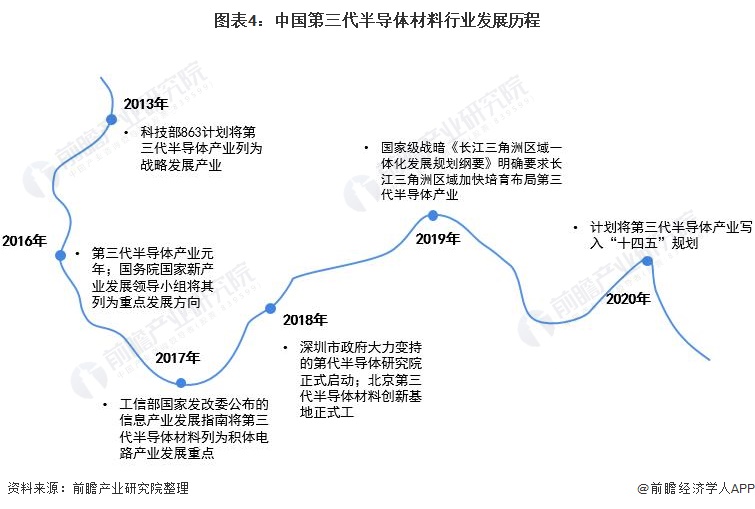

中国第三代半导体兴起的时间较短,2013年,科技部863计划首次阿静第三代半导体产业列为国战战略发展产业。

2016年,为第三代半导体发展元年,国务院国家新产业发展小组将第三半导体产业列为发展重点,国内企业扩大第三半导体研发项目投资,行业进入快速发展期。

2018年1月,中车时代电气建成国内第一条6英寸碳化硅生产线;2018年,泰科天润建成了国内第一条碳化硅器件生产线;2019年9月,三安集成已建成了国内第一条6英寸氮化镓(GaN)、砷化镓(GaAs)外延芯片产线并投入量产。在2020年7月,华润微宣布国内首条6英寸商用SiC晶圆生产线正式量产。

2019年,国家级战略《长江三角洲区域一体化发展规划纲要》明确要求长江三角洲区域加快培育布局第三代半导体产业。2020年,我国计划把大力支持发展第三代半导体产业,写入正在制定中的“十四五”规划,计划在2021-2025年期间,在教育、科研、开发、融资、应用等各个方面,大力支持发展第三代半导体产业,以期实现产业独立自主。

行业政策背景:政策推动行业发展

“十三五”时期以来,我国政府部门发布了多项关于半导体行业、半导体材料行业的支持、引导政策,这些鼓励政策涉及减免企业水库、加大资金支持力度、建立产业研发技术体系等等,具体如下:

行业发展现状

1、已有7条GaN-on-Si晶圆制造产线

氮化镓是一种无机物,化学式GaN,是氮和镓的化合物,是一种直接能隙(direct bandgap)的半导体,自1990年起常用在发光二极管中。此化合物结构类似纤锌矿,硬度很高。氮化镓的能隙很宽,为3.4电子伏特,可以用在高功率、高速的光电元件中。

在GaN电力电子产线方面,截至2020年底,我国已有7条GaN-on-Si晶圆制造产线,另有约4条GaN电力电子产线正在建设。

GaN射频产线方面,截至2020年底,我国有5条4英寸GaN-on-SiC生产线,约有5条GaN射频产线正在建设。

2、国内现有产品商业化供不应求

根据CASA Research数据显示,在GaN电力电子方面,GaN-on-Si外延片折算6英寸产能约为28万片/年,GaN-on-Si器件/模块折算6英寸产能约为22万片/年。

在GaN微波射频方面,SiC半绝缘衬底折算4英寸产能约为18万片/年,GaN-on-SiC外延片折算4英寸产能约为20万片/年,GaN-on-SiC器件/模块折算4英寸产能约为16万片/年。2020年,新能源汽车、PD快充、5G等下游应用市场增长超预期,国内现有产品商业化供给无法满足市场需求,尤其是SiC电力电子和GaN射频存在较大缺口。这也导致我国第三代半导体各环节国产化率较低,超过八成的产品依赖进口。

3、氮化镓产值逆势增长

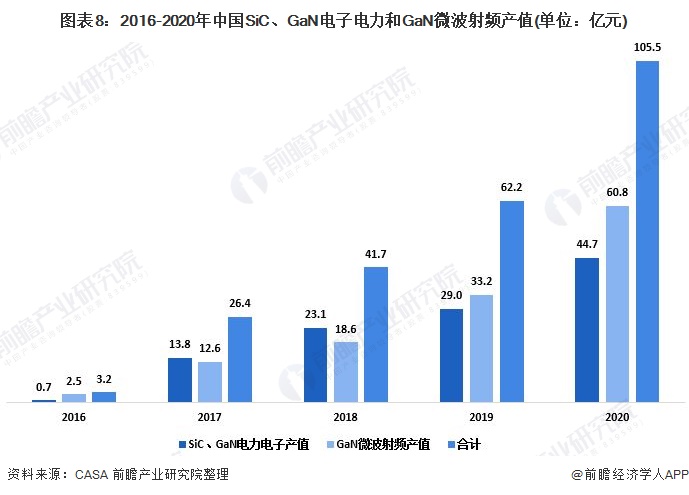

在国内大半导体产业增长乏力的大背景下,我国第三代半导体产业实现逆势增长。根据CASA的统计,2020年我国SiC、GaN电子电力和GaN微波射频产值合计达到105.5亿元,同比增长69.61%。

4、光电领域占据氮化镓主要需求市场

氮化镓作为第三代半导体材料,有更高的禁带宽度,是迄今理论上电光、光电转换效率最高的材料体系,下游应用包括微博射频器件(通信基站等),电力电子器件(电源等),光电器件(LED照明、激光等)。

5、国防领域为氮化镓射频器件主要需求领域

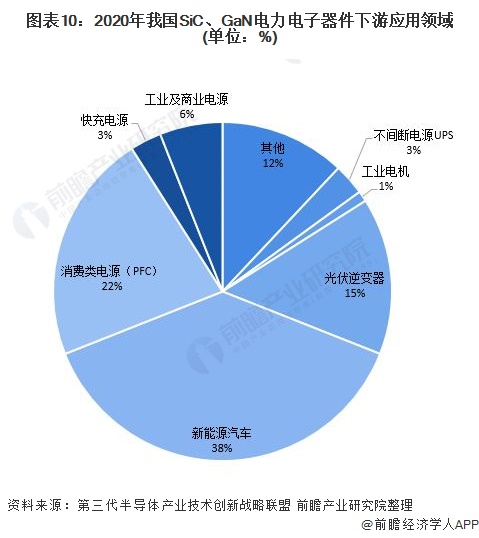

目前,GaN主要应用在射频及快充领域。SiC重点应用于新能源汽车和充电桩领域。我国作为全球最大的新能源汽车市场,随着下游特斯拉等品牌开始大量推进SiC解决方案,国内的厂商也快速跟进,以比亚迪为代表的整车厂商开始全方位布局,推动第三代半导体器件的在汽车领域加速。笫三代半导体器件在充电桩领域的渗透快于整车市场,主要应用是直流充电。

(注:电网、风力发电市场占比不足1%,未在图中显示)

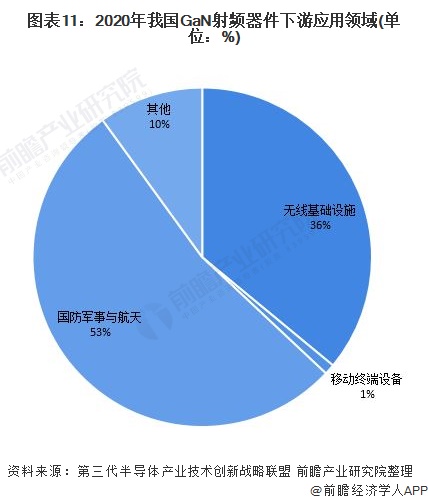

国防军事与航天应用是我国GaN微波射频器件的主要应用领域,2020年市场规模占整个GaN射频器件市场的53%;其次是无线基础设施,下游市场占比为36%。

行业竞争格局

1、区域竞争:江苏省氮化镓相关企业数量较多

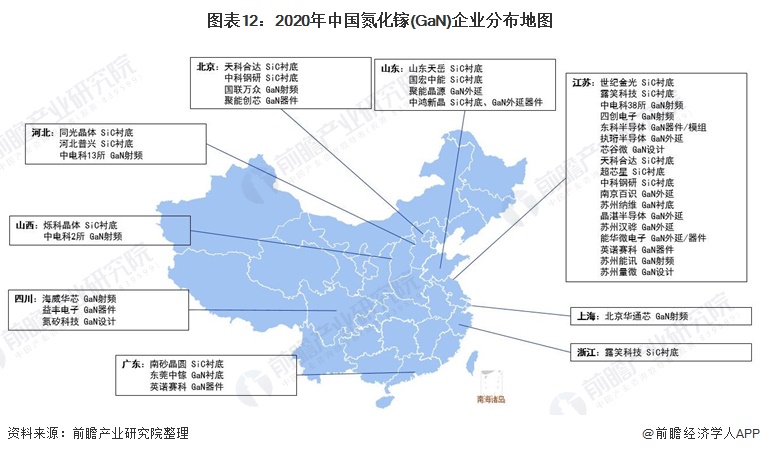

经过几年的发展,国内氮化镓(GaN)商业技术逐步稳定、价格接近甜蜜点、应用示范效应拉动,各市场渐次开启,带来需求高速增长。而供给方面,企业数量持续增加,产线加快建设,供应链开始逐步成型,产业链自主可控能力增强。据CASAResearch不完全统计,截至2020年底,国内有超过170家从事第三代半导体电力电子和微波射频的企业,而2018年尚不足100家,覆盖了从上游材料的制备(衬底、外延)、中游器件设计、制造、封测到下游的应用,基本形成完整的产业链结构。从氮化镓(GaN)产业链企业来看,主要分布在长三角环渤海和珠三角地区。其中江苏省氮化镓相关企业数量较多,处在全国领先地位。

2、企业竞争:商业化进程有待加强

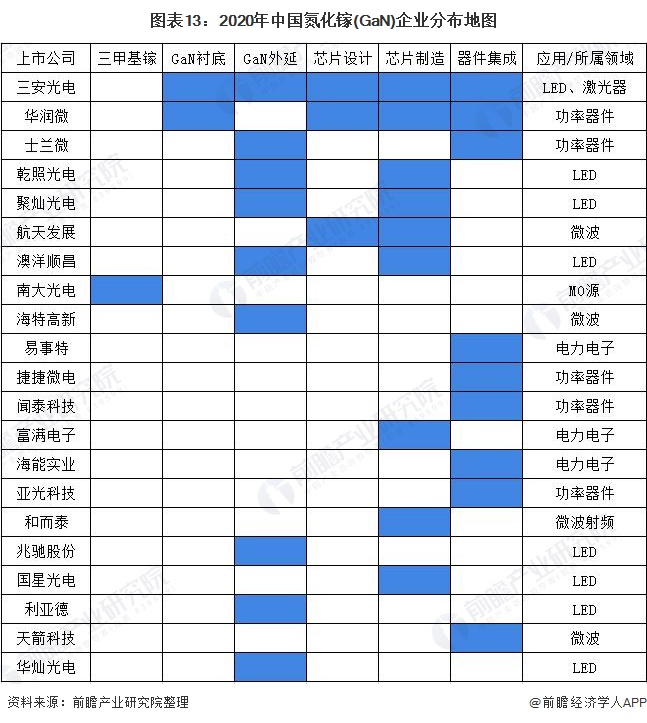

氮化镓材料属于具有较高技术含量的电子材料,虽然我国技术水平紧跟国际先进水平,研发主体主要是国有研究所及海归创业企业,商业化量产还有很长的道路。目前国内上市公司业务中包含氮化镓产业链相关产品的如下图所示:

行业发展前景及趋势

1、国产GaN渗透率将进一步加深

随着5G、人工智能、新能源等发展提速,对半导体需求猛增,产业的关注度日益增高,国产化替代成为发展趋势GaN在更多领域的应用的渗透率将进一步加深,预计到2026年我国氮化镓(GaN)行业市场规模将达到3145亿元。

2、5G商用将拉动GaN需求

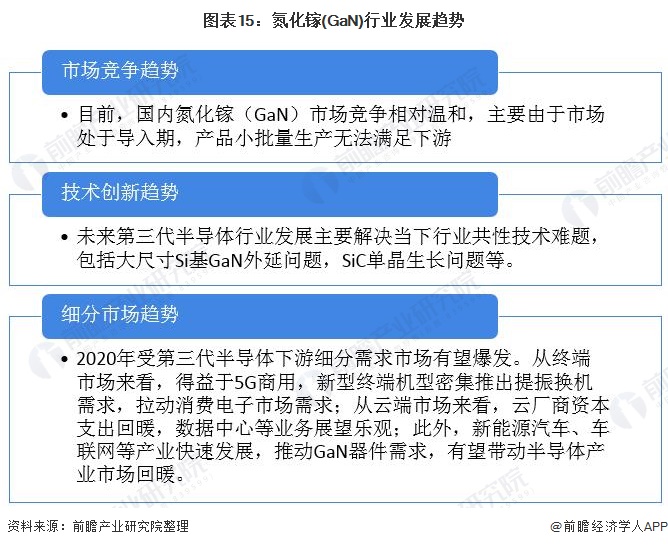

未来,氮化镓行业的发展趋势如下:

以上数据参考前瞻产业研究院《中国氮化镓(GaN)行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对氮化镓(GaN)行业的发展背景、产销情况、市场规模、竞争格局等行业现状进行分析,并结合多年来氮化镓(GaN)行业发展轨迹及实践经验,对氮化镓...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。