极兔被通达系封杀,这条“鲶鱼”如何搅动物流行业现有格局?

2020年10月19日,韵达在内网发布了《关于全网禁止代理极兔业务的通知》,正式封杀极兔。另有多家通达系加盟商透露,此前,申通、圆通已发布类似通知。

2019年,“四通一达”和百世的市场份额均超过10%,我国快递行业CR5 72.85%,极兔速递究竟是何方神圣,为何通达系如临大敌?极兔物流究竟对现有的快递公司造成了何种威胁?极兔物流将如何改变现有的快递竞争格局?双11大考在即,极兔物流能否交出满意答卷?

一、极兔速递究竟何方神圣?

1、一只成长速度极快的兔子在东南亚崛起

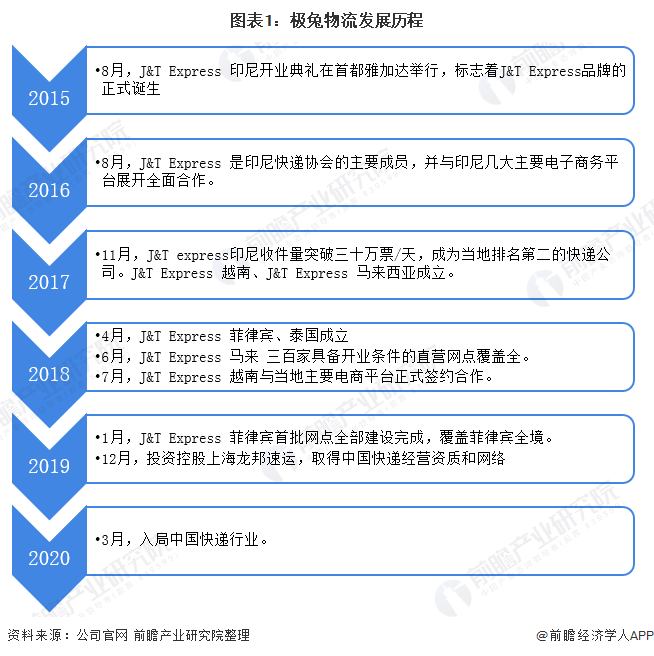

极兔成立于2015年8月,是东南亚首家以互联网配送为核心业务的科技型快递公司,业务涉及快递、快运、仓储及供应链等多元化领域,业务类型涵盖同城、跨省及国际件。

令人瞩目的是,仅用了两年的时间,极兔速递做到了印尼全国快递排名第二,仅用四年时间覆盖东南亚全境,日均收派300万个包裹,约占当地20%市场份额。

2、极兔物流靠什么在东南亚横冲直撞?

(1)早期东南亚物流体系不完善 电商多倚靠第三方物流

在极兔速递入局东南亚的时候,东南亚整体的物流体系较不完善。在中国或许你早已经对今日下单,次日送达的飞速物流习以为常,但在东南亚的物流发展仍难以满足电商业务的增速。

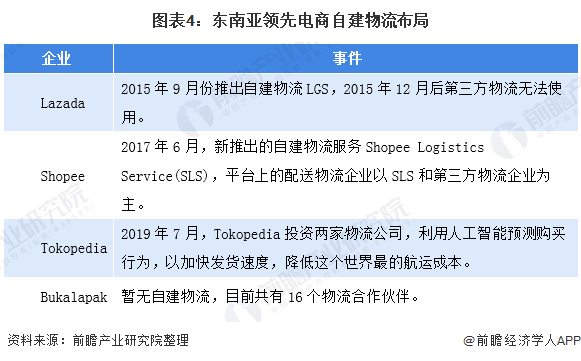

2015年9月份,东南亚领先Lazada开始试验自建的物流方式——Lazada全球运(LGS),这是Lazada专属的一站式的物流服务,针对东南亚六个市场(新加坡、马来西亚、印度尼西亚、泰国、菲律宾和越南)全面开放。Lazada平台所有用户在2015年12月4日之后货件切换成LGS,第三方物流自此无法使用。随后2017年7月,电商平台Shopee推出自建物流服务Shopee Logistics Service(SLS),但平台上的配送物流企业以SLS和第三方物流企业为主。

极兔物流充分利用电商平台对第三物流的依赖性,定位于东南亚首位以电商快递为核心业务的快递公司,目前合作伙伴遍及当地的电商平台,如Shopee、Tokopedia、Akulaku、Tiki.VN、Lazada等。在东南亚,极兔速递拥有100多家大型转运中心、600多台自动分拣设备、3500多辆自有车辆,同时还运营4500多个自营网点和1000多个加盟网点,员工数量已超过6万名,2019年收派包裹将超过7亿个。

(2)布局时间较早

从国内的领先快递企业对东南亚物流的布局来看,顺丰布局最早,2016年前主要2C,2016年后开始将业务拓展至B端,国内其他物流企业如京东、百世和圆通等布局时间均较晚。

(3)充分利用Oppo渠道优势

极兔速递的创始人李杰是OPPO印尼的创始人、前任CEO,除了李杰以外,包含J&T现任CEO Robin Lo在内的核心团队成员,也是出自印尼OPPO。背靠OPPO,利用OPPO在当地的资源、网络体系快速发展——早在2013年,OPPO就已经密集布局的线下服务网点和执行队伍,极兔快递最早借助OPPO在印尼的手机配送业务在当地站稳脚跟。

根据IDC数据,从2016年开始,Oppo就是东南亚的第一大中国品牌,在东南亚具有广泛的分销渠道,2020年Q2,Oppo超过三星成为东南亚第一大手机品牌,市场占有率达到20.3%。

二、极兔欲回国复制东南亚的成功,对通达系造成了什么威胁?

1、价格战愈打愈烈 企业盈利能力下降

《21CBR》记者从一位通达系快递员处获知,目前针对日票1万单、重量0.2kg以内的包裹,极兔速递的价格是1.65元,中通快递是1.95元起,其他通达系的价格也普遍高出极兔速递两到三毛。财联社记者在其官网询价时获悉,韵达、申通等基本价格为12元的跨城跨地,极兔速递只需10元,并保障时效。

新增的极兔是价格战推动因素之一,根据国家邮政局每个月公布的邮政行业运行情况数据,从2020年1月开始到2020年9月,快递行业单价呈现波动下降的态势,从年初的13.24元下降到9月的10.18元,整体下降23.11%。

快递单价将直接影响快递企业的盈利能力,当市场企业陷入无序的恶性价格竞争中时,快递企业的收入将随之锐减,特别是以通达系的体量。根据韵达公司的公告,2020年上半年公司实现快递服务收入132.6亿元,同比减少7.2%。2019年上半年韵达公司的毛利率为14.12%,而2020年上半年则下降至7.44%。

注:快递单价=快递服务企业业务收入/业务量

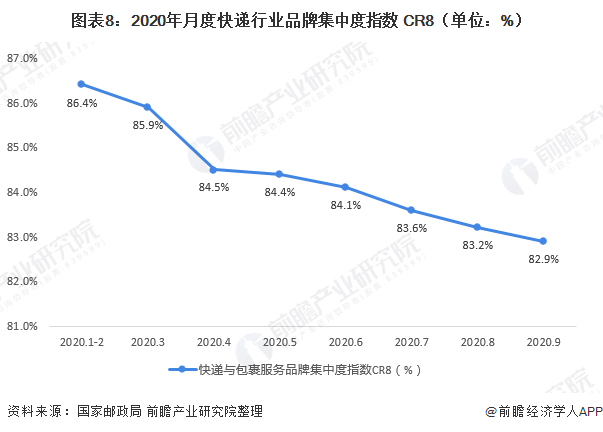

2、行业CR8下降 通达系市占率下滑

2020年9月,快递行业品牌集中度指数 CR8为82.9%,这是 CR8自今年2月起环比连续第 7个月下降。从2020年2月到2020年9月,我国快递行业品牌集中度CR8共下降3.5%。从对通达系的影响来看,“四通一达”占据快递行业CR5,整个行业CR8的下降说明“四通一达”的市场占有率正在缓步下降,极兔已在逐步改变行业格局。

三、极兔能否复制东南亚的成功,将如何改变现有竞争格局?

1、极兔背靠拼多多 有望成为第三大快递商

根据各公司的公告,2019年中通累计业务量为121.2亿票,日均业务量为3321万票;韵达、圆通、百世汇通和申通的日均业务量分别达到2748万票、2497万票、2077万票和2019万票。

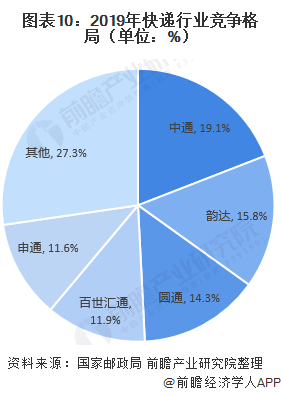

极兔入局前,根据国家统计局发布的《2019年邮政行业发展统计公报》,2019年中国全年快递服务企业业务量完成635.2亿件,按照业务体量,中通蝉联老大,占比19.1%;紧随其后的韵达、圆通、百世汇通和申通分别占比15.8%、14.3%、11.9%和11.6%。

通常,乡村或者其他难以配送的地区,需要末端共配;此外,如果A快递品牌没有覆盖到某网点,那他也需要与B快递品牌进行合作转运。极兔速递由于入局时间较短,自身网点覆盖率不足,即选择利用其它快递品牌的加盟商,以代理配送提成的方式进行末端覆盖。这也是通达系封杀极兔速递的原因,并称极兔速递是“免费搭便车的人”。

早在2018年1月,商务部办公厅、国家邮政局办公室就发布《关于推进电子商务与快递物流协同发展的意见》,其中明确提到,要鼓励快递企业开展联收联投,促进资源集约。但由于“四通一达”自身的全国网点覆盖率均已超过95%,和竞争对手的联收联投情况较少,可以说极兔是利用了该政策进行业务拓展。

此前有极兔加盟商曾表示,极兔有超过90%派送快件都是来自拼多多。拼多多2019 年年报披露,公司平台订单包裹数达 197 亿件,同比增长 77% ,日均产生订单包裹数 5400 万,占全国快递服务企业业务量已接近三分之一。但每逢各类电商节日,暴增的订单下,拼多多的物流容易运转不畅,速度远不如拥有自身物流体系的阿里和京东,拼多多的确有动力构建自身的物流体系。

前瞻保守假设全国快递业务近三年的CAGR为25%,拼多多平台的包裹数量CAGR为35%,极兔快递2020年、2021年和2023年承担的包裹数量分别占拼多多平台包裹数量的10%、20%和30%,假设四通一达的市占率同比减少,到2022年,极兔快递有望超过圆通,成为仅次于韵达的第三大快递公司。

2、极兔成功的路上仍有 “三大关”待闯

快递行业向来是个重资产的行业,截止2020年6月底,圆通和韵达的转运中心100%自建,而其他快递如百世和申通则选择自建+加盟的方式,极兔官网披露现有转运中心78个,但暂未披露自建和加盟的占比。极兔物流在大本营印尼的的日均业务量现才仅超过300万件,但据有关机构调查,截止2020年8月,极兔在中国境内的日均业务量已经超过800万件,仅花费半年不到。老话说“欲速则不达,见小利而大事不成”,极兔未来如何发展,一是看极兔的后续融资能力;二是看极兔公司“联收联投”的运作能力;三是基础实施的建设能力。极兔顺利度过了618,即将迎来双十一,若极兔能成功度过融资、运营、基建三大关,未来其将成为拼多多的一把利剑。

更多数据请参考前瞻产业研究院《中国快递行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究院交流互动。

前瞻产业研究院 - 深度报告 REPORTS

报告主要分析了中国快递行业的发展环境;中国快递行业的发展规划;全球快递行业的发展情况;中国快递行业的发展情况;中国网络购物物流配送情况;快递行业重点区域发展情...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。