预见2019:《中国超市产业全景图谱》(附现状、竞争格局、发展前景等)

自我国2001年加入WTO之后,我国超市行业便进入平稳发展阶段。无人超市、生鲜超市等新型模式的涌现,带动了超市行业发展。预计未来我国超市行业将会出现更多新型运营模式,为大众带来更多的便利。

超市产业全国遍布广 龙头企业优势大

超级市场(supermarket)亦称"自选商店"。实行敞开式售货,由顾客自我服务的零售商店。出售的都是有合理包装的规格化商品,在包装上标有品名、重量、售价、厂牌、出厂日期等,商品按品种系列敞开陈列在货架上,任顾客自选自取,并备有推车和提篮供顾客使用,顾客选货后在出口处付款,出售的商品开始以食品为主,逐渐向日用百货、服装、衣料、家用电器、家俱等方面发展,规模不断扩大。20世纪30年代,美国首先采用这种销售形式。第二次世界大战后,世界许多国家相继开办了这种商店。

超市产业主要涉及到的产业链较少,主要为供应商、超市和消费者。

目前全球超市产业主要可以分成大型综合超市、超市市场、便利店、折扣店与仓储超市、综超几大类,前三类在我国各大城市普遍存在。大型综合超市的面积至少拥有6000平方米以上,其商品种类要齐全,能满足大多数人的一次性购物需求,人流量大,经营状况良好。比如,沃尔玛,家乐福,易初莲花,百佳,联华,华联,人人乐、大润发等。

超市行业由其特质决定,行业发展成熟后呈现高集中度化。超市行业有两大核心要素不变,第一是天然流量导向型生意,而消费者需求始终变化。超市本质为渠道消费,主营多属低价即时消费品,线下“到店即买、顺手多买”的消费习惯及线上“满额免邮”的商家手段决定其流量的高转化率及高附加值,这与百货、家电 3C 不同;因而,如何对接消费者需求成功聚客为重中之重,当然也需考虑复购率及粘性的问题;第二,供应链效率唯快不破,且需不断提升。行业整体净利率仅 2%-3%,唯有用户需求对接而无效率的模式难以存活;效率优化的过程需要人与基础设施的匹配,其中涉及物流、供货商、消费者售后服务、支付等大量门槛。

生鲜超市优势日益突出 产品销售占比逐年提升

随着市场经济的发展及人民生活水平的提高,人们的消费水平也大有改善,致使中国零售业飞速发展。超市作为零售业的一种典型代表,它在人们心目中已经基本确立了购物方便、价格实惠的行业形象,成为人们居家生活中的主要购买场所。

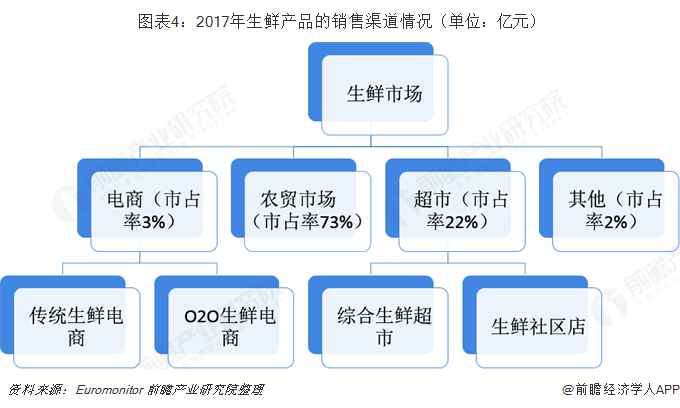

另外,食品问题已成为百姓日常关注的焦点,采购渠道逐步多样化,但仍旧以农贸市场为主。据统计,我国居民通过超市采购食材的占比有望逐步提升。从上游农产品向下游流转交易数据来看,2017年中国农产品交易活动中超市渠道占比为22%,而美国及德国超市渠道占比超过90%,我国超市渠道潜力较大。

从终端消费场景来看,我国超市渠道占比从2012年的36.7%上升至2017年的38%,假设超市渠道占比每年仍以0.3个百分点的速度提升,超市生鲜规模将每年提升51.4亿元。此外,超市化与城市发展水平正相关,在“农改超”政策逐渐推进、永辉超市等线下生鲜超市及美菜等线上生鲜电商市场渗透率逐步提升、新一代消费者消费偏好转变、外卖行业增速下滑、消费者在家做饭占比仍较大的背景下,超市渠道有望逐步提升占比。

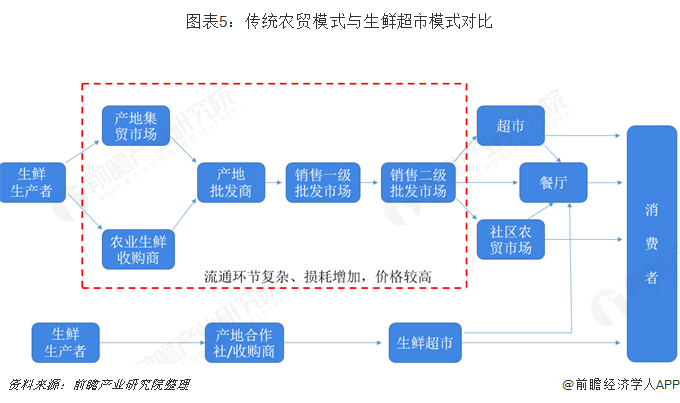

我国传统的农贸市场销售模式下,供应链较长,中间商和流通环节复杂冗余,导致物流效率低下且损耗过大,再加上中间环节过多,中间成本层层叠加,导致生鲜品到消费者手中时价格偏高。

生鲜品的核心在于“鲜”字,生鲜品具有明显的周期性和季节性,且极易腐坏等特点,生鲜品的销售要求较高的时效性、较短的物流半径和较完善的基础设施。目前,美国的生鲜销售主要以超市等食品零售商为主要渠道,占比约为90%。这种模式下,生鲜超市直接于产地合作社或一级收购商合作,然后商品直达终端餐厅或消费者手中,减少了批发市商与分销售等中间环节,提高了物流效率。生鲜超市还能从规模化采购、运输设备、冷藏设备等方面提升生鲜销售产业链的效率。我国盒马生鲜、超级物种等超市开始采用这种模式。

从行业集中度方面来看,目前中国和美国的线下零售行业集中度之间存在较大的差距,美国的CR10自2013年开始出现明显的提升,2018年维持超过35%,其中超市龙头沃尔玛优势明显;而中国超市行业的集中度稳步提升,但与美国的超市行业相比相差较大。2018年CR5和CR10分别为11.20%和8.3%,二者表现差值相对稳定,但龙头公司优势并不显著,超市行业占比市场份额最大的华润仅为2.2%;

超市行业竞争激烈 头部企业表现突出

根据部分公司已发布的公告来看,大型超市在全国范围内依旧处于不断扩张的趋势。以永辉超市为例,截止至2018年上半年,全国范围内共952家门店,其中,新开门店数量为160个,关闭门店数量14个,全年净增门店数量146个。

从部分企业的经营状况来看,我国超市行业的毛利率普遍在20%以上。2017年,永辉超市的营业收入最大,高达585.96亿元,其次是友谊股份,其收入达471.8亿元;从总资产规模来看,友谊股份的规模最大,高达446.7亿元,其次是永辉超市,共328.7亿元。根据统计的数据来看,仅有人人乐和新华都两家公司出现亏损。

另外,近些年,外资超市市场份额逐渐下降,部分本土超市逆势增长。目前我国超市行业形成了外资、本土、电商三大阵营:包括以家乐福、沃尔玛等为代表的外资超市,以永辉、大润发、华润、联华、物美等为首的本土超市,以及以京东、天猫超市、1号店、苏宁易购等为代表的电商超市。外资超市早期凭借管理和资金优势占领较大市场份额。

但随着国内市场环境变化,本土超市管理水平和创新能力逐渐提升,外资超市的市场份额开始不断下滑,据统计,从2012年到2018年两大超市巨头沃尔玛在中国市场的份额由7%下滑5.1%、家乐福的市场份额由5%下滑为2.9%。而就本土超市而言,一部分本土超市经营面临困难而退出市场,而另一部分以永辉超市、大润发为代表的超市龙头则逆市增长,凭借自身产品特色、管理效率提升以及不断创新发挥,在整个行业中的市占率不断提升,数据显示2012年时永辉超市的行业市占率还只有1.9%,而2018年达到了4.0%。

与此同时,继阿里巴巴推出盒马鲜生之后,许多零售企业推出了类似的新模式超市门店,如永辉超市的超级物种、京东的7FRESH等,主要的改进之处包括提升生鲜比例,加强餐饮业务,提供配送服务。

未来大型超市小型化 超市行业前景可观

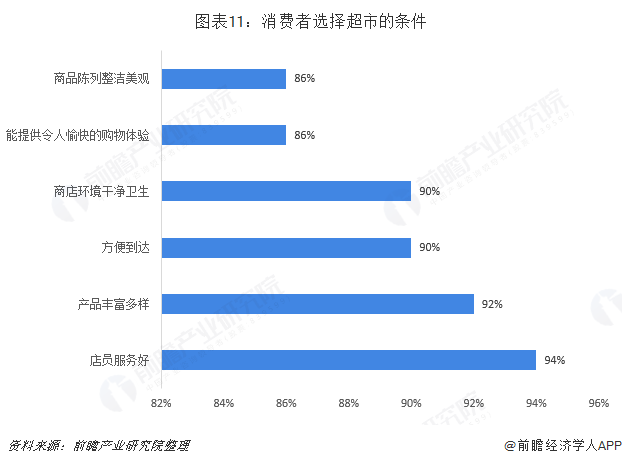

水果超市、净菜超市、鲜肉超市、教育超市纷纷在各大城市登台亮相,并呈现出由大城市向中小城市以及乡镇梯级过渡的现象。连锁超市带给人们越来越多的便利,满足了更多人个性化的消费需求。但同时老百姓对超市的选择也极有讲究。

根据尼尔森的调查数据显示,94%的用户认为超市的店员服务应当好;92%的用户会考虑超市提供从产品种类是否丰富;90%的客户会考虑超市的地理位置,是否便利到达,店铺环境是否干净卫生等。

根据统计局发布的数据显示,2017年全国计入统计口径的6155家大型超市店均面积达5751平米,在过去六年间持续扩大,但其坪效却已下降至 1.25 万元/平米,门店总数也在 201年单年大幅下降 2297 家。

新零售与电商转线下的冲击,结合行业竞争的加剧,致使行业内供给快速出清。这一趋势预计仍将在 2019 年持续。综超行业竞争与发展呈现严重的割裂。一方面,不同地域与城市发展水平造就不同行业现状并存:西部城市仍维持传统的规模化扩张,然而东部沿海城市的综超却早已开始研究大型超市的小型化;区域综超龙头在考虑插手新商圈,构造万平大卖场,然而部分综超已开始研究门店小型化。

新零售在不改变零售渠道商对于上下游对接的模式的当下,并非颠覆性变化,而是体验革命。因此对于零售商而言,把握新零售机遇的难度并没有想象的大。对于行业而言,体验革命将通过交易成本的下降和消费欲的刺激来实现对于总量的挖掘,进一步拓展零售市场的体量与空间。

当前超市行业上市公司中,永辉超市和家家悦作为全国性和区域性的综超龙头,两者在强化自身旧有核心竞争力的同时,对于行业变化表现出积极性与极高的敏感度。

近些年,我国超市销售额呈逐年递增的趋势。2018年,我国超市销售额约22611亿元,同比增长3.16%。随着新型运营模式的出现以及人民消费观念的转变,预计到2021年,我国超市销售收入将突破24950亿元。

以上数据来源参考前瞻产业研究院发布的《中国超市行业商业模式与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对超市行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来超市行业发展轨迹及实践经验,对超市行业未来的发展前景做...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。