重磅!中国造纸产业迁移路径及造纸产业发展趋势全景图【 组图】

金融危机后,造纸业规模以上企业销售收入呈逐年递增态势,但是增长幅度波动较大;但2018年,受供给侧改革、环保政策和下游需求的影响,造纸行业营收首次出现下跌。从行业定义出发,基于机制纸及纸板制造、纸制品双重维度探索造纸行业的迁移路径,研究发现,纸及纸板制造产业不断向粤鲁浙沿海地区集中,而纸制品产业向内陆地区迁移,地区分布各有侧重。

造纸业研究框架梳理

关于“造纸业”的定义,根据《国民经济分类》中的对“造纸和纸制品业”的定义,造纸和纸制品业包括纸浆制造、造纸和纸制品制造三类。

从广义来看,造纸业包括从纸浆制造、造纸和纸制品制造等;即造纸产业其实是以一个产业链形式存在,即“加工生产纸浆——用纸浆造纸——用纸或纸板进一步加工”一个完整的环节。从狭义来看,造纸业仅指用纸浆或其他原料(如矿渣棉、云母、石棉等)悬浮在流体中的纤维,经过造纸机或其他设备成型,或手工操作而成的纸及纸板的制造,即机制纸及纸板制造、手工纸制造和加工纸制造三类。

本文的研究将以广义造纸业为基础。

中国造纸行业发展现状

造纸行业营收首次下跌,但行业景气度仍较高

金融危机后,造纸行业的经营状况波动较大。2008-2011年,金融危机后,造纸行业在四万亿刺激下业绩明显回升,主要纸张种类的价格都企稳回升,这一阶段规模以上企业产品销售收入增长速度较快,最高增速达39.6%;2012-2017年,在企业相继扩大产能的背景下,造纸及纸制品行业的下游需求增长放缓,产能过剩,行业整体经济效益增速放缓,在5%上下浮动。

据国家统计局统计,2018年,我国规模以上造纸及纸制品企业实现主营业务收入13728亿元,同比下降9.7%;利润总额766.4亿元,同比下降25.49%。分析出现这一情况的原因是由于以下原因。

第一,从供给看,造纸行业在经历2016-2017年行业红利后,进入了新一轮产能投放周期;此外,2017年来自亚洲周边国家的原纸进口量大幅增加,全年总进口量增长至65万吨,其中在国内瓦楞纸价格高点的第四季度进口量就达到31万吨,受此影响国内纸价回落,影响2018年产品销售收入。

第二,从需求看,中美贸易战影响下,造纸行业的下游包装行业出口预期受影响,包装采购意愿低;与此同时,国内消费低迷,2018年全年社会消费品零售总额低于10%,包装订单也受到影响。

从国家统计局的行业景气指数来看,仅2009年我国造纸及纸制品行业景气指数低于100,处于不景气状态;2010年以来我国造纸及纸制品行业景气指数始终高于100,均处于景气状态。但值得注意的是,2018年以来,造纸及纸制品行业景气指数就逐渐下滑,2018年一季度景气指数为130,2018四季度末景气指数为118.6,但行业景气指数仍处于较高区间。

受供给侧改革、环保政策等影响,亏损企业数量增加

受供给侧改革、环保政策影响,龙头企业优势愈发凸显。但几家欢喜几家愁,部分企业一时无法应付环保重压、生产线停产等局面,再加上下游需求放缓、中美贸易战等冲击,企业面临亏损状态。根据国家统计局数据,2018年造纸及纸制品行业规模以上企业数量增加至6704家,亏损企业数量大幅增加,高达1045家;亏损企业数量占比增至15.59%。

除亏损状态外,还有部分企业不堪重负,纷纷倒闭、破产。如浙江的富阳市金昌纸业有限公司、杭州富阳金昌纸业有限公司、广西的贺达纸业、山东的汇鑫公司。

中国造纸产业迁移路径分析

鉴于纸浆产业的产业迁移已经单独分析,本文的产业迁移将着重对造纸和纸制品制造行业进行分析

纸及纸板制造产业迁移路径:向粤鲁浙地区集中

造纸制造业中,手工纸和加工纸的产量相对较小,主要以机制纸及纸板制造为主。从国家统计局统计的数据来看,2006-2018年机制纸及纸板的产量变化趋势与造纸行业的收入变化趋势一致,产销同步,供需趋紧;2006-2011年,产量高速增长;2012年后,产量增长率显著下降;2018年,产量负增长。

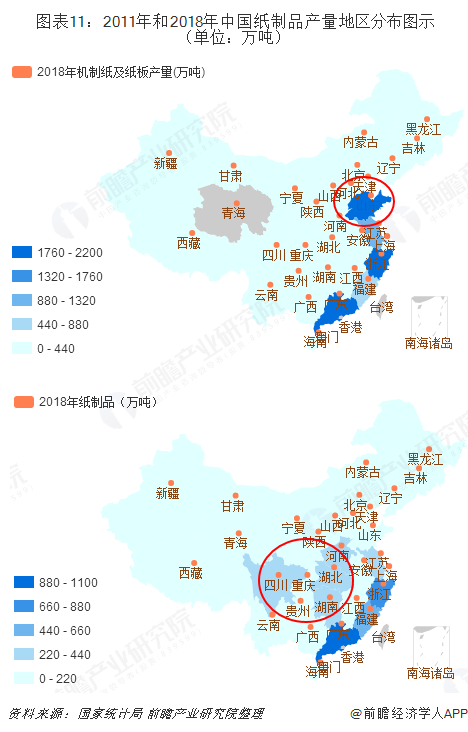

对比2011年和2018年全国各省市机制纸和纸板的生产情况发现,纸和纸板制造企业主要集中在广东、山东和浙江三个沿海地区,只是排名发生了改变,制造中心从山东转移至广东;地区集中度也有所提高,2011年前三甲地区的集中度为43.98%,2018年增至51.43%。

此外,河南和河北地区纸和纸板制造企业陆续迁出,产量下降明显;河南省最为突出,2010年产量占比达10.71%,全国排名第四,2018年产量占比仅3.25%。这主要是由于河南地区的造纸行业大型集团少、强势企业少,大部分造纸企业规模较小,企业平均规模8万t/a,在中美贸易战和环保政策的压力下,企业无法维持正常生产状态;2017年河南的纸和纸板产量为697.5万吨,仅一年时间产量就减少了300多万吨。

图示分布更为直观,2011年机制纸及纸板制造企业分布相对较为分散,内陆和沿海地区均有分布,如山东、浙江、广东、河南和河北等多地区;而2018年,产量主要来源于浙江、山东、广东、江苏和福建地区,全部集中在沿海地区。这主要是考虑到造纸的上游纸浆的三大来源——国产木浆、国产废纸浆和进口纸浆,即木浆主要产地集中在山东,国产废纸浆主要集中在华东和华南地区,沿海进口纸浆具备交通便利、节约成本等优势。

纸制品产业迁移路径:向内陆地区迁移

在上游受纸和纸板制造企业供给、下游受消费需求、自身受环保政策的多重影响下,纸制品的产量变化呈现出周期性特征。根据国家统计局统计数据显示,2006-2010年,纸制品产量连续5年高速增长;2011年产量首次下降后,2012-2016年产量又连续五年逐年递增;2017-2018年,产量又开始下降。

综合以上分析,分别选取谷底、谷峰即2011年、2016年和2018年三个时间节点,对比全国各省市的纸制品产量情况探索其产业迁移路径。

第一,无论纸制品总产量如何变化,全国纸制品产量排名第一始终是广东省,2018年占比18.50%;浙江省排名第二,2018年占比11.90%。

第二,对比2011年(谷底)和2016年(谷峰)发现,在行业整体向好的背景下,纸制品产业的地区集中度下降,广东和浙江地区的市场份额均大幅下降,而河南、湖南和湖北等大部分地区的市场份额均有所提高,河南地区纸制品制造企业尤为突出。

第三,对比2011年和2018年(两个谷底)发现,在纸制品行业整体情况出现回落的背景下,产业迁移路径更为明显,纸制品制造产业从山东、河北地区向湖北、四川和湖南等内陆地区转移,山东和河北地区的纸制品企业规模小,较容易受到冲击。

纸及纸板制造业与纸制品制造业产地对比

此外,对比2018年纸及纸板制造企业的集中地发现,山东地区作为造纸大省,但是纸制品的制造业却发展一般,反而是内陆地区的纸制品制造业发展较好,这主要是因为内陆地区的纸制品需求更大,将纸和纸板运输到内陆地区再加工成纸制品直接供给内陆地区的需求,减少运输成本、加快库存周期。

中国造纸产业发展趋势

供需趋势:需求增加,供给结构优化

造纸业作为重要的基础原材料产业,在国民经济中占据重要地位,造纸业关系到国家的经济、文化、生产、国防各个方面,其产品用于文化、教育、科技和国民经济的众多领域。随着经济的回暖,各行各业的纸需求都会回升。而从供给上看,随着环保措施和供给侧改革的推进,造纸行业的阶段性和结构性过剩将显著改善,供给结构将不断优化。未来,造纸行业供需将呈趋紧态势。

产品趋势:造纸是传统产业,但产品不再传统

从历史发展和公众认知来看,造纸业是传统行业;尽管通过技术与装备在不断提升产品品质和满足市场多样化和个性化的需求,但大众日常熟知的印刷用纸、包装用纸、生活用纸等主要大宗产品的产品形态和功能没有发生本质上的变化。然而,随着创新意识的不断增加,纸和纸板产品将不仅仅以传统形态直接出现在生活中,可以以功能性材料存在,如目前已经应用的建材行业复合木地板使用的装饰纸、飞机高铁使用的芳纶蜂窝纸、汽车和空气净化器用的过滤纸等。未来,造纸业的产品的应用领域将更加广泛,产品类型将更加丰富。

原料供给趋势:企业去海外布局制浆、造纸

针对国内造纸行业海外原材料依赖较严重,而废纸进口又受限,导致原材料受限于海外市场等问题,众多企业开始纷纷布局海外产能以获得更多的发展空间。例如,部分龙头企业凭借显著的资金实力优势,已经在海外进行了大量的产能布局或建设原料基地,以获得充足的原料供给。其中,玖龙纸业、理文造纸、山鹰纸业、太阳纸业均加速海外布局,通过在老挝、越南、马来西亚等东南亚林木资源丰富、人工成本较低的地区进行产能布局,以获得成本优势;通过在美国地区布局以便于获得高质量外废原料。此外,恒安国际、金光APP、亚太森博、中国纸业、正隆纸业等企业也在加速海外产能布局,预计未来国内造纸企业的海外产能布局还将持续。综上,越来越多的企业会选择去海外投资建厂,中国的造纸业有一部分将转移到海外。

以上数据来源参考前瞻产业研究院发布的《中国造纸行业发展前景与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对造纸行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来造纸行业发展轨迹及实践经验,对造纸行业未来的发展前景做...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。