2018年电子级氢氟酸行业发展概况与市场趋势分析 电子级氟化氢逆势而上【组图】

电子级氢氟酸是半导体制作过程中应用最多的电子化学品之一,在氟化氢行业频遭"限制"的情况下,高纯电子级氟化氢却逆势而上,不断有企业增扩电子级氟化氢产能。随着我国微电子工业的高速发展,电子级氟化氢需求不断提高。

电子级氢氟酸是氟精细化学品的一种,主要用于去除氧化物,是半导体制作过程中应用最多的电子化学品之一。从电子级氢氟酸行业的发展历程来看,可以分为三个阶段:起始阶段、规模化发展阶段以及快速发展阶段。

20世纪70年代左右,我国的电子级氢氟酸开始兴起;到2003年,我国的氢氟酸快速发展且电子级氢氟酸行业的下游需求不断扩大,推动电子级氢氟酸行业转向规模化发展阶段;2014年,多氟多投资13500万元,建设年产1万吨电子级氢氟酸项目,打破了中国对高品质电子级氢氟酸依赖进口的局面,同时也刺激了其他氟化工企业进军电子级氢氟酸领域。

就目前来看,我国电子氢氟酸进入成熟阶段,仍需要不断探索,毕竟高品质电子级氢氟酸的制备除需要进行工艺提纯创新外,还需要配套产业的技术创新。

氟化氢产能过剩,电子级氟化氢逆势而上

2005年以来,我国氟化氢行业进入产能扩张时代,各地纷纷上马氟化氢项目。氟化氢生产企业(集团)有50多家,万吨级装置有几十套,超过3万吨的有13家,大型生产装置占主导地位,已成为世界第一大氟化氢生产基地。

自2008年开始,我国氟化氢产能利用率大幅下降,2008-2012年平均开工率不到65%,产能明显过剩;2013年、2014年产能利用率更是低于50%;2018年我国环保高压持续,氟化氢产能利用率约为61%。

为抑制行业产能过剩,工信部于2011年发布了《氟化氢行业准入条件》,提出新建生产企业的氟化氢总规模不得低于5万吨/年,新建氟化氢生产装置单套生产能力不得低于2万吨/年。2011年发布的《氟化工产业调整指导目录(2011)》中,除电子级及湿法磷酸配套除外,新建氟化氢装置已被列入限制类项目,5000吨/年以下工艺技术落后和污染严重的氢氟酸装置被列为淘汰类。

在氟化氢行业频遭"限制"的情况下,高纯电子级氟化氢却逆势而上,不断有企业增扩电子级氟化氢产能。2018年12月,索尔维蓝天拟扩建电子级氢氟酸产能,同时新增一套年产15000吨/年电子级氢氟酸生产线,使电子级氢氟酸总产能达到30000吨/年;2018年6月,鹰鹏集团投资新公司建设二期年产6000吨电子级氢氟酸生产线;2018年1月,天赐材料发布关于投资建设年产5万吨氟化氢、年产2.5万吨电子级氢氟酸改扩建项目的公告。

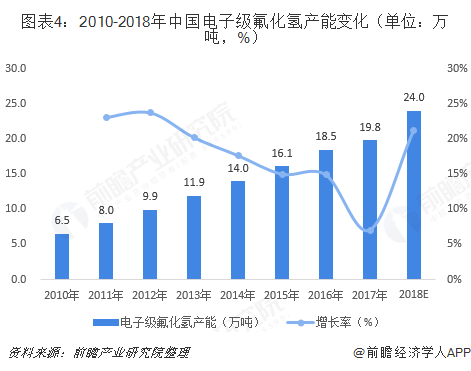

2016年我国电子级氢氟酸产能达18.5万吨,与2015年比年均增长14.91%;2017年,中国半导体行业快速增长,其对电子级氢氟酸的需求有所增长,这也推动了电子级氢氟酸行业的快速发展。2018年估算电子级氢氟酸产能达到24.0万吨。

应用领域广泛,电子级氢氟酸需求不断提高

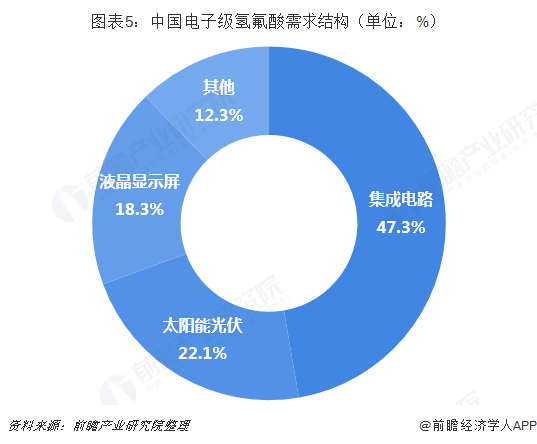

目前,电子级氢氟酸主要运用在集成电路、太阳能光伏和液晶显示屏等领域,其中第一大应用市场是集成电路领域,约占电子级氢氟酸总消耗量的47.3%;其次是太阳能光伏领域,占比22.1%;再次是液晶显示器领域,占18.3%。

近年来,随着我国微电子工业的高速发展,中国大陆逐步成为全球较大的液晶显示器(LCD)产业基地,用于集成电路(IC)、薄膜液晶显示器(TFT-LCD)和半导体等清洗和蚀刻剂的电子化学品的需求越来越大,国内优势企业的竞争力正在不断增强,长期成长空间巨大。

以上数据及分析均来自于前瞻产业研究院《中国电子级氢氟酸行业市场需求预测与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对电子级氢氟酸(高纯氢氟酸)行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来电子级氢氟酸(高纯氢氟酸)行业发...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。