重磅!20大产业迁移路径全景系列之——中国化工产业迁移路径及化工产业发展趋势全景图

中国是世界最大的化工产品消费国和生产国,也是化工产品需求增量最大的国家,全球化工产业逐渐向中国迁移。此外,2019年,国家发改委、商务部发布新的《鼓励外商投资产业目录》中,化学原料和化学制品制造业共有21项被纳入,这些领域或将吸引外商在华的投资意愿,标志着外资将可能大举进入到中国化工制造业,全球化工产业将进一步向中国迁移。但是中国各地区在能源资源、环境容量、市场空间也有所不同,为促进化工产业生产要素有序流动和高效集聚,推动化工产业有序转移,工信部对化工产业在各个地区的发展制定了对应的转移指导。

全球化工产业转移路径分析

全球化工产业逐渐向中国转移

中国是世界最大的化工产品消费国和生产国,也是化工产品需求增量最大的国家,全球化工产业逐渐向中国迁移。以石化产品MDI(二苯基甲烷二异氰酸)2018年全球生产情况为例,截止到2018年底,亚洲MDI生产能力达到436.00万吨/年,其生产能力占到了全球的50%左右。其中,中国地区的MDI生产能力达到了329.00万吨/年,成为全球最大的MDI生产国,其生产能力占到了全球的38%。

随着石化项目外资准入要求放宽、合资比例限制取消,2018年巴斯夫、埃克森美孚等石化巨头已宣布将在中国独资建设乙烯项目。2019年,国家发改委、商务部在合并《外商投资产业指导目录》和《中西部地区外商投资优势产业目录》基础上,形成了新的《鼓励外商投资产业目录》征求意见稿,3月2日前向社会广泛公开征求意见。在新版目录中,制造业、化纤、橡塑等13大类共402小项被列为全国鼓励外商投资产业目录,其中化学原料和化学制品制造业共有21项被纳入,这些领域或将吸引外商在华的投资意愿,标志着外资将可能大举进入到中国化工制造业。换句话来说,全球业界对中国作为投资地点充满信心,中国企业将在未来4年带来一大波产能扩建潮。巴斯夫表示,2030年中国将占全球化工增长的50%左右,目前已占到全球化学市场的40%左右。

中国化工企业全球竞争力显著增强

根据美国《化学与工程新闻》杂志(C&EN)公布的“全球化工50强”,2018年全球化工50强名单中,排名前10名的企业分别为:巴斯夫、陶氏杜邦、中国石化、沙特基础工业公司、英力士、台塑、埃克森美孚、利安德巴塞尔、三菱化学、LG化学。

全球化工50强企业的特征分为三类:其一,综合性,对整个产业链上很多种业务都有涉及,如巴斯夫、陶氏、三菱化学、杜邦、LG化学等;其二,基础化工产品型公司,如中石化、沙特基础工业公司、台塑、英力士、埃克森美孚、利安德巴塞尔等;其三,专业型公司,仅凭单一业务就能跻身榜单,法液空(工业气体)、林德(工业气体)、雅苒(农化)、先正达(农化)、索尔维(特种化学品)、帝斯曼(特种化学品)等,而且全部集中在美国、西欧和日本三个地区。

对比2013年和2018年的“全球化工50强”企业,从龙头企业国别分布来看,美国和中国的上榜企业增加2个,韩国的上榜企业增加一个;即中美韩的化工企业全球竞争力显著增强。

但从整体格局来看,全球化工行业仍为欧美日韩巨头所把持,欧美地区占据28席,日韩各有8家和4家企业入围,中国和泰国各有4家和2家,印度、巴西、南非、沙特阿拉伯等各有1家企业上榜。

中国化工产业迁移路径分析

中国化工产业增长平稳

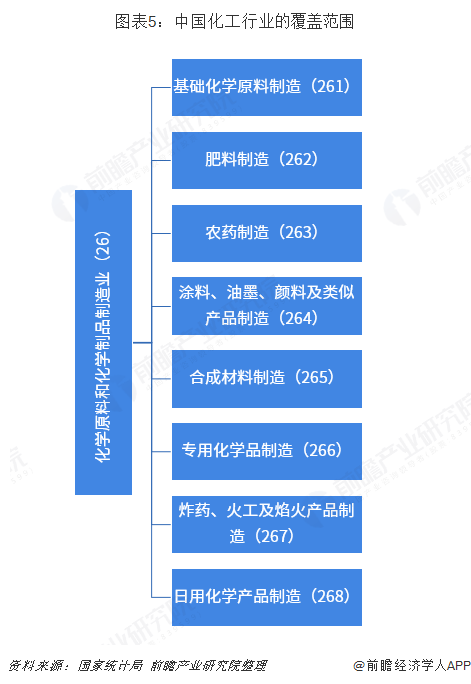

化工产品是煤、天然气、原油、石英砂等原料在进行化学价格时产生的化学品,如尿素、炸药、PVC、纯碱、有机硅、化纤等等,可应用于基建、房地产、汽车、燃料、日化等各个领域;化工产品种类多、工艺复杂。按照《国名经济分类(2018)》,化工行业分为八大类。

2018年,化学工业规模以上企业主营收入7.27万亿元,增长8.6%;利润总额5006.5亿元,比上年增长16.3%;出口交货值5374.8亿元,比上年增长13.1%。据工信部统计,中国主要化工产品的产量情况具体如下。

中国化工产业迁移路径分为三个阶段

阶段一:“东归”为主,在此期间,我国区域经济发展的总体特点是东部沿海地区率先对外开发,加快发展;大规模产业转移突出体现为“三线”企业的搬迁改造。在此背景下,东部地区的化工产业率先加快发展;同时,一部分化工企业进行跨区域搬迁,从西部向中部迁移或中部向东部迁移。

阶段二:21世纪以来,我国化学工业的区域布局调整以粗放型“西进”为主。中国经济进入重化工发展阶段,资源瓶颈日益明显,同事东部地区环保压力加大,劳动力成本快速上升;而我国中西部地区未开发资源相对丰富,劳动力成本较低,部门人口密度较低的西部地区环保执法还不严格。2000年,国家提出了西部大开发战略,随后又陆续提出了振兴东北老工业基地和中部崛起战略。在市场上和政策的共同作用下,化工这一类资源性、劳动密集型、高环境负荷型产业大规模西移。

阶段三:化工产业正在进入东中西部协调均衡发展的“新常态”。资源密集的中西部地区着力发展基础化工;东部地区着力发展精细化工,将发展重点集中在低碳资源利用、化工新材料和高端专用化学品上,继续引领我国化学工业转型升级。

工信部发布《产业转移指导目录》引导化工产业迁移

2018年,为适应经济发展新要求,引导产业有序转移,推动工业转型升级,工信部组织对《产业转移指导目录(2012年本)》进行了修订,形成《产业转移指导目录(2018年本)》。前瞻产业研究院通过整理化工产业相关的内容并整理出各地区优先承接、不再承接和逐步调整退出的细分化工产业。

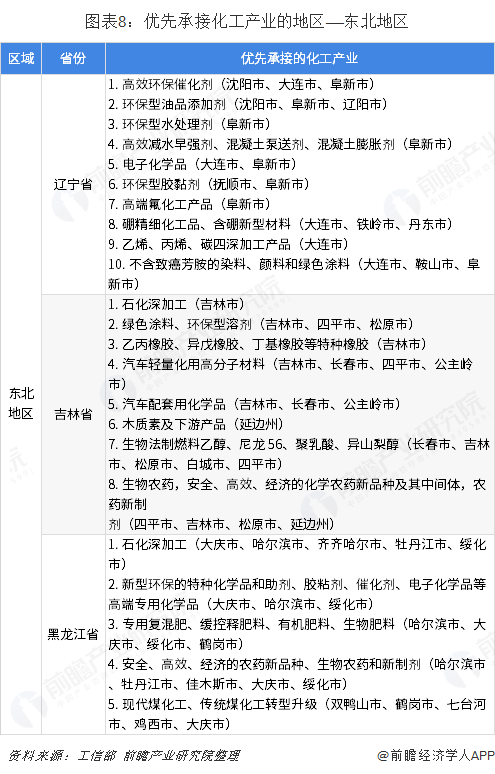

优先承接化工产业的地区——东北地区

东北地区包括辽宁、吉林和黑龙江三省。东北地区是新中国工业的摇篮,拥有一批关系国民经济命脉和国家安全的战略性产业,区位条件优越,沿边沿海优势明显。重点承接发展的原材料工业方向包括化工产业,即延伸大连、吉林等地石油化工产业链,大力发展精细化工和化工新材料产业。依托秸秆等生物质资源,积极发展生物质化工产业。

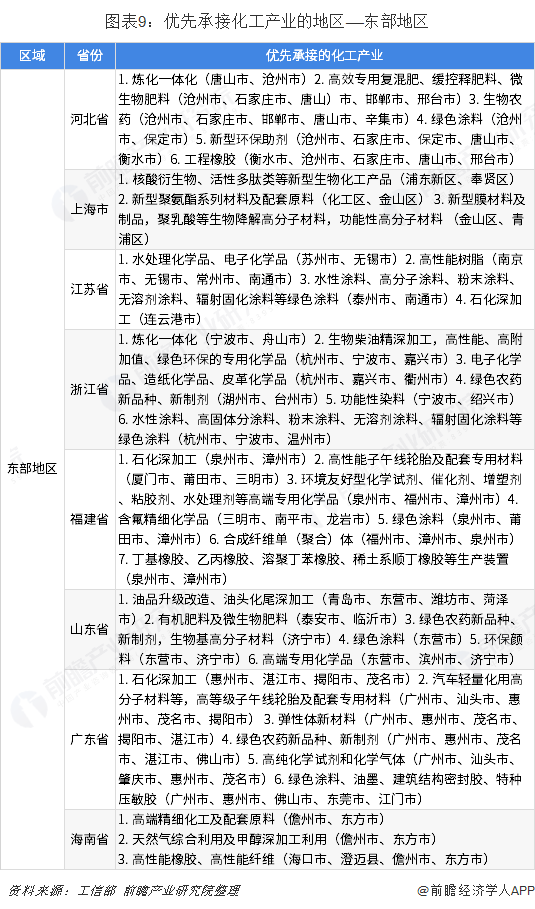

优先承接化工产业的地区——东部地区

东部地区包括北京、天津、河北、上海、江苏、浙江、福建、山东、广东和海南七省三市。东部地区区位条件优越,面向国际、辐射中西部,是全国工业经济发展的重要引擎。重点承接发展的原材料产业方向包括化工产业,即有序推进上海漕泾、江苏连云港、浙江宁波、广东惠州等石化产业基地及重大项目建设。推动绿色建材发展,适度发展林产化工产业。

优先承接化工产业的地区——中部地区

中部地区包括山西、安徽、江西、河南、湖北、湖南六省。中部地区承东启西、连接南北,生产要素富集、产业门类齐全、工业基础坚实、市场潜力广阔,具备较强的承接产业转移能力。重点承接发展的原材料产业方向包括化工产业,即发挥山西、河南现代煤化工产业转型升级的要素资源优势,推进朔州、鹤壁煤制烯烃升级示范;依托武汉、岳阳、安庆等产业基础,发展精深加工石化产品,建设绿色石化产业集群;适度发展林产化工产业。

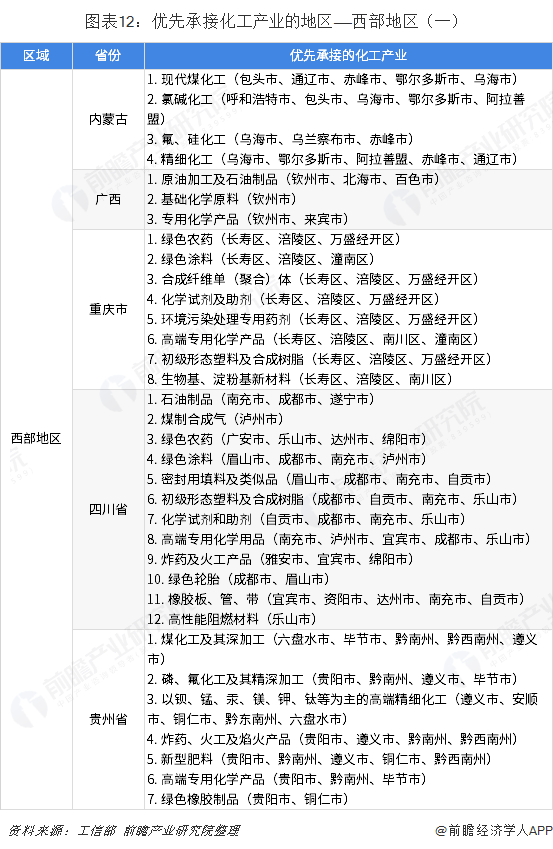

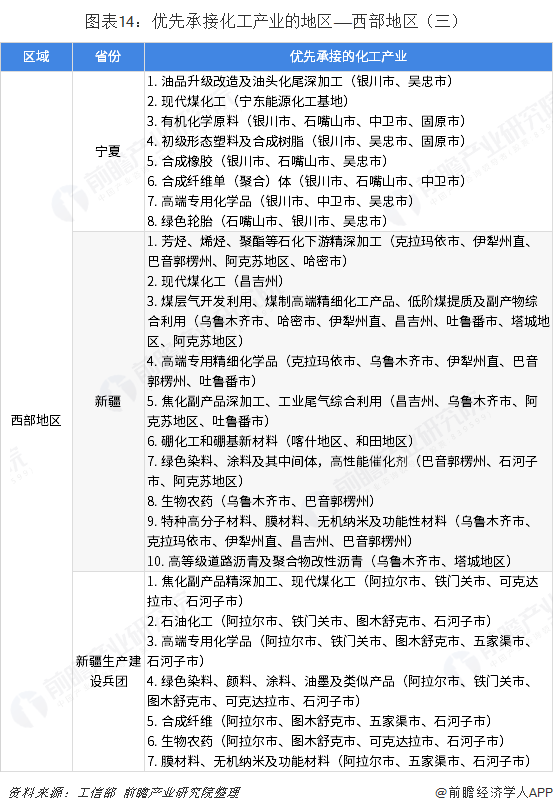

优先承接化工产业的地区——西部地区

西部地区包括内蒙古、广西、重庆、四川、贵州、云南、西藏、陕西、甘肃、青海、宁夏和新疆(含新疆生产建设兵团)七省四区一市。西部地区具有广阔的发展空间、巨大的市场潜力和突出的资源优势,是我国重要的战略资源接续地和产业转移承接地。重点承接发展的原材料产业方向包括化工产业,即推进内蒙古鄂尔多斯、新疆准东、宁夏宁东、陕西榆林等现代煤化工产业示范区建设。扩大青海及西藏盐湖提锂生产规模,推动贵州磷肥、青海钾肥等大型化肥产业基地发展。

引导不再承接化工产业的地区

引导四大板块部分地区不再承接的细分化工产业具有如下特点:生产技术落后、生产装置落后、污染超标、耗能过大、当地市场空间相对饱和,而综合考虑当地能源资源、环境容量和市场空间,已经不适宜发展这类型的化工产业。

引导逐步调整退出化工产业的地区

引导逐步调整退出部分细分化工产业的地区有重庆、陕西、辽宁、吉林、北京、河北、上海、江苏、湖北和河南10个地区,从长远来看,这些细分产业的耗能和污染已经不适宜在当地发展,需要逐步调整退出当地。此外,从地区角度看,东部地区需要迁出的细分化工产业较多。

综上,以上对各个地区化工产业转移的指导方向是基于供给侧结构性改革为主线;通过统筹协调东中西部和东部四大板块,发挥区域的比较优势,推进差异化协同发展,综合考虑能源资源、环境容量、市场空间等因素,而制定的产业转移指导目录。目的是,促进化工产业生产要素有序流动和高效集聚,推动化工产业有序转移,构建和完善各个区域之间的良性互动、优势互补、分工合理、特色鲜明的现代化化工产业发展格局。

化工产业发展趋势

全球经济增速回落,对化工市场需求支撑减弱。据IHS Markit预测,2019年全球化学品市场仍将继续增长,全球化工产量增速将从2018年的3.2%降至2019年的3.0%,未来几年还将继续放缓。

IHS Markit预测,未来4年,中国主要化学品的需求年均增长率将5%~7%。此外,中国石化产业结构优化升级的潜力巨大:石化产业“低端产能过剩,高端供给不足”的结构性矛盾尚未根本扭转,如高端聚烯烃、专用树脂、特种工程塑料、高端膜材料等化工新材料,高端电子化学品等专用化学品以及催化剂、特种助剂等特种化学品,这些在国内市场长期处于供给不足的状态,有的严重依赖进口,这些都是石化产业转型升级和结构性优化的现实市场需求,也是石化产业未来高质量发展的机遇所在。

以上数据来源参考前瞻产业研究院发布的《中国石油化工产业发展前景预测与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对石油化工行业的发展背景、产销情况、市场规模、竞争格局等行业现状进行分析,并结合多年来石油化工行业发展轨迹及实践经验,对石油化工行业未来...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。