预见2019:《中国碳纤维产业全景图谱》(附规模、竞争格局、趋势等)

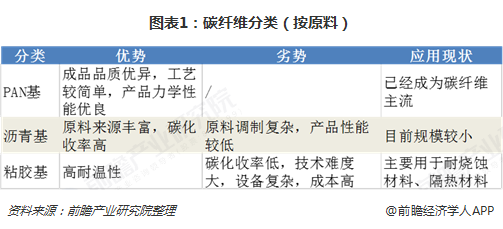

碳纤维行业简介:涉足领域广泛

碳纤维是一种含碳量在95%以上的高强度、高模量的新型纤维材料,具有质量轻、强度高、耐腐蚀、高模量、密度低、无蠕变、良好的导电导热性能、非氧化环境下耐超高温、耐疲劳性好等特性,不仅具有碳材料的固有本征特性,又兼备纺织纤维的柔软可加工性,是新一代增强纤维,被称为21世纪的“黑色黄金”。

碳纤维的生产工艺复杂,从碳纤维纺丝、预氧化、碳化到复合材料成型再到终端的应用需要经历复合且很长的过程。碳纤维复合材料被广泛应用于航空航天、风电叶片、汽车、体育休闲、混配模成型、电缆芯、建筑建材、压力容器、船舶、碳碳复材、电子电器等多个领域。

国家政策作为产业发展的催化剂,近年来,国家持续发布相关政策推动碳纤维健康有序发展。从国家的政策可以看出,国家把碳纤维作为新材料进行推广和应用,持续引导国内碳纤维发展,计划到2020年初步形成2-3家具有国际竞争力的碳纤维大型企业集团及若干创新能力强、特色鲜明、产业链完善的碳纤维及其复合材料产业集聚区。未来随政策的支持,我国碳纤维行业相关技术将接近国际水平。

全球:美日中产能占比超六成

近年来,随着经济的不断发展,全球碳纤维理论产能不断增加。2017年,全球碳纤维理论产能达到14.71万吨。而且全球碳纤维产能集中于美国、日本、中国三大地区,呈现高度集中的特征。其中,美国的碳纤维理论产能最大,为3.86万吨,比重达到26%,美日中合计占比达63%,超过六成。

碳纤维在我国的发展相对较晚,同发达国家相比还存在一定差距。2014年以来,随着国内碳纤维企业的茁壮成长,我国碳纤维理论产能总体呈现增长的态势。2017年,中国(包括台湾)碳纤维理论产能为3.48万吨,同比增长6.7%。产能的增加,产量也相继提升,我国碳纤维产量从2014年的3200吨增长至2017年的5500吨。

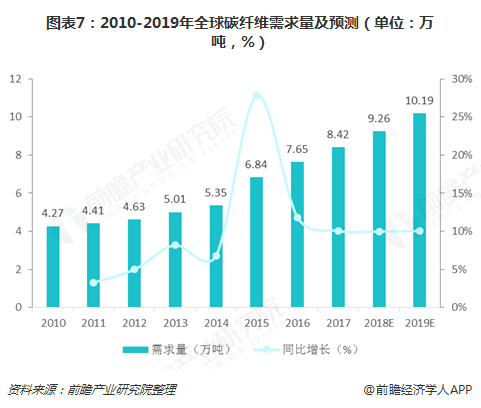

全球:需求保持稳定增长

碳纤维应用领域广泛,因此需求量也比较大,具体数据显示,2017年,全球碳纤维复合材料需求达到8.42万吨,预计今年超过9万吨,2019年达到10.19万吨。

分行业来看,2017年,全球需求量最大的领域是风电叶片,约为1.98万吨,占比达到23.52%。风力发电是世界可再生能源增长最快的领域,风力发电叶片被普遍认为是高性能碳纤维最重要的增长市场,特别是制造超大型风电机组所需叶片(2.5MW风电机组叶片长度达到40m,5MW的风电机组的叶片长度在60m以上),必须使用轻而强、刚而硬的高性能碳纤维复合材料,保证结构强度的同时避免叶片在风载作用下发生大变形甚至撞击风车支柱。

其次是航空航天,需求量为1.92万吨,比重22.80%。碳纤维在航空航天领域最早用于制造人造卫星的天线和卫星支架,主要利用其重量轻、刚性好的特征。随后碳纤维因其耐热耐疲劳的特性在固体火箭发动机壳体和喷管上也得到了广泛应用。目前来看,民用客机是拉动碳纤维需求增长的主要力量。

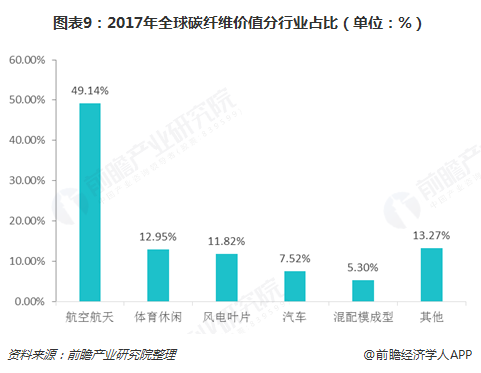

从全球碳纤维总价值来看,2017年,航空航天(含国防)的价值约为11.52亿美元,占比达49.14%,体现了航空天领域碳纤维应用的高附加值属性;休闲体育、风电叶片紧随之后,价值比重均在10%以上。

近年来,我国碳纤维的需求量呈现波动增长的态势。以体育用品及风电叶片的强劲增长带动了我国碳纤维的消费量,2017年,我国碳纤维需求量实现高速增长,达到2.35万吨,同比增长19.89%。预测到2018年,我国碳纤维需求量将达到2.5万吨,同比增长6.38%。

企业竞争格局:美日占比大

从企业角度来看,全球碳纤维企业大致可分为三个梯队:首先是兼具规模和技术优势的企业,日本东丽、日本东邦等为典型代表;其次是在特定领域具备较强竞争力的企业,比如德国西格里在汽车领域;再其次则是具备成本优势的企业,比如Formosa、Aksa、韩国晓星等。

2017年,日本东丽、德国西格里、美国卓尔泰克(已被东丽收购)、三菱丽阳、日本东邦五家企业合计产能8.52万吨,占全球总产能的58%。其中,日本东丽公司仍是全球碳纤维生产第一大公司,2017年产能达到2.71万吨。

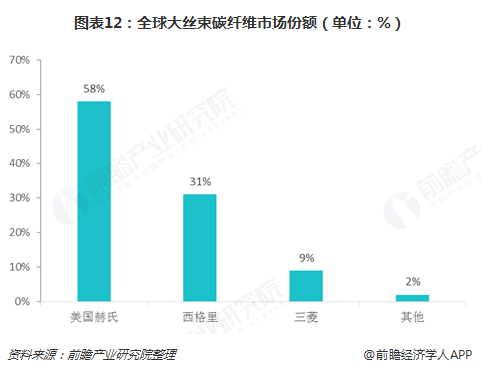

在大丝束碳纤维市场,美国赫氏占据绝对优势,全球市场份额高达58%;其次是德国西格里,占比31%;日本三菱排在第三,占比9%;这三家企业占据了全球大丝束碳纤维市场份额的98%,其他企业仅占剩余的2%。在小丝束碳纤维市场,日本东丽在全球小丝束碳纤维市场份额达到26%,高出第二名的日本东邦13个百分点。

国内从事碳纤维复合材料研制及生产的企业较多,大多从事小丝束,缺乏竞争力,行业普遍处于亏损状态。2017年,我国碳纤维理论产能达2.60万吨。其中,产能千吨以上的公司仅有7家,分别是中复神鹰、江苏恒神、精工集团、光威复材、中安信、兰州蓝星、太钢钢科。中复神鹰产能最高,达6000吨。

2017年我国国内企业碳纤维销量大约是7400万吨,销量/产能比为28.46%,同期国际销量/产能比为57.20%,如不考虑中国因素,其他国家的销量/产能比为63.40%。可见,我国碳纤维企业的销量/产能比要远低于其他国家平均水平。

发展趋势:前景广阔

现今,碳纤维行业总体技术尚不成熟稳定,产品质量及性价比相对较低。不过,随着我国高端碳纤维技术的不断突破以及生产向规模化和稳定化发展,企业布局逐渐向高附加值的下游应用领域延伸,我国碳纤维行业将逐步实现进口替代,企业盈利能力有望逐步恢复,市场走向良性健康发展道路。

尤其是在国务院正式发布《中国制造2025》中,对我国制造业转型升级和跨越发展作了整体部署,明确了建设制造强国的战略任务和重点,选择10大优势和战略产业作为突破点,力争到2025年达到国际领先地位或国际先进水平。

前瞻产业研究院指出,碳纤维行业将出现如下发展趋势。

(1)碳纤维产品向稳定性、高端化方向发展。虽然国内碳纤维生产企业中设计产能千吨级以上的有3-4家,但缺乏核心技术团队,碳纤维产品质量和稳定性较差。因此,实现产品的稳定化生产,必须实现技术突破,形成体系化、系列化的碳纤维产业链发展模式,打破国外高端领域的垄断。

(2)寻求新的市场领域。目前碳纤维高端应用领域由日本、美国等发达国家垄断。我国大多数碳纤维企业产品处于低端领域。因此,我国碳纤维行业急需寻求新的市场领域,获得突破发展。

(3)企业转型兼、并购,布局完整产业链。碳纤维行业是技术和资金高度密集型行业,对内需要巨大投资,要想参与国际竞争,可以通过兼并购整合资源以形成大规模的碳纤维生产企业。通过布局体系化、系列化的全产业链,碳纤维企业可以压缩成本、增加盈利点,有能力面对国际巨头的竞争,扭转困局。

以上数据来源参考前瞻产业研究院发布的《中国碳纤维行业深度调研与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对碳纤维行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来碳纤维行业发展轨迹及实践经验,对碳纤维行业未来的发展...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。