2018年生鲜行业发展现状分析 社区生鲜或将成为线下生鲜渠道第三极

生鲜产品中水果蔬菜占据半壁江山,中国消费者购买生鲜频次高

生鲜是指未经烹调、制作等深加工过程,只做必要保鲜和简单整理上架而出售的初级产品,以及面包、熟食等现场加工品类的商品的统称。生鲜商品有保质期短的特点,因而需要保鲜、冷藏、冷冻,同时在消费习惯上有很大的关联性。目前生鲜商品主要有水果、蔬菜、肉品、水产、干货及日配、熟食和糕点。在日常的生鲜产品消费中,水果蔬菜占了半壁江山。

生鲜是日常生活不可或缺的必需品,在零售消费市场中占据重要地位。根据尼尔森对亚太零售的研究,亚洲消费者食品账单的50%以上花费在生鲜上。我国由于庞大的人口基数,生鲜消费市场空间广阔。数据显示,2012年之后我国生鲜市场交易额保持在6.5%左右的增速,2017年我国生鲜市场交易规模达1.79万亿,同比增长6.5%。

数据显示,当前中国消费者平均每周购买3次新鲜食品,略高于全球平均水平。同时,中国消费者每周购买最多的是水果蔬菜类,平均每周4.48次;鱼类水产频率较低,每周约为2.39次。

生鲜市场毛利率低、损耗率高,大型商超、农贸市场供给稀缺,社区生鲜或将成为线下生鲜渠道第三极

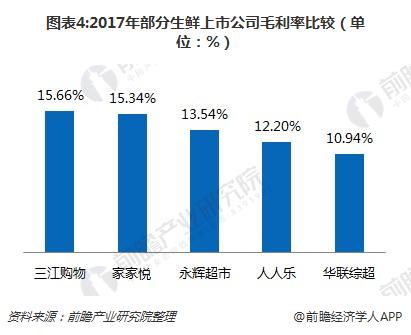

生鲜市场供应商来源混杂,产品供应不稳定,加上供应链物流成本高昂,造成产品的采购成本居高不下,导致毛利率低下,在一般的大卖场中,生鲜品类作为高频刚需主要起到聚客的作用,毛利率也较其他品类更低。统计数字显示,2017年,生鲜板块的上市公司中,三江购物毛利率达15.66%,相比为最高;永辉、华联的毛利率分别为13.54%和10.94%。

生鲜产品因其保质期短、易损耗、易变质,对冷链物流设施和物流配送要求较高。由于没有强大的技术支撑和成熟的市场经验,我国与欧美发达国家相比,在生鲜损耗率的控制上处于较为落后的地位。欧美国家通过对冷链物流技术和冷链配送技术的提高已经将生鲜产品的损耗率控制在5%的稳定水平。其他食品的损耗率也已经降到了1%以下。我国生鲜产品平均损耗率接近20%,大大提高了生鲜市场的成本。

我国农贸市场经营权最早在政府、国资公司或街道,21世纪初各地开始推行农贸市场私有化,采取“政府引导、市场化运作、多元化投资”的模式,通过公开招标或拍卖将经营权让渡给企业、地产商以及个人。

私有制业主获取经营权后以盈利为目的、按市场化方式经营,在商业地产逐年升值的背景下,农贸市场租金不断上涨,挤压菜贩个体户的生存空间,形成供给挤出效应;现阶段我国城镇普遍存在菜市场规划审批制度,传统农贸市场占地面积大使其难以密集布点,供给存在政策性限制。同时,随着“农改超”政策的推行,旧式农贸市场拆迁使得老旧小区失去相关配套设施,而新建农贸市场供给无法及时跟上,或由于租金相对更高、菜价更贵而形不成有效供给,进一步加剧了农贸市场供给的稀缺性。

由于生鲜经营难度较大,通常生鲜经营能力突出的大型超市未能形成与农贸市场同水平的有效生鲜供给;而大型超市往往覆盖密度有限,加之实体零售近年来受电商冲击遭遇“关店潮”,自2011年起国内连锁零售企业旗下的大型超市数量显著减少。由此,超市新渠道的生鲜供给不足以满足居民需求,部分地区“买菜难、买菜贵、买菜远”的民生问题仍较为突出。

在大众基础生鲜消费这个存量市场中,社区生鲜业态一方面通过满足当下消费升级和便捷性的双重需求,如同当年“农改超”一般“革了传统农贸市场的命”;另一方面,经营优秀的社区生鲜连锁还能通过有竞争力的价格、更贴近社区的优势,截流大型商超,抢占超市的市场份额。因此,在供需缺口和政策扶持,外加资本的助推下,社区生鲜或将成为线下生鲜渠道的第三极。

以上数据和分析参考前瞻产业研究院发布的《2018-2023年中国生鲜O2O行业解决方案与投资策略规划报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动!

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对生鲜O2O行业的发展背景、发展现状、市场规模、竞争格局等行业状况进行研究分析,并结合多年来生鲜O2O行业发展轨迹及实践经验,对生鲜O2O行业未...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。