十张图了解2019年中国阿胶行业竞争趋势 双寡头格局短期不会改变

阿胶作为一种较名贵的中药材,受到需求扩大和价格提升的影响,市场规模不断扩大,吸引了众多企业的进入。目前全国阿胶生产厂商超过两百家,其中东阿阿胶和福胶集团占在行业内拥有着巨大的竞争优势,东阿阿胶主打高端市场,单品价格排在全国首位,而福胶占领中低端市场,企业产能最高。但是随着同仁堂、太极集团、九芝堂等大型医药集团在阿胶方面的布局加深,行业内的竞争与洗牌逐渐激烈。

品牌竞争:东阿阿胶稳占品牌榜第一位

随着阿胶市场逐步培育起来,消费者对阿胶滋补养生概念的推崇,阿胶市场的竞争越来越激烈,东阿阿胶稳步占据高端阿胶市场,而中低端阿胶市场由于门槛低,不少有实力的药企也加入其中,中低端的阿胶市场竞争激烈。2018年来福胶集团宣传将大幅扩张,而九芝堂等品牌也推出多个阿胶品种,市场竞争强度增加。

根据十大品牌网发布的2019年阿胶十大品牌榜显示,归属于东阿阿胶股份有限公司的品牌“东阿阿胶DEEJ”位居排行榜第一位,同时东阿阿胶的“桃花姬”牌阿胶位列排行榜第八位,东阿阿胶股份有限公司也是唯一拥有两个上榜品牌的企业。福牌阿胶紧随其后,位列品牌榜第二。

价格竞争:东阿阿胶遥遥领先

目前,我国阿胶生产企业相对较多,产品种类也相对较多,不同企业的阿胶产品销售价格不一。根据各公司官网及旗舰店显示,目前东阿阿胶的高端产品九朝贡胶售价达到25999元/250g,金标阿胶售价为2150元/250g,而红标东阿阿胶售价为1499元/250g;东方阿胶和宏济堂阿胶主要针对中高端产品,阿胶块售价在1500-2000元/250克;福胶阿胶片售价为760元/240g,折合约790/250g,与红标阿胶相差约700;同时主要针对中低端的九芝堂阿胶块售价为998元/250g。

总体来看,目前我国不同企业的阿胶块由于产品定位不同,售价差异很大,但东阿阿胶凭借其品牌效应和产品定位,高端产品售价遥遥领先,中高端产品售价也明显领先于竞争对手。

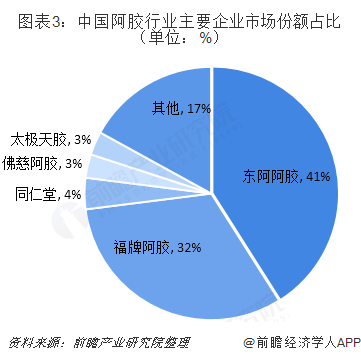

市场份额:双寡头格局较为明显

目前国内阿胶生产厂商超过200家,主要生产企业是东阿阿胶和福牌阿胶。东阿阿胶位于聊城市东阿县,福牌阿胶位于济南市平阴县东阿镇,两家企业仅隔一条黄河,都认为自己是“正统名分”,东阿阿胶主要占据高端市场,福胶占据中低端市场。根据前瞻产业研究院发布的数据显示,两者占据了70%以上的市场份额,其中东阿阿胶占据41%,福胶集团占比32%,阿胶产业呈现双寡头垄断格局。

但为了争夺剩余的市场份额,近年来中国阿胶行业出现了同仁堂阿胶、太极天胶和佛慈阿胶等几张“新面孔”。太极集团、同仁堂、九芝堂等厂商厮杀激烈,并凭借性价比进行差异化竞争,以求在市场竞争中站稳脚跟,借助阿胶市场的增长提高业绩。

上市企业对比:太极集团营收最大,东阿阿胶利润最高

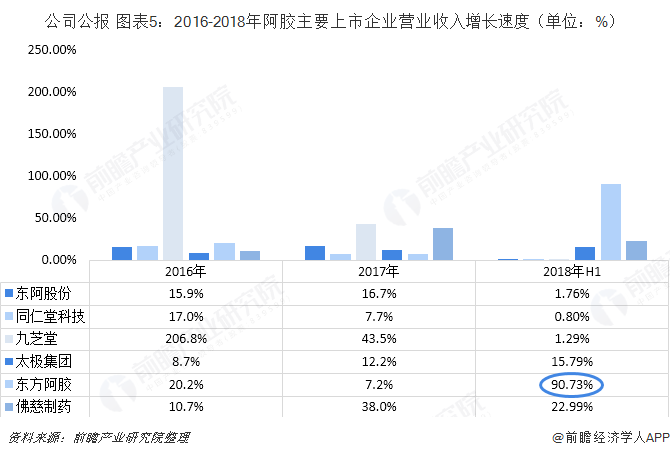

——营业对比:太极集团营收最高,东方阿胶增速最快。目前我国阿胶行业主要上市企业共有六家,分别是东阿股份、同仁堂科技、九芝堂、太极集团、佛慈制药和东方阿胶,其中东阿、九芝堂、太极集团、佛慈制药均在A股上市,同仁堂集团下负责中药产品生产的同仁堂科技在港股上市,东方阿胶在新三板上市。

根据各公司年报披露数据来看,太极集团2017年营业收入达到87.35亿元,2018年上半年营业收入增长15.79%,达到51.46亿元;集中于阿胶生产的东阿阿胶2017年营业收入为73.72亿元,2018年上半年营收规模为29.86亿元。新三板上市的东方阿胶2017年营业收入为0.44亿元,与行业巨头相比差距明显。

从营业收入的增长速度来看,虽然东方阿胶营业收入规模最小,但是通过加强经营管理,主抓市场营销,实现了公司销售业绩的大幅增长,2018年上半年营业收入同比增长90.73%;其次是佛慈制药,通过加快医药全产业链布局,实现了22.99%的营业收入增长幅度。东阿阿胶受到宏观经济下行的压力,阿胶高端消费增长放缓,2018年上半年营业收入仅增长1.76%。

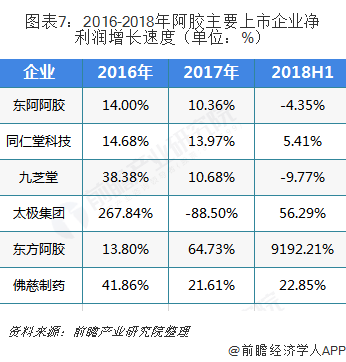

——利润对比:东阿阿胶稳占榜首,东方阿胶增速夸张。根据各上市公司财报数据显示,近年来净利润整体提高,其中东阿阿胶凭借阿胶产品毛利率超过70%的优势,在企业净利润中大幅超越营收第一的太极集团,位于第一梯队,2017年净利润为20.44亿元,2018年上半年实现营业净利润8.62亿元;同仁堂科技和九芝堂2017年营业利润均超过7亿元,分别达到9.7亿元和7.21亿元;东方阿胶受限于营业规模,2017年仅实现0.03亿元的净利润。

从利润增长速度来看,东方阿胶即实现营业收入的大幅增长,同时实现了净利润的爆发性提高。根据公司财报显示,2018年上半年,东方阿胶财务费用减少,同时与营业活动无关的支出大幅降低,净利润增长幅度达到9192.21%,增加近92倍;太极集团在营业收入明显增长的情况下,减少投资损失,同样实现了净利润的明显提高。东阿阿胶财务费用提高,营业外收入减少,虽然净利润位于首位,但是同比降低4.35%;九芝堂受原材料价格波动和营销模式变革的影响,净利润下滑9.77%,增速排在最后一位。

——销售模式对比:经销商渠道占主体,电商渠道发展迅速。目前医药行业的竞争不仅是产品质量和品牌的竞争,也是销售渠道之间的竞争。虽然目前几大上市公司之间在营业收入和净利润方面有着差距,但是在销售模式方面却均比较注重经销商渠道。经销商作为直接面向终端消费者的中间厂商,一定程度上影响生产厂商产品销售规模和品牌价值,是几个上市公司重要销售渠道。同时在互联网快速发展下,电子商务在医药流通领域发挥出巨大作用,各上市企业均利用官方旗舰店进行产品销售。其中九芝堂明确提出要积极尝试和探索现代销售模式,如电商和微商。

竞争趋势:毛驴产量下降,双寡头格局短期不会改变

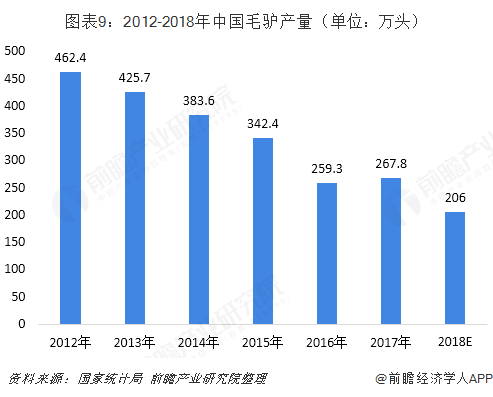

中国未来老龄化进程将不断加快,而且随着消费者收入水平不断增强以及健康保健意识的日益提高,补血养血市场仍有广阔的发展空间。但是由于国内毛驴的存栏量逐年下降以及毛驴规模化养殖进程较慢,将会导致阿胶原料驴皮价格持续波动,上游原料供给与下游市场需求的矛盾将继续存在,驴皮原料紧缺将对行业的健康发展造成较大压力。

根据国家统计数据显示,近年来我国毛驴产量不断下降,2012年我国毛驴产量为462.4万头,及至2017年已经下降至267.8万头,累计下降幅度达到42.1%,预计2018年毛驴产量将下降至206万头。

在此情况下,东阿阿胶集团在山东、内蒙古、辽宁等地建立原料基地,通过把毛驴当药材养,实施活体循环开发,提升毛驴综合价值,提升上游养殖积极性,逐步解决发展过程中上游原料紧缺的影响。山东福胶集团通过基地+合作社+农户运营模式,精选狮耳山毛驴特征标准的种驴,进行科学化、规范化、规模化饲养,预期实现阿胶生产40%驴皮自供率。两大巨头纷纷布局原材料供应,这为其在未来时间内扩大竞争优势奠定了基础,短期内仍将垄断阿胶市场。

以上数据及分析均来自于前瞻产业研究院《中国阿胶行业市场需求与投资规划分析报告》

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对阿胶行业的发展背景、产销情况、市场规模、竞争格局等行业现状进行分析,并结合多年来阿胶行业发展轨迹及实践经验,对阿胶行业未来的发展前景做...

如在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。