CXO一体化如何赋能生物医药产业园?

CXO作为生物医药产业的重要组成部分,在政策和市场需求的推动下,实现快速增长。以药明康德、凯莱英、康龙化成等头部企业为代表,CXO正加快一体化趋势,大大提高了新药研发效率。

1、我国CXO产业飞速增长,三大因素强力驱动

CXO即医药合同外包服务,是在新药研发社会化、专业化分工下诞生的重要产物。在新药研发过程中,制药企业或生物科技公司委托药物研发生产公司提供药品专业化研发、生产药品所需技术工艺开发、原料药及中间体的生产、制剂生产等服务。主要包括合同研发服务(CRO)、合同生产服务(CMO/CDMO)、合同销售服务(CSO)。其中CRO侧重于实验阶段小批量化合物的药物研发,CDMO侧重于生产工艺自主优化后再进行大规模生产,而CMO则偏向于单一的代工生产,不进行自主创新。

图1: CXO行业主要产业链示意

资料来源:前瞻产业研究院整理

CXO行业的发展壮大,源于当今新药研发成本上升而研发成功率却不断下降,据德勤和IQVIA的数据显示,单个新药上市成本已经从2010年的11.88亿美元增长至2019年的19.81亿美元,同时,新药研发成功率呈下降趋势,2020年药物研发综合成功率为9.8%,低于过去十年的平均水平。药物研发效率降低与制药企业研发投入增加之间形成矛盾,加之新药研发固有的风险和复杂的生产要求,制药企业纷纷转向“轻资产”模式,即通过CXO,实现在药物发现、临床前及临床开发、商业化等阶段的降本增效,CXO行业迅速发展,成为了医药研发产业链中不可缺少的环节。

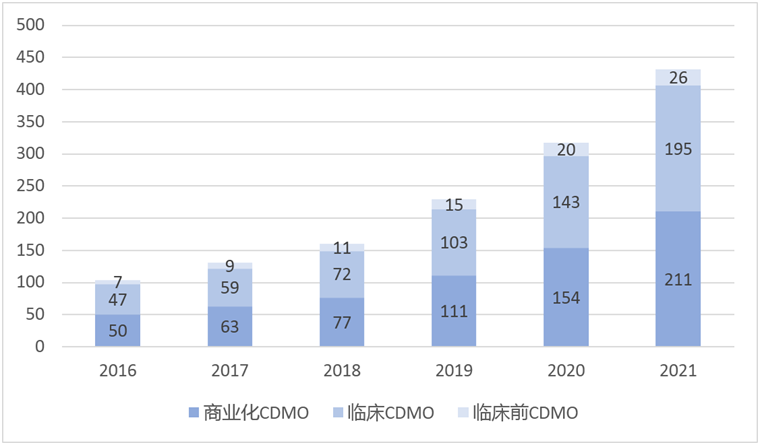

根据Frost&Sullivan数据显示,中国CRO市场收入在2015年至2020年由26亿美元增长至80亿美元,年复合增长率达25.2%。CDMO方面,2021年收入为432亿人民币,2016年至2021年年均复合增长率可达32.7%,我国的CXO产业取得了飞速发展。

中国CRO市场收入(单位:亿美元)

资料来源:Frost&Sullivan,昭衍新药H股招股书,前瞻产业研究院整理

中国CDMO市场收入(单位:亿人民币)

资料来源:Frost&Sullivan,凯莱英H股招股书,前瞻产业研究院整理

我国CXO行业焕发出强大活力的原因众多,其中政策因素、新药研发热度攀高以及国际产业转移是其中主要的三大驱动因素。首先,我国CXO行业受到政策红利的重大影响,尤其是MAH制度的出台。MAH制度前,药品获批的前提是企业具有药品生产资质,MAH制度实施后,将药品所有权与生产权分离,药品上市与药品生产可以分步进行,从根本上推动了CXO行业的发展。

表 国家推动CXO行业发展的相关政策梳理

资料来源:相关政府网站,前瞻产业研究院整理

其次,新药研发热度持续居高不下,也是CXO行业发展的重要驱动因素。根据NMPA发布的《2021年度药品审评报告》,2017年以来,我国创新药IND(临床申请)和NDA(上市申请)数量迅速增长,我国创新药研发热度持续攀升。2021年受理创新药注册申请1886件,同比增长76.10%,是2017年注册申请量的3.7倍。药物研发需求的快速增长,促进了CXO订单的大幅提升,中国CXO行业需求快速增长。

图 2017年至2021年我国创新药注册申请受理量(单位:件)

资料来源:NMPA,前瞻产业研究院整理

第三,作为全球市场竞争的参与者,目前我国CXO行业凭借工程师红利以及制造业的比较优势,在基础设施、人力资源等方面形成了一定的成本优势,同时新药研发的技术水平、质量体系、知识产权保护等也不断与国际接轨,全球医药外包服务业务逐步向我国转移,中国医药研发外包市场份额不断提升,推动我国CXO行业加速发展。

2、龙头企业布局CXO一体化,趋势火热

根据前瞻研究院智慧招商系统数据显示,我国CXO企业主要集中在长三角地区,相比而言,粤港澳大湾区CXO产业基础较弱,企业、机构数量较为匮乏,综合实力有待提升。

图 我国CXO企业区域分布情况

资料来源:前瞻智慧招商系统

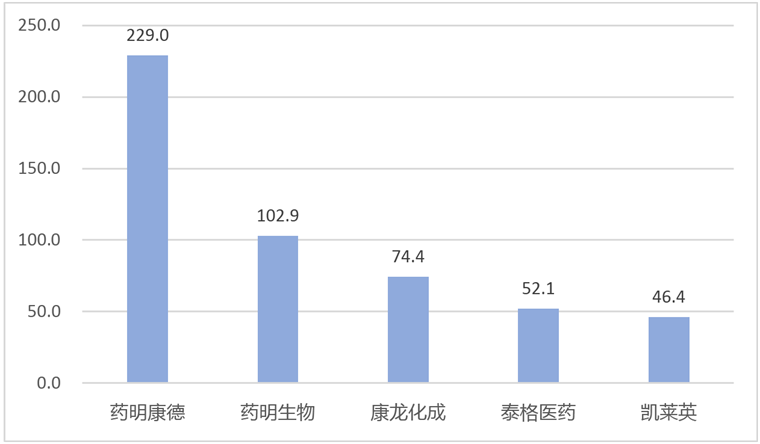

龙头企业中,2021年引领中国CXO行业前行的TOP 5分别是药明康德、药明生物、康龙化成、泰格医药、凯莱英,其中药明系总营收332亿元,行业内一骑绝尘。

2021年中国CXO企业TOP5营收规模(单位:亿人民币)

资料来源:公司年报,前瞻产业研究院整理

观察我国CXO龙头企业的业务布局,不难发现,国内CXO主要企业的业务均覆盖了药物研发的多个环节,“业务一体化”成为其中重要的关键词:

(一)药明康德开创了独特的一体化CRDMO和CTDMO业务模式,发挥一体化平台化的优势,持续推进“跟随分子”策略(从创新药早期研发阶段就开始为客户提供全流程服务)和长尾客户战略(需求零散但数量众多的小型药企),在没有过多涉及新冠相关项目的情况下,仍实现了业务的高增长,2021年总营收成功突破200亿大关。据2021年药明康德公司年报信息来看,公司前十大客户保留率100%,老客户收入占比达到93%,可以看出,相比专注于某一环节的企业,像药明康德这样的一体化平台型CXO企业客户壁垒更高、综合竞争力也更强。此外,2021年药明康德完成了对英国 OXGENE 公司的收购,子公司合全药业完成对百时美施贵宝于瑞士库威的 GMP 制剂生产基地的收购,从业务布局、工艺技术、产能上均在不断外延拓张。

(二)凯莱英则在深化CDMO业务的基础上,进一步往CRO业务拓展,其临床研究板块团队规模已超过500人,以1.36亿溢价23倍收购北京医普科诺100%股权,完善了整个业务链条,足见其打造平台化优势的野心。

(三)康龙化成的经营业务涵盖了实验室服务、CMC(小分子CDMO)服务、临床研究服务、大分子和细胞与基因治疗服务。正逐步打造涵盖多业务(实验室化学-生物科学-临床CRO-小分子CDMO-生物药CDMO)、多疗法(小分子-大分子-细胞和基因疗法)的全流程一体化药物研究、开发及生产服务平台。

(四)泰格医药同样持续提升服务能力和扩大产能规模,此前收购的方达控股,在2021年通过收购Ocean Ridge Biosciences、Quintara Discovery Inc.、武汉合研生物医药科技有限公司,拓展了基因组学服务、专业的分析开发和化合物筛选服务、早期药理药效学评价等业务。

3、加快布局CXO一体化,赋能生物医药园区发展

以药明康德、凯莱英、康龙化成、泰格医药这些优秀CXO企业为代表,从自身优势领域切入,沿药物研发链条细分领域不断扩张延伸,通过扩建或收并购的方式提升服务竞争力、扩展市场空间,逐步走向CXO全产业链布局,CXO一体化平台化趋势显著。

趋势的背后是需求在拉动。一方面,大型制药企业对于通过研发创新药来维持企业竞争力的需求持续增长,需要大量采购药物研发外包服务机构的研发服务,来推进新药研发项目,CXO一体化能够提供从药物发现到商业化生产的服务,协助制药公司提升研发效率并控制研发成本,使其专注于核心科学研发优势。另一方面,中小型制药公司没有足够的时间和资本自行建设新药研发所需的实验室和生产设施,却又需要在短时间内获得满足研发项目所需的多项不同服务,再加上CXO一体化可以降低药企与不同外包服务之间转移技术的成本与风险,外包公司提供一站式服务因而对项目了解更加深入,可提高最终药物的成功率,以及缩短从药物发现至商业化所需的时间,因此寻求研发生产外包成为中小型药企的首选。

而站在园区的角度,需求的驱动下,CXO一体化服务无疑成为生物医药产业园招商的一大吸引力。园区可以通过构建专业的CXO一体化服务公共平台,塑造生物医药产业园吸引药企入驻的先发优势,赋能创新药研发,建立起新药研发的“高速路”,以此吸引企业入驻园区,加快园区生物医药产业集聚。

例如,郑州临空生物医药园通过建设新药筛选及检测平台、药物评价平台、大分子中试及大规模生产服务平台、小分子CMC制剂研究平台、细胞技术服务平台、临床CRO平台等符合国际标准的公共技术服务平台,帮助创新药企加速研发进程,降低研发成本,全方位赋能创新企业突破瓶颈高速成长,形成高效的产业生态闭环,于2021年成功获授了“河南省生物医药CXO一体化科技成果中试基地”;北京大兴生物医药基地打造“药物研发—动物实验—临床研究—成果转化”全产业链的医药创新体系,园区120余个服务平台为企业提供CXO、产品注册和知识产权等专业服务。

另一方面,作为完善区域生物医药产业生态的重要主体,CXO一体化企业本身也成为生物医药产业园招商引资的重要对象,园区通过大力招引CXO一体化优势企业,构建医药CXO产业业态,推进CXO一体化企业聚集,CXO一体化企业本身能够为园区医药企业提供一站式服务,降低园区企业研发生产成本,减少园区硬件投入;园区作为平台则为CXO企业寻找相对应的客户。园区还可以利用CXO行业在畅通内外部人才交流,获取产业链资源、政策资源的倾斜的优势,解决人才紧缺、技术创新等问题。最后CXO企业、医药企业、园区能够相互促进,形成一个良好的产业生态发展圈。

这样来看,构建CXO一体化公共服务平台,加快布局CXO一体化产业集群,或将成为生物医药产业园加强创新引领、推进产业集聚的新机遇。

前瞻产业研究院专业提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。