【投资视角】启示2023:中国银行业投融资及兼并重组分析(附投融资汇总、产业基金和兼并重组等)

行业主要上市公司:工商银行(601398.SH)、农业银行(601288.SH)、中国银行(601988.SH)、建设银行(601939.SH)、招商银行(600036.SH)、平安银行(000001.SZ)等

本文核心数据:;银行业投融资整体情况;银行业投融资单笔融资情况;银行业投融资区域分布;银行业投融资事件汇总;投融资产品变化;银行业产业基金;银行业兼并重组事件分析

银行业投融资整体情况:投资热度有所下降

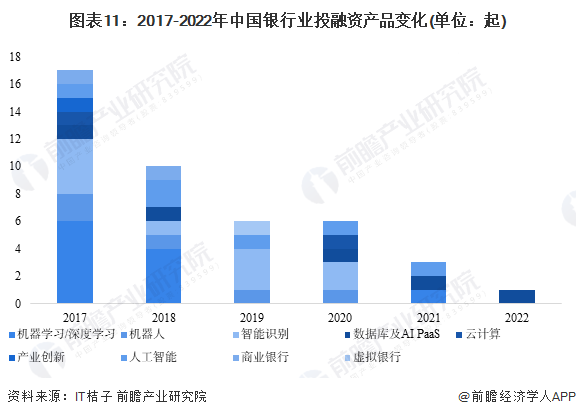

根据IT桔子数据库,2017年至2022年,银行业投融资领域热度呈现下降趋势,2017年银行业投融资事件有17件,投资金额达107.4亿元;2022银行业投融资事件1件,投资金额为3亿元,该投融资事件为天云数据D轮融资,公司主营业务为分布式数据库和AI PaaS产品供应。

注:该图表数据为IT桔子“银行业”关键词检索下的结果,全文“IT桔子”来源数据均同

银行业投融资项目多为偏后期项目

根据IT桔子数据,银行业投融资单笔金额总体呈现上涨的趋势,2017年中国银行业投融资项目单笔投资金额为0.3亿元,2017至2021年单笔投资金额最小值变化较小,而2022年天云数据D轮融资达3亿元,为近五年来单笔融资起步金额最高值。

注:2020年、2021年均有项目投资金额显示“数千万元”,本文按1亿元统计

根据IT桔子,从融资轮次来看,随着时间推移,我国银行业融资轮次逐渐集中在战略投资、C轮及之后的阶段,表明我国银行业相关初创公司逐渐发展成熟,但缺乏新的增长动能。

银行业投融资事件主要集中在北京、浙江、上海和广东

根据IT桔子,从融资事件的发生地点来看,目前北京的融资事件最多,2017年至2022年累计达26起。而浙江、上海、广东银行业投融资事件相比北京而言数量均较小,2017年至2022年,三省市投融资事件数量分别为5件、4件、4件。

银行业投融资集中在金融科技、数字化转型领域

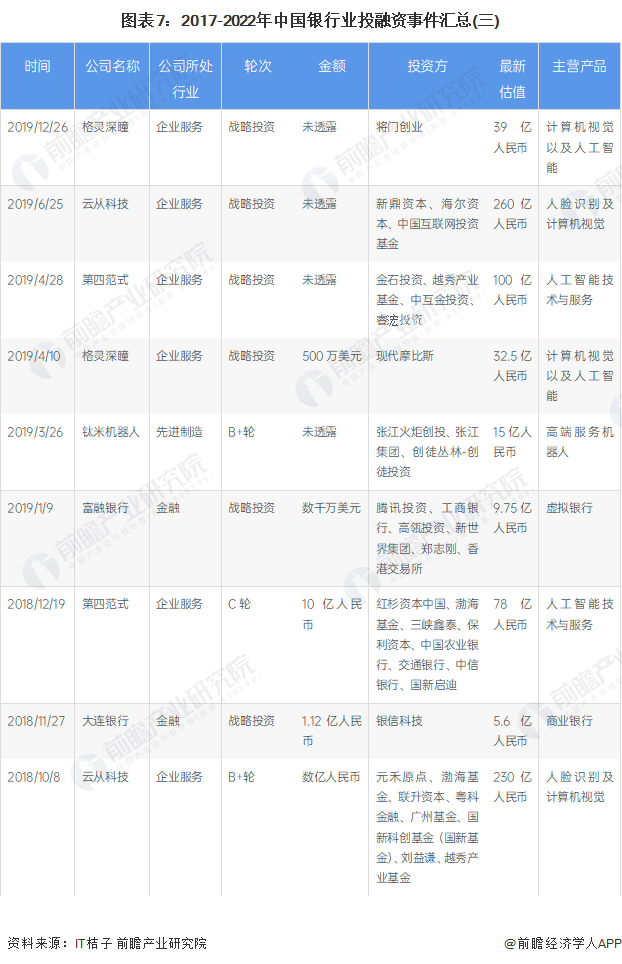

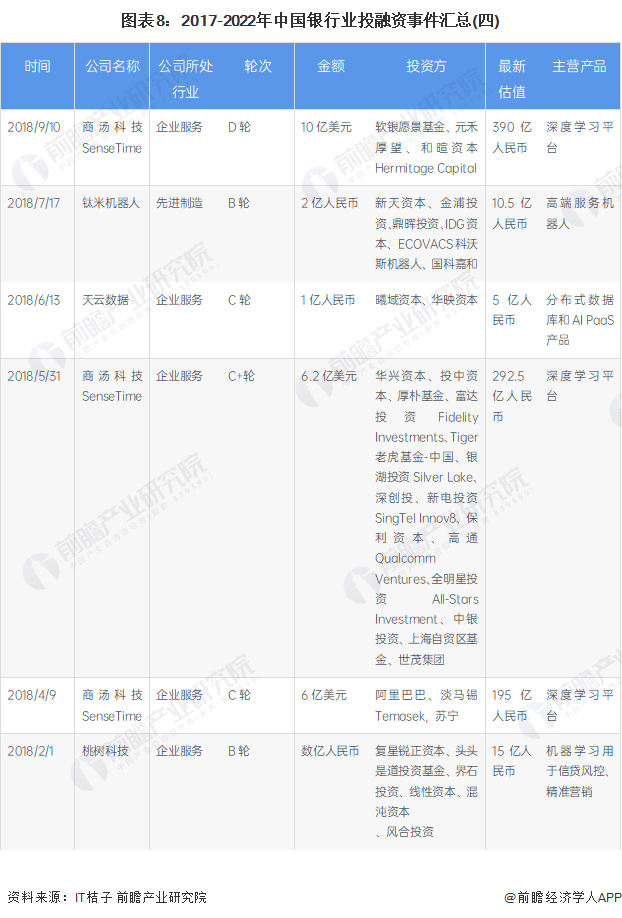

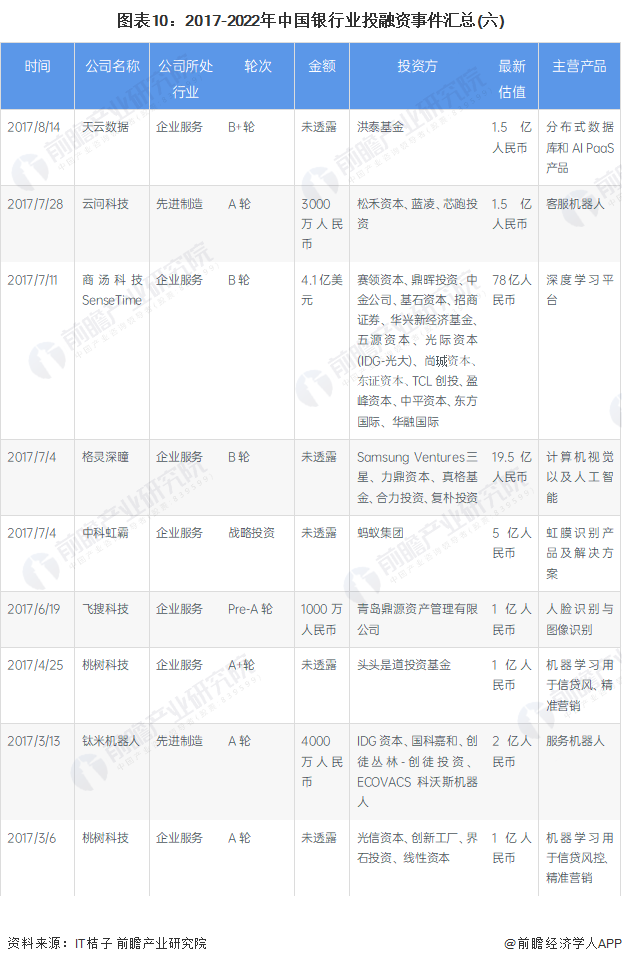

根据IT桔子,近年来银行业投融资主要集中在金融科技、数字化转型方面,被投主体主要为大数据、机器学习、数据库、数据分析及管理平台等数字化产业相关科创公司。

根据被投主体的主营产品分类,2017年至2022年银行业投资产品种类趋向集中;云计算、数据库相关领域投资事件占比逐渐提升;智能识别相关领域投资事件占比逐渐下降。前瞻推测原因主要为,随着银行业数字化转型的进行,目前,生物识别、虹膜识别、图像识别等技术已经广泛应用于各大银行的业务流程中,技术发展与应用较为成熟,而当下银行业对于客户提供的数据进行更加全面的分析以进行精准营销以及提升服务体验的需求长期不改,叠加银行业持续推出多样化的金融创新产品,目前及未来,银行业对于计算机算力、数据管理、分析的需求长期较大,因此近年来,数据库、云计算等领域的投资事件占比逐渐提升。

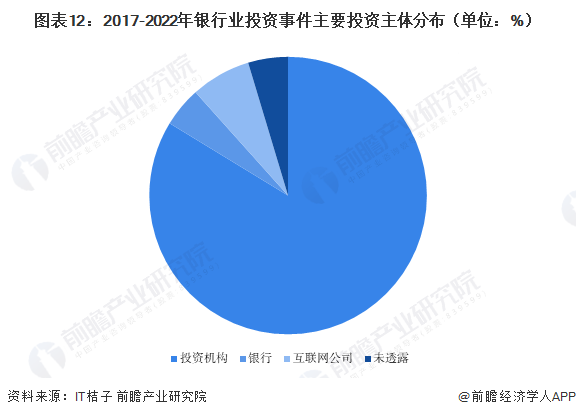

银行业的投资者以投资类企业为主

根据对银行业投资主体的总结,目前中国银行业的投资主体主要以投资机构为主,代表性的投资机构主要有红杉资本、万创投行、高瓴投资等;银行业的投资主体主要有工商银行、建银国际等;互联网公司主要有阿里巴巴、蚂蚁集团等。

银行业产业投资基金

目前,传统银行业在我国的发展阶段已进入成熟期,针对银行本身的产业投资基金较少,主要为针对银行数字化转型的产业投资基金,而该领域的被投主体主要为金融科技领域的公司。根据麦肯锡,企业投资金融科技的模式共有三种,分别为作为企业VC进行战略投资、设立产业创新加速器计划以及作为风投基金LP进行投资。(根据中信银行《产业基金是什么意思》,国内产业投资基金概念对应国外风险投资基金,故图中用产业基金LP表示风投基金LP)。

根据麦肯锡,产业投资基金LP作为接触创业企业的生态系统,可获得最新创新的技术、业态等,对投资主体的内部资源需求较小,投资获得回报的年限通常较长,有时或达7年以上。

根据中国基金业协会,目前我国金融科技相关的产业基金有和生金融科技私募投资基金、北京考拉鲲鹏科技成长积极合伙企业、首正金融科技单一私募股权投资基金。此外,我国多地已规划设立金融科技、银行数字化转型相关产业基金,例如江西省计划通过在现代产业引导基金架构下设立科技创新发展基金来支持金融科技企业的发展等

银行业兼并重组事件分析

根据烯牛数据,目前我国银行业兼并收购案例主要可以分为三个方面,一是银行业内兼并收购;二是其他金融业公司收购银行以拓宽自身金融业务范围;三是实业公司收购银行,主要为拓宽自身融资渠道、增加融资便利性以及进行投资。

中国银行业投融资及兼并重组总结

更多本行业研究分析详见前瞻产业研究院《中国银行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

报告主要内容:国内银行业整体运营状况;我国银行业发展的经济金融环境;金融改革下的银行业发展情况;金融创新下的银行业发展情况;电信商业银行发展案例;中美商业银行...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。