独家!信越化工VS陶氏有机硅技术布局对比(附专利总量对比、合作申请对比、重点专利布局对比等)

行业主要上市公司:合盛硅业(603260)、东岳硅材(300821)、兴发集团(600141)、三友化工(600409)、新安股份(600596)、回天新材(300041)、天赐材料(002709)、宏达新材(002211)、集泰股份(002909)等

本文核心数据:信越化工和陶氏专利申请数量、专利市场价值、专利合作申请、重点专利布局

全文统计口径说明:1)搜索关键词:有机硅及与之相近似或相关关键词;2)搜索范围:标题、摘要和权利说明;3)筛选条件:简单同族申请去重、法律状态为实质审查、授权、PCT国际公布、PCT进入指定国(指定期),简单同族申请去重是按照受理局进行统计。4)统计截止日期:2022年4月14日。5)若有特殊统计口径会在图表下方备注。

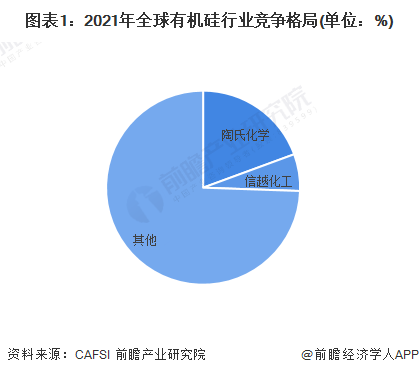

1、全球有机硅竞争格局:信越化工和陶氏化学为全球龙头企业之二

信越化工和陶氏化学是全球有机硅龙头企业之二。按有机硅单体产能统计,陶氏化学全球市占率为19.40%,信越化工全球市占率为6.41%。

2、信越化工V.S.陶氏有机硅技术布局对比

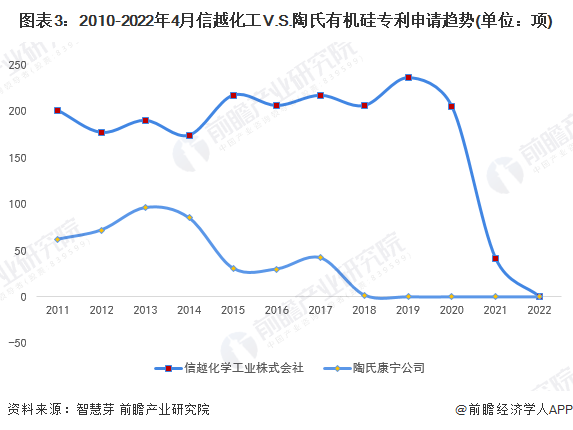

(1)专利申请量及PCT申请量对比:信越化工遥遥领先于陶氏

不过,在有机硅专利申请量方面,信越化工有机硅专利申请总量达7239项,其中549项为PCT申请。而陶氏有机硅专利总申请量4704项,其中876项为PCT申请。

从趋势上看,2011-2021年,信越化工在有机硅领域专利申请量每年均比陶氏多。2011-2020年,信越化工有机硅专利申请呈波动上升趋势。2021年信越化工有机硅专利申请量下降幅度较大,申请数骤降至41项,较2020年同比下降80%。

2011-2018年陶氏有机硅专利申请呈波动下降趋势,2019年将至0项后陶氏有机硅专利申请一直处于停滞状态。

(2)专利市场价值对比:信越化工专利市场价值更高

信越化工有机硅专利总价值高于陶氏,信越化工有机硅专利总价值为13.20亿美元,而陶氏有机硅专利总价值仅3.05亿美元。在专利价值分布方面,信越化工有机硅专利价值主要集中在3万-30万美元;陶氏有机硅专利价值则主要集中在60万-300万美元。

(3)专利申请地域对比:日本和美国为两者主要布局区域

目前,信越化工和陶氏的有机硅专利申请区域主要集中在日本和美国,两者在日本申请的有机硅专利数量分别为6146项和1664项,在美国申请的有机硅专利数量分别为2329项和2251项。欧洲专利局也是两者有机硅专利申请较多的地区,专利申请数量分别为1327和1562项。

统计口径说明:按每件申请显示一个公开文本的去重规则进行统计,并选择公开日最新的文本计算。

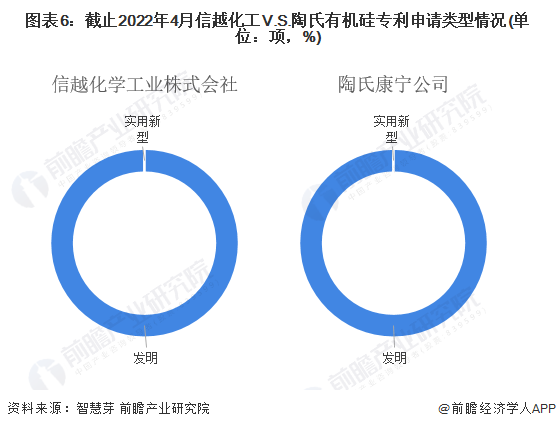

(4)专利类型对比:两者全部为发明专利

信越化工和陶氏有机硅专利申请主要类型均为发明专利,实用新型专利领域申请数量较少,外观设计领域则均不涉及。信越化工有机硅专利中发明占比99.93%,陶氏有机硅专利中发明占比99.94%。

(5)专利技术构成对比:两者布局的第一大细分领域一致,但陶氏聚焦领域更为明显

目前,“C08L83由只在主链中形成含硅的,有或没有硫、氮、氧或碳键的反应得到的高分子化合物的组合物;此种聚合物的衍生物的组合物〔2〕[2006.01]”为信越化工的第一大有机硅技术细分分布领域,信越化工在这一领域的专利申请量为3826项,。“C08G77在高分子主链中形成含硅键合,有或没有硫、氮、氧,或碳键合反应得到的高分子化合物〔2〕[2006.01]”为陶氏的第一大有机硅技术细分分布领域,陶氏在这一领域的专利申请量为1958项。两者其它重点细分有机硅技术布局情况如下:

从有机硅专利聚焦的领域看,目前信越化工的有机硅专利聚焦领域主要集中在组合物、聚硅氧烷、硅氧烷、有机硅和化合物等,陶氏有机硅专利聚焦领域则主要集中在组合物、硅氧烷和有机硅等。

(6)重点专利布局对比:陶氏重点布局的专利被引用次数和专利家族规模较多

在重点专利布局上,信越化工重点布局的专利为“有机硅聚合物,糊状有机硅组合物,和w/o型化妆品组成相同的组合物”,该项专利被引用次数1190次,专利家族规模为2项。陶氏重点布局的专利为“聚合硅氧烷及其制备方法”,该项专利被引用次数1030次,专利家族规模为1项。整体来看,信越化工重点布局的专利无论是在专利被引用次数还是专利家族规模均较陶氏化工多。

注:①当分析偏好选择为[所有搜索结果(不分组)]、[每件申请显示一个公开文本]和[每组PatSnap同族一个专利代表]时,此图表专利家族使用PatSnap同族,并选择公开日最新的文本计算。

②分析偏好选择[每组简单同族一个专利代表]、[每组INPADOC同族一个专利代表]时,此图表专利家族使用设置的去重方式,并选择公开日最新的文本计算。

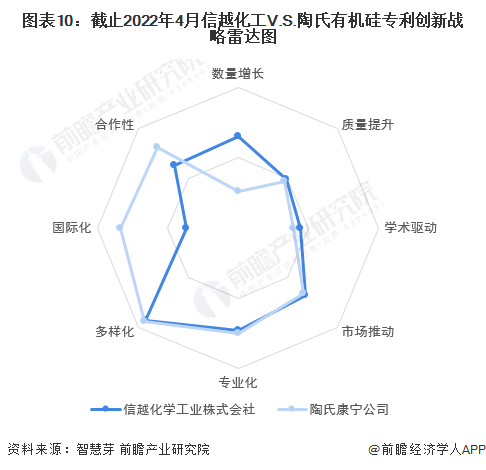

(7)专利创新战略总结

整体来看,信越化工有机硅技术在数量增长和学术驱动上具有相对竞争优势,陶氏有机硅技术则在合作性和国际化上具有相对竞争优势。两者有机硅技术在多样化、专业化、市场推动、学术驱动和质量提升方面相当。

以上数据参考前瞻产业研究院《中国有机硅行业市场需求预测与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对有机硅行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来有机硅行业发展轨迹及实践经验,对有机硅行业未来的发展...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。