干货!2022年中国智慧灯杆行业龙头企业对比:洲明科技VS华体科技 谁在智慧灯杆行业更胜一筹?

智慧灯杆行业主要上市公司:目前国内智慧灯杆行业的上市公司主要有洲明科技(300232)、得邦照明(603303)、华体科技(603679)、勤上股份(002638)、爱克股份(300889)等。

本文核心数据:洲明科技、华体科技智慧灯杆业务布局历程、智慧灯杆专利数量和研发投入对比、智慧灯杆企业市场份额、智慧灯杆相关业务收入和毛利率等。

1、洲明科技VS华体科技:智慧灯杆业务布局历程

深圳市洲明科技股份有限公司,公司成立于2004年10月,2011年上市,致力于为全球客户提供高品质的LED显示与照明解决方案,公司在惠州大亚湾智能制造基地二期主要布局智慧显示领域,2021年基地总体产能合计达20000KK/月。

四川华体照明科技股份有限公司,成立于2004年,2017年上市,是一家以新型智慧城市建设和文化照明为主营业务的国家高新技术企业。华体科技以多功能智慧灯杆为入口,为城市提供5G基站建设、智慧交通、智慧停车、平安城市、智慧城市治理等智慧城市新场景服务。公司在全国30余个大中城市推广应用多功能智慧灯杆。

2、智慧灯杆布局及运营现状:华体科技深耕更细

——智慧灯杆业务布局:在产品系列、软件系统、应用场景上智慧灯杆均有布局

从智慧灯杆产品布局来看,洲明科技在产品系列上形成了竖琴、巍然、擎天、飞跃、宝塔等,并基于洲明云平台大数据采集中心实现对设备、数据、城市应用的统一运维。

华体科技智慧灯杆产品系列更丰富,有雅典娜、流光、皎月、第三代玉兰等系列,有自有的多功能智慧灯杆运营平台“路灯宝”,目前是4.0版本。

从智慧灯杆应用场景来看洲明科技在商用领域较多,如商业综合体、体育综合体等;而华体科技在公共设施领域较多,如城市道路、工业园区、景区、公园、社区等,智慧灯杆覆盖范围更广。

综合来看,华体科技深耕智慧灯杆领域更细,应用领域范围更广。

——智慧灯杆产业投资:洲明科技投资规模更大

洲明科技的惠州大亚湾智能制造基地主要承载光显产品的生产制造,2021年总共生产133.5万根智能照明产品,目前LED制造工艺是MiniLED COB P0.5-0.6并实现量产。为应对新增的LED显示屏和5G智慧杆的需求,洲明科技2021年新建生产基地洲明科技中山智能制造基地,一期投资规模为10亿元,大部分为应对LED显示屏的激增产能,目前并未公布LED显示屏及智慧灯杆预计落地产能的情况。

华体科技目前生产基地在四川省内,在成都双流、德阳均有生产基地,目前加上合资的7家公司可运营智慧灯杆约20万根,在杆体上有独特的柔性特钢生产技术,2021年新建华体科技西昌项目基地投资规模约2亿元,预计年产2万套智慧灯杆,未公布投入使用和量产时间。

——智慧灯杆产量对比:洲明科技产量更大

根据公司公告,洲明科技智能照明产品主要为多功能智慧杆,但同时也包括部分配套智能照明零部件,因此公司公告中使用PCS作为单位,包括件、只、套。2017-2021年公司智能照明产品最高产量为2019年198万套,2021年为133万套。而华体科技在智慧灯杆上由于涉及部分定制化产品需求,在生产流程上时间更长,但近年来增速迅猛,2021年24280套智慧路灯,预计未来产量会覆盖传统路灯。

——智慧灯杆研发专利:洲明科技专利数量较多,华体科技研发占比略高

2021年洲明科技公司新增434件专利授权,公司累计获得授权专利2134项。华体科技截至2021年底共有专利537项,申请新专利109项。总体来看洲明科技在专利总数和新增专利上占有优势。

2019-2021年,洲明科技研发投入占营业收入比重在4-5%左右,占比呈波动趋势;华体科技研发投入占营业收入比重为3-5%左右,呈上升趋势。整体来看,华体科技研发占比高于洲明科技。

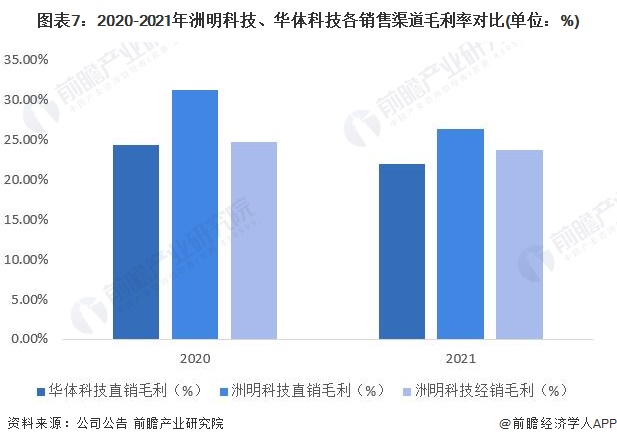

——智慧灯杆销售渠道:洲明科技经销体系强大,华体科技直销毛利较低

尽管洲明科技和华体科技并未公布销售模式中智慧灯杆的毛利率情况,但可以从公司的全部业务的销售模式毛利率进行参考。从销售模式上看,洲明科技分直销和经销,其中2021年直销占比21%,经销占比79%,说明洲明科技靠经销商体系拓展业务,华体科技靠直销进行推广,自身话语权较大,对销售渠道的议价权及管控强,但从销售模式的毛利率来看,2020及2021年洲明科技的直销毛利率最高,分别是31.26%及26%,说明公司会让利给经销商把渠道做大做强。尽管华体科技的直销毛利较低,但公司主要打低价策略,为了拓展市场份额会牺牲一部分利润。

3、智慧灯杆业务业绩对比:洲明科技业务收入较多

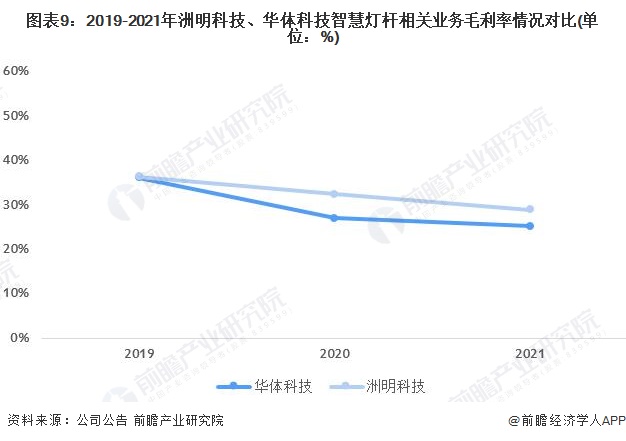

2019-2021年,华体科技智慧灯杆业务收入逐年上升,2021年实现4.48亿元,整体来看,洲明科技智慧灯杆业务收入高于华体科技。从营收占比来看,2019-2021年洲明科技智慧灯杆相关业务营收占比在49%以上,2021年华体科技智慧灯杆业务占比为80.52%。

注:洲明科技智慧灯杆业务收入数据采用智能照明的口径,华体科技数据采用产品研发制造的口径

从毛利率来看,2019-2021年,洲明科技智能照明业务毛利率在29-35%左右,2021年为29.03%;2019-2021年华体科技智慧灯杆业务毛利率在25-36%之间,2021年为25.32%,整体低于洲明科技。

4、前瞻观点:洲明科技在中国智慧灯杆行业更胜一筹

智慧灯杆行业属于技术、资金双密集产业,产品设计周期长、工艺复杂、资金投入高,对企业研发能力、技术经验积累、资金实力均有较高的要求。此外,智慧灯杆市场份额和业绩能反应公司产品的市场销售状况。基于前文分析结果,前瞻认为,洲明科技因在产量规划、专利数量、投资规模等方面占有优势,尽管华体科技在智慧灯杆业务专注度较高,但是从可持续发展的角度看,未来洲明科技运用资金优势和渠道优势对智慧灯杆进行产业链全渠道布局的概率更大。

以上数据参考前瞻产业研究院《中国智慧灯杆行业市场需求与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对智慧灯杆行业的发展背景、产销情况、市场规模、竞争格局等行业现状进行分析,并结合多年来智慧灯杆行业发展轨迹及实践经验,对智慧灯杆行业未来...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。