干货!2022年中国特钢产业龙头企业分析——中信特钢:八大特钢生产基地年产能超1400万吨

特钢产业主要上市企业:西宁特钢(600117.SH)、中信特钢(000708.SZ)、方大特钢(600507.SH)、ST抚钢(600399.SH)、南钢股份(600282.SH)、久立特材(002318.SZ)、广大特材(688186.SH)等。

本文核心数据:企业营收、毛利率、研发投入

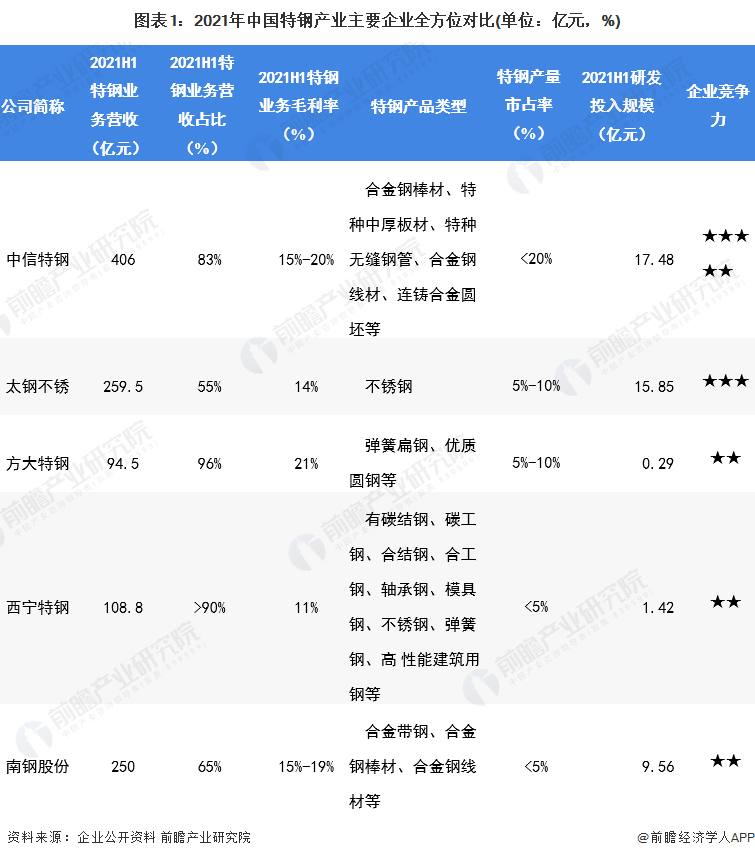

1、中国特钢产业龙头企业全方位对比

目前,中信特钢是国内特钢产业代表领先企业,并且在全球市场也占据重要地位。从企业经营情况来看,2021年上半年,中信特钢的特钢业务营收超过400亿元,遥遥领先于太钢不锈、西宁特钢等企业;从产品布局来看,中信特钢拥有合金钢棒材、特种中厚板材、特种无缝钢管、特冶锻造、合金钢线材、连铸合金圆坯“六大产品群”以及调质材、银亮材、汽车零部件、磨球等深加工产品系列,基于齐全的品种规格配套和卓越品质,中信特钢的市场竞争优势明显。

注:1)行业大部分企业未单独披露特钢业务数据,以上仅分析有相关数据披露的上市企业;2)企业出货量市占率参考2020年数据,大部分企业暂未公布2021年数据;3)上述企业并未单独披露特钢业务研发投入数据,在此仅能提供企业整体研发投入数据。

2、中信特钢:特钢业务的布局历程

1890年,清末湖广总督张之洞创办被誉为“中国钢铁摇篮”的汉冶萍煤铁厂矿有限公司,并于1953年改称为“大冶钢厂”,之后经过一系列的兼并重组,改名为“中信泰富特钢集团股份有限公司”(简称为中信特钢,000708.SZ)并于2019年整体上市。

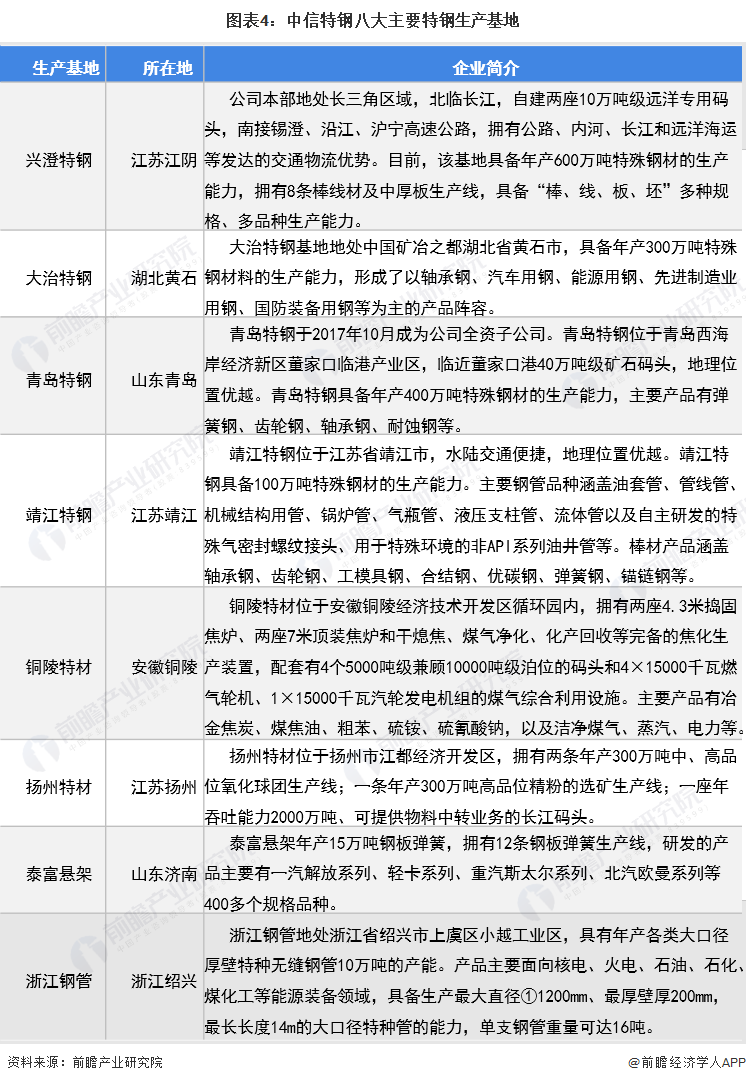

发展至今,中信特钢旗下有江阴兴澄特种钢铁有限公司、大冶特殊钢有限公司、青岛特殊钢铁有限公司、靖江特殊钢有限公司、铜陵泰富特种材料有限公司、扬州泰富特种材料有限公司、泰富特钢悬架(济南)有限公司和浙江泰富无缝钢管有限公司,形成了沿海沿江产业链的战略布局,具备年产1400多万吨特殊钢生产能力。

3、中信特钢:特钢业务布局及运营现状

——布局以特钢为核心的完整钢产业链

中信特钢拥有钢种覆盖面大、涵盖品种全、产品类别多的精品特殊钢生产基地,布局合金钢棒材、特种中厚板材、特种无缝钢管、特冶锻造、合金钢线材、连铸合金圆坯六大产品群以及调质材、银亮材、汽车零部件、磨球等深加工产品系列,拥有从原料资源到产品、产品延伸加工的完整钢产业链,卓越并具有明显市场竞争优势。

2021年,公司在合金钢棒材业务方面的营业收入最高,占总营业收入的比重超40%;其次为合金钢线材、特种钢板和特种无缝钢管,占比均超过10%。

——具备年产1400多万吨特殊钢产能

公司拥有江苏江阴兴澄特钢、湖北黄石大冶特殊钢有限公司(以下简称“大治特钢”)、山东青岛特殊钢铁有限公司(以下简称“青岛特钢”)和江苏靖江特殊钢有限公司(以下简称“靖江特钢”)四家特殊钢材料生产基地,安徽铜陵泰富特种材料有限公司(以下简称“铜陵特材”)及江苏扬州泰富特种材料有限公司(以下简称“扬州特材”)两家原材料生产基地,山东泰富特钢悬架(济南)有限公司(以下简称“泰富悬架”)和浙江泰富无缝钢管有限公司(以下简称“浙江钢管”)两大产业链延伸基地,形成了沿海沿江产业链布局,具备年产1400多万吨特殊钢生产能力,工艺技术和装备具备世界先进水平。

——2021年研发总投入超过34亿元

中信特钢持续加大在关键材料领域的研发,并取得实质性进展,多个产品达到国际先进水平,填补国内空白,实现了进口替代。2021年企业重点聚焦高铁、航天等高端制造领域的特钢研发,具体项目情况如下:

从研发投入来看,2021年,研发总投入超过34亿元,占营收的比重3.6%;新增169项专利权,均系原始取得;荣获省级科技进步奖1项,冶金科学技术一等奖、二等奖和三等奖各1项等等。整体来看,企业研发投入水平较高,科研成果较为丰硕。

4、中信特钢:特钢业务经营业绩分析

——特钢业务总营收突破800亿元

近年来,中信特钢的特钢业务营收呈现逐年增长态势,2021年全年超过800亿元;从特钢业务占总营收占比来看,自2020年开始呈现下降趋势,主要是由于企业向特钢下游延伸布局,逐渐完善企业的特钢产业链体系。

从细分特钢产品营收来看,合金钢棒材是企业主要特钢品类,2019-2021年营收超过300亿元,占特钢业务的比重在50%以上;其次是合金钢线材、特种钢板和特种无缝钢管。

——特钢业务毛利率整体保持在15%以上

近三年,企业的特钢业务毛利率整体处于15%以上的水平,其中合金钢棒材的业务毛利率保持在20%以上的水平,整体反映出企业的特钢业务获利水平较高,主要系公司产销量提高、单位固定成本下降,以及通过增加低成本合金比例,炼铁工序优化配矿结构和燃料结构所致。

注:企业未披露2021年特种无缝钢管业务毛利率。

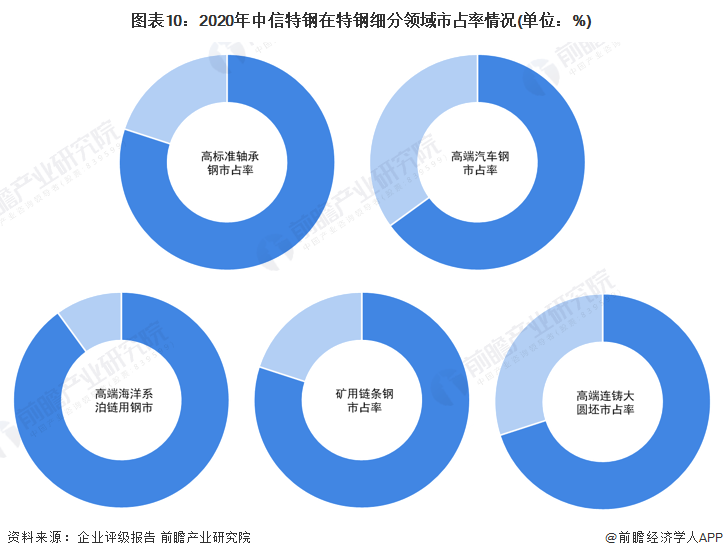

——多个特钢细分市场占据全国领先地位

根据企业公开资料,中信特钢的高标准轴承钢产销量世界第一,中国市场占有率超过80%;汽车零部件用钢中国产销量第一,高端汽车钢中国市场占有率65%以上;高端海洋系泊链用钢的中国市场占有率超过90%;矿用链条钢中国市场占有率超过80%;高端连铸大圆坯中国市场占有率超过70%。

5、中信特钢:特钢业务发展规划

未来一段时间,国内钢铁产业结构升级、高端智能制造将迎来快速发展时期,推动特钢市场保持强劲发展,而中信特钢为稳固市场地位,将加快形成“专、精、特、新”产品集群;持续加大研发创新力度,强化核心竞争优势;持续深化全球战略部署,聚焦业务纵深发力;加快构建高标准“数智特钢,深化“制造+服务”转型,实现企业可持续发展。

以上数据来源于前瞻产业研究院《中国特钢行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对特钢行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来特钢行业发展轨迹及实践经验,对特钢行业未来的发展前景做...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。