一文带你看2022年中国PBAT上游原材料市场供给现状 总体供应充足

PBAT行业主要品牌:Novamont、华信新材(300717)、国立科技(300716)、丹化科技(600844)、金发科技(600143)、万华化学(600309)、金丹科技(300829)、中粮科技(000930)等。

本文核心数据:中国主要公司PBAT在建产能、中国PTA产能占比、PBAT生产成本构成占比

PBAT产业化较高,中国企业加快产能布局

塑料污染的治理主要应从源头减量、回收、替代、清理四方面入手,其中用在自然环境中可降解的塑料替代传统塑料是上述治理工作的重要一环。生物可降解塑料通过一系列的反应,最终在光合作用下转换为堆肥,实现降解。可降解塑料按原料分类可分为生物基可降解塑料和石油基可降解材料,生物基可降解塑料的代表为PLA,石油基可降解材料的代表为PBAT。PLA和PBAT为目前产业化最高的两种可降解塑料。

PBAT属于热塑性生物降解塑料,是己二酸丁二醇酯和对苯二甲酸丁二醇酯的共聚物,兼具PBA和PBT的特性,既有较好的延展性和断裂伸长率,又有较好的耐热性和冲击性能;此外,还具有优良的生物降解性,是生物降解塑料研究中非常受欢迎和市场应用最好降解材料之一。PBAT是膜材料主体;广泛应用于塑料包装薄膜、农用地膜等膜材料中。

中国PBAT产能水平领先,多采用直接酯化工艺。中国未来PBAT规划的产能十分巨大,据不完全统计,中国有500多万吨的在建和规划新增产能。

PBAT原材料成本占比较高,BOD或存在供应风险

PBAT由己二酸(AA)、对苯二甲酸(PTA)和丁二醇(BDO)在催化剂的作用下直接酯化后熔融缩聚而成;一吨PBAT约需0.4PTA、0.6吨BDO、0.36吨AA。

PBAT的原料成本基本在6000元/吨-9000元/吨的区间波动,其原料价格跟油价的变化趋势相关。

根据珠海万通3万吨PBAT项目环评报告,PBAT的完全成本约为12511元/吨。PBAT成本主要来自原料,占比达到72%。

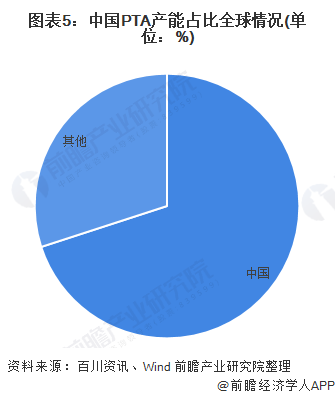

我国是PTA的生产大国,PTA产能约占全球的70%以上,目前国内PTA产能6100万吨,开工负荷大约在80%,未来几年PTA的新增产能大约在3000万吨以上。若按照700万吨(超过上文不完全统计563吨)已规划的PBAT产能来计算,约需要PTA280万吨,目前的剩余产能已经可以满足需求,追论新增产能在陆续投产。

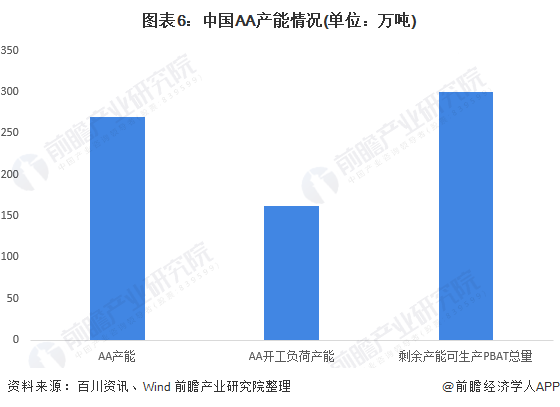

中国AA产能目前270多万吨,近三年的开工负荷一直在60%以下,剩余产能约100多万吨,光剩余产能就可以供300万吨的PBAT生产,短期内也不会存在原料紧张的问题。

中国BDO产能约230万吨,多年来的开工负荷只有50%,今年因为降解塑料以及大宗产品涨价的原因,开工负荷上行至60%,剩余的产能150万吨左右的PBAT生产,短期内也不存在供应风险,但是如果PBAT大规模投放,BDO是三种原料中唯一存在供应风险的品种,所以目前公布的多个PBAT项目都规划建设BD0装置,我们认为未来发生BDO供应风险的可能性较低。

综上,PBAT的生产成本中占比最大的是原材料,而三大原材料中PTA和AA的供应充足,而从长期来看,如果国内PBAT企业继续加大产能扩建,BDO或许会存在一定程度的供应风险。

以上数据参考前瞻产业研究院《中国PBAT行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对PBAT行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来PBAT行业发展轨迹及实践经验,对PBAT行业未来的发展前景做...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。