深度分析!2021年中国连锁药店行业龙头企业对比 大参林经营出色

大参林医药、老百姓药房和一心堂药业在连锁药店综合实力百强企业中名列前茅。2020年,大参林的营业收入以及增速高于其他两家企业,盈利能力也较另外两家企业强。销售布局上来看,大参林的销售布局主要在华南地区,老百姓药房销售主要分布于华中和华东地区,一心堂主要分布于西南地区。经营能力上看,老百姓药业更为出色。

21世纪药店发布的《2019~2020年度中国连锁药店综合实力百强企业》,从规模、运营、品牌、盈利、成长、专业化探索、资本运作和社会效益共8个维度对中国连锁药店进行排名,可以看到综合排名前三分别是国药控股国大药房、大参林医药和老百姓药房。

根据21世纪药店发布的《2019~2020年度中国连锁药店直营力力百强企业》排名,一心堂药业集团股份有限公司、大参林医药集团股份有限公司和益丰大药房连锁股份有限公司排名前三,依次分别有6266、4702和4366家直营门店。

接下来选取上市企业中综合实力TOP3的连锁药店大参林医药、老百姓药房和一心堂药业进行对比分析。

大参林营收反超老百姓药业

从营收能力来看,2016-2019年大参林、老百姓药房和一心堂药业三家公司的营业收入规模都呈上升趋势。2016年老百姓药房、大参林和一心堂药业的营业收入分别为60.94亿元、62.74亿和62.49亿元,可以看出三家公司的营收差距较小。

2019年,老百姓药房、大参林和一心堂药业的营业收入分别为116.63亿元、111.41亿元和104.79亿元,老百姓药房的营业收入最高。

从营收增速来看, 老百姓药房、大参林和一心堂药业三家公司的四年复合营收增速分别为23.3%、23.5%和19.3%;大参林的营收复合增速较快,且自2019年有进一步加速的趋势,到了2020年前三季度,大参林的营业收入为104.92亿元,营业收入比其余两家公司高。

大参林盈利能力较强

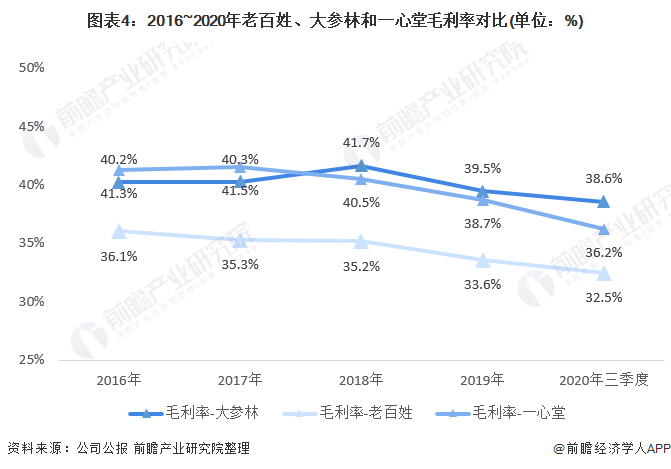

从盈利能力来看,2016-2020年,三家公司的毛利率呈下降趋势。2016-2020年三季度,老百姓的毛利率从40.2%下滑至36.2%,大参林的毛利率从41.3%下滑至38.6%,一心堂的毛利率从36.1%下滑至32.5%。2020年前三季度,大参林的毛利率高于其他两家公司,其盈利能力较好。

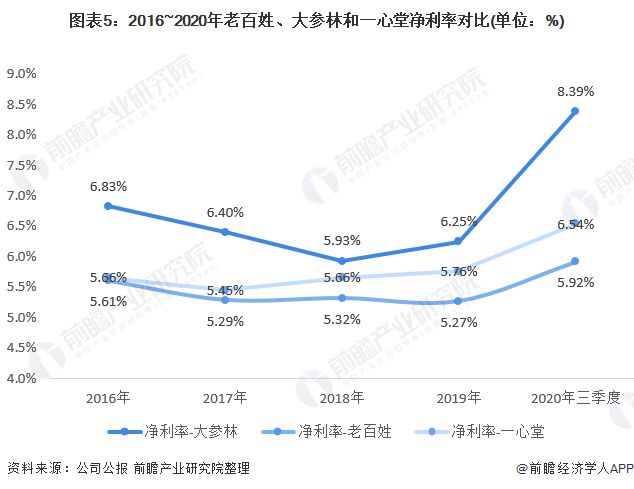

2016-2020年三季度, 2016-2020年三季度,大参林的净利率呈波动状态,但持续高于另两家公司;一心堂和老百姓的净利率较为稳定且有小幅度上升;大参林、一心堂和老百姓药房的平均净利率为6.8%、5.5%和5.5%。

2016年一心堂和老百姓药房净利率分别为5.66%和5.61%,2020年三季度分别小幅上升至6.54%和5.92%,且一心堂的净利率高于老百姓药房。2020年三季度,大参林的净利率逆势大幅度上升达到8.39%,并远高于其他两家公司。

三家企业销售布局差异明显

从销售分布来看,三家公司的销售重点区域各不相同,一定程度上是避免了正面的行业竞争的,另一方面由于各公司长期深耕于各自区域的发展树立品牌形象,使得其他公司的销售地域扩张的门槛提高。

大参林的销售布局主要位于华南地区;其华南地区的销售占比高达82.1%,华东和华中地区仅占5%和7.5%。

一心堂主要专注于西南地区的经营布局,西南地区的销售占比高达83.3%,华南地区的销售占比为9.8%。

相较之下,老百姓的销售区域分布相对平均,华中地区是最主要的销售区域,占比为39.4%;华东地区的销售占比为27.3%,为第二主要销售区域;华北与西北地区销售占比分别为12.1%和14.3%。

一心堂总共有6266家门店,主要分布于西南地区;老百姓总共有5128家门店,主要分布于华东、华中地区;大参林总共有4756家门店,主要分布于华南地区。

中西成药为主要利润来源,然而毛利率最低

从利润结构上来看,大参林、老百姓药店和一心堂的主要利润来源都是中西成药。大参林利润来源较其他两家公司更为分散,大参林50.53%的利润来自中西成药,非药品产品利润占总利润的30.75%,中药占13.39%。

老百姓药店的中西成药产品利润占比为70.47%,非药品的利润占比为20.69%,中药的利润占比为8.83%。

一心堂的利润来源更为集中,其79.47%的利润来自中西成药产品,17.27%的利润来自医疗器械等产品。

自2019年12月,全国开始执行集采,即药品集中招标采购,是指多个医疗机构通过药品集中招标采购组织,以招投标的形式购进所需药品的采购方式。

2020年8月,第三批国家组织药品集中采购中有不少明星药品给出了“跳楼价”。该次采购拟中选企业125家,拟中选产品191个,拟中选产品平均降价53%,最高降幅95%。

2021年2月3日,第四批国家组织药品集中采购拟中选企业118家,拟中选产品158个,拟中选产品平均降价52%。且多个省市都对零售药店的加价上限进行了明确规定,定点药店加成比例不得超过15%。

因此,参与集采的定点药店最多只能在集采品种的采购价基础上加成15%进行销售。这意味着药品连锁企业的药品销售毛利率势必会开始下滑,连锁药店对于产品结构应作出转型升级。

从三家公司的各产品毛利率来分析对比,可以看到一心堂药业毛利率最高的产品是医疗器械及计生、消毒用品,其毛利率为39.46%,比中西成药产品的产品毛利率高了4.79个百分点。

老百姓药业毛利率最高的产品是中药产品,毛利率高达49.93%,较中西成药产品毛利率高了约20个百分点。

大参林毛利率最高的产品是非药品类产品,其毛利率为49.49%,较中西成药产品毛利率高18%。

按行业分类来看三家企业的收入结构,可以看到大参林和一心堂两家公司约95%的收入都来自医药零售,仅有约3%的收入来自医药批发。老百姓药房有约84.7%的收入来自医药零售,14.5%的收入来自医药批发。

老百姓的经营能力高于其余两家企业

由于连锁药店的经营主要涉及的是药品的进货及销售出货情况,以及销售过程中所涉及的广告费用等,对于研发支出、管理支出等相对较少,因此在对比三家公司的经营能力时,选取了销售费用率和存货周转率作对比。

2016-2020年三季度,三家公司的销售费用率呈波动向下的态势。2020年三季度,一心堂的销售费用率在三家公司中最高,为24.5%。大参林的销售费用率为23%,老百姓药店的销售支出占比最小,占比为20%。

2016-2019年,老百姓药房的存货周转率逐年升高,大参林和一心堂的存货周转率先降后升;老百姓药房、大参林和一心堂的四年平均存货周转率分别为3.8次、3.06次和3.03次,其中老百姓药房存货周转率要高于大参林和一心堂,说明老百姓药房的运营能力较高,存货变现能力强。

2020年三季度,三家企业的存货周转率都急速下降,其中老百姓药房的存货周转率为3.2,大参林和一心堂的存货周转率分别为2.8和2.6。

更多数据请参考前瞻产业研究院《中国连锁药店行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资、IPO募投可研等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究院交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对连锁药店行业的发展背景、产销情况、市场规模、竞争格局等行业现状进行分析,并结合多年来连锁药店行业发展轨迹及实践经验,对连锁药店行业未来...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。