2020年中国光伏银浆市场发展前景分析 国产替代加速

光伏银浆是应用于光伏电池正面电极和背面电极的银浆,占银浆总需求的87%。其中应用于电池正面电极的,即与电池N型区接触的电极,被称之为正银,应用于电池负极的,即与P型区接触的电极,被称之为背银,两者合称为光伏银浆。

光伏银浆是光伏电池的核心辅料

光伏产业是半导体技术与新能源需求相结合而衍生的产业。大力发展光伏产业,对调整能源结构、推进能源生产和消费革命、促进生态文明建设具有重要意义。我国已将光伏产业列为国家战略性新兴产业之一,在产业政策引导和市场需求驱动的双重作用下,全国光伏产业实现了快速发展,已经成为全国为数不多可参与国际竞争并取得领先优势的产业。光伏产业链构成如下图所示:

从简单来看,光伏生产环节主要包含4个环节:从硅料——硅片——电池——组件。其中每个环节的生产过度中都涉及一些辅材的使用。其中浆料为硅片向电池生产环节中所以使用的核心辅材。其作用在于印刷在电池片表面,用于收集和传导电池片表面的电流。

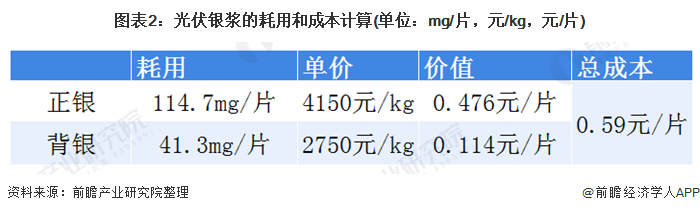

传统的银浆主要分为两类,正面银浆以及背面银浆。根据《中国光伏产业发展路线图(2019版)》的数据,2019年国内P型电池浆料的耗用量为114.7mg/片(M2规格电池),而背面银浆的耗用量约为正面银浆的36%,约41.3mg/片(M2硅片)。基于正面银浆4150元/kg,背面银浆2750元/kg进行测算,每片电池需要需要银浆的价值量为0.59元/片。假设电池每片功率为5.4W/片,对应每W成本0.11元。而目前国内电池的非硅中枢成本普遍介于0.25-0.3元/W左右,因此成本占比达到30-40%的水平,属于电池生产环节中极度重要的辅材。

高温银浆是主要产品

高温银浆是当前市场的主要产品,占光伏银浆供应总量的98%以上。目前光伏电池市场上仍以PERC电池、BSF电池、Topcorn电池、IBC电池、HIT电池为主,而上述电池中仅HIT电池使用低温银浆,其余均采用高温银浆,HIT电池在光伏电池产业的渗透率不足1.5%。由此可见,高温银浆占银浆总供应量的98%以上,是市场主流产品。

高温银浆是通过烧结工艺(500°C及以上)将银粉、玻璃氧化物、其它溶剂按照一定比例混合而成,低温银浆是在250°C的条件下采用银粉、树脂和其它溶剂按一定比例进行混合而成。

高温银浆市场竞争激烈,国内四大银浆厂商占比不足35%。目前国内四大银浆厂商(帝科股份、苏州固锝、匡宇科技、常州聚合)高温银浆市场份额合计不足35%,市场竞争相对激烈。其中帝科股份占比最大约13%左右,苏州固锝市场份额超10%。除此,国际四大银浆企业(贺利氏、杜邦、三星SDI、硕禾电子)等由于成本和技术升级问题,正逐步被国内龙头所替代。

龙头效应持续扩散 国产替代加速

我国国产浆料起步较晚,2011年之前一直未有突破,所以早期主要以进口为主。受益于近两年国家对光伏制造的大力扶持,且随着国内光伏制造产能的崛起以及市场需求快速增加下,银浆踏上国产化征程。目前国内基本形成了:晶银新材(苏州固锝子公司)、帝科股份、匡宇科技、聚和股份等为代表的四大国内浆料龙头企业。并逐步打破了由杜邦、贺利氏、三星SDI和硕禾垄断的浆料企业。国产银浆从2017年开始份额加速提升,从2017年的20%,提升至2018年的35%-40%,到2019年的50%左右。未来国产浆料的市占率有望持续突破,到2021年或达到60%以上。

以上数据来源于前瞻产业研究院《中国光伏配件行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对光伏配件行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来光伏配件行业发展轨迹及实践经验,对光伏配件行业未来...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。