预见2020:《2020年光刻胶产业全景图》(附市场规模、竞争格局和相关企业产能布局等)

一、光刻胶简介

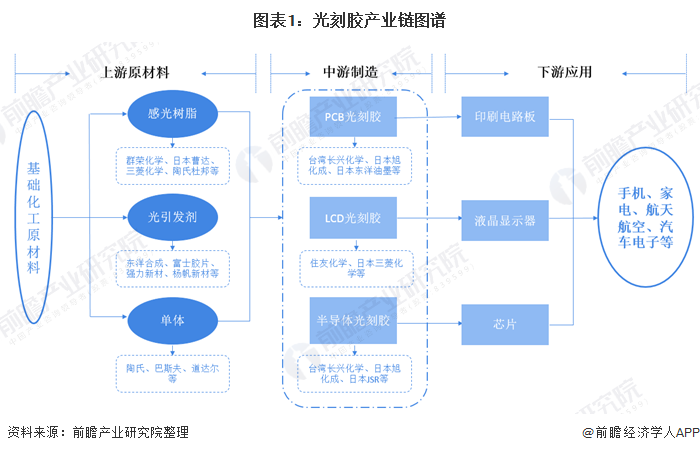

——树脂是主要材料成本

光刻胶又称光致抗蚀剂,是一种对光敏感的混合液体。其组成部分包括:光引发剂(包括光增感剂、光致产酸剂)、光刻胶树脂、单体、溶剂和其他助剂。光刻胶可以通过光化学反应,经曝光、显影等光刻工序将所需要的微细图形从光罩(掩模版)转移到待加工基片上。依据使用场景,待加工基片可以是集成电路材料,显示面板材料或者印刷电路板。

光刻胶的主要成分为树脂、单体、光引发剂及添加助剂四类。其中,树脂约占50%,单体约占35%,光引发剂及添加助剂约占15%。

——光刻胶应用场景四分天下

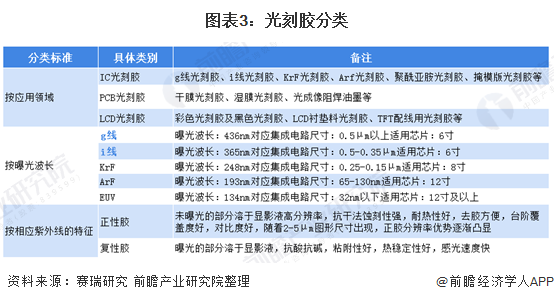

按照应用领域的不同,光刻胶可分为IC光刻胶、PCB光刻胶和LCD光刻胶,其中IC光刻胶的质量要求最高。

按照曝光波长分类,光刻胶可分为紫外光刻胶(300-450nm)、深紫外光刻胶(160-280nm)、极紫外光刻胶(EUV,13.5nm)、电子束光刻胶、离子束光刻胶、X射线光刻胶等。不同曝光波长的光刻胶,其适用的光刻极限分辨率不同,通常来说,在使用工艺方法一致的情况下,波长越小,加工分辨率越佳。

依照化学反应和显影原理分类,光刻胶可以分为正性光刻胶和负性光刻胶。使用正性光刻胶工艺,形成的图形与掩膜版相同;使用负性光刻胶工艺,形成的图形与掩膜版相反。

全球光刻胶下游应用较为均衡,PCB光刻胶、LCD光刻胶、半导体光刻胶及其他占比基本都在25%左右。

二、光刻胶市场规模

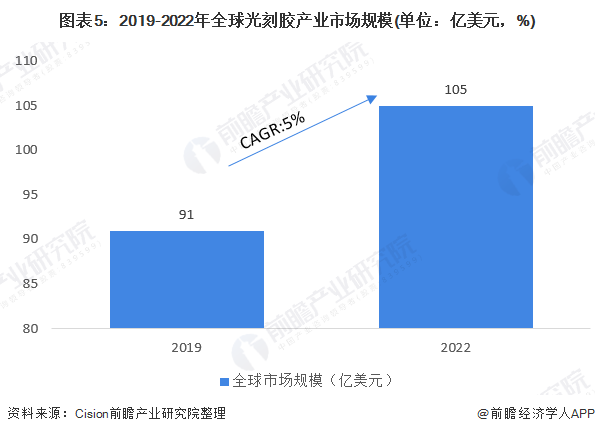

——全球市场规模有望破百亿美元

根据全球领先的媒体情报公司Cision数据,2019年全球光刻胶市场规模预计约91亿美元,自2010年至今CAGR约5.4%。预计该市场未来3年仍将以年均5%的速度增长,至2022年全球光刻胶市场规模将超过100亿美元。

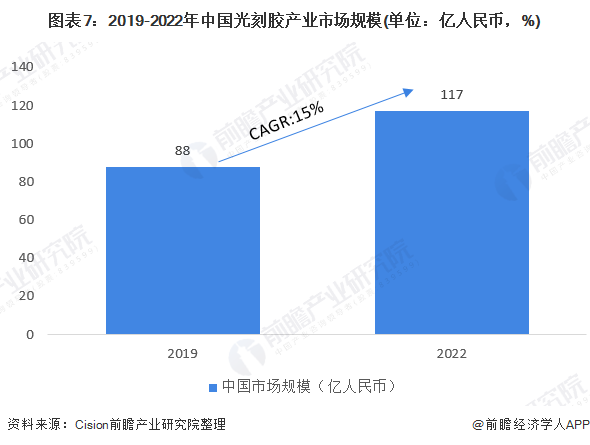

——中国市场正在崛起

目前中国实现国产化的光刻胶主要集中在低端PCB光刻胶和LCD光刻胶,半导体光刻胶领域基本依赖于进口。PCB光刻胶是目前国产替代进度最快的,目前国产化率已达到50%。

中国LCD光刻胶的综合国产化率在5%左右,进口替代空间巨大。主要企业有飞凯材料、永太科技、苏州瑞红(晶瑞股份100%控股)和北京科华微电子。

中国的半导体光刻胶领域与世界先进水平仍有2-3代的差距,国产替代之路任重道远。半导体光刻胶及配套材料具备产品技术更迭快、纯度高等特点,也就是生产难度最高的光刻胶。

综合来看,目前中国光刻胶国产化水平严重不足,随着下游半导体行业、LED 及平板显示行业的快速发展,未来国内光刻胶产品国产化替代空间巨大。中国通过国家集成电路产业投资基金(大基金)撬动全社会资源对半导体产业进行投资和扶持。同时,国内光刻胶企业积极抓住中国晶圆制造扩产的百年机遇,发展光刻胶业务,力争早日追上国际先进水平,打进国内新建晶圆厂的供应链。

根据全球领先的媒体情报公司Cision数据,2019年中国光刻胶市场规模约88亿人民币,预计该市场未来3年仍将以年均15%的速度增长,至2022年中国光刻胶市场规模将超过117亿人民币。

三、光刻胶市场竞争格局

——PCB光刻胶,国产化渗透率较高

PCB光刻胶全球市场行业集中度较高。干膜光刻胶方面,台湾长兴化学、日本旭化成、日本日立化成三家公司就占据了全球80%以上的市场份额;光成像阻焊油墨方面,日本太阳油墨占据全球60%左右的市场份额,前十家公司合计占据全球80%以上的市场份额。

国内市场中,PCB光刻胶的国产化渗透率较高,中国内资企业已在国内PCB市场中占据50%以上的市场份额。PCB光刻胶技术壁垒较低,国内市场中,容大感光、广信材料、东方材料、北京力拓达等内资企业已占据国内50%左右的湿膜光刻胶和光成像阻焊油墨市场份额。国内企业中,飞凯材料、容大感光、广信材料等已有相应PCB光刻胶产品投产。

——LCD光刻胶,日韩垄断

LCD光刻胶的全球供应集中在日本、韩国、中国台湾等地区,海外企业市占率超过90%。彩色滤光片所需的高分子颜料和颜料的分散技术主要集中在Ciba等日本颜料厂商手中,因此彩色光刻胶和黑色光刻胶的核心技术基本被日本和韩国企业垄断。

——半导体光刻胶,日本和美国垄断,国产替代需求旺盛

目前全球半导体光刻胶市场基本被日本和美国企业所垄断。光刻胶属于高技术壁垒材料,生产工艺复杂,纯度要求高,需要长期的技术积累。在g/i线光刻胶领域,日本和美国企业合计市占率超过85%。

在ArF光刻胶方面,基本是日本的企业,除了美国的陶氏化学,但也只有4%市场占有率。

在KrF光刻胶方面,日本也是占了主导地位,另外韩国企业在KrF光刻胶领域占全球5%市场,美国企业占11%。

中国半导体光刻胶技术水平离国际先进水平差距较大。在半导体光刻胶领域,日本合成橡胶(JSR)与比利时微电子研究中心(IMEC)的合资企业以及东京应化已经有能力供应面向10nm以下半导体制程的EUV极紫外光刻胶。而主要面向45nm以下制程工艺的浸没法ArF光刻胶在国际上已经成主流,为主要市场参与者所掌握。在技术积累,产能建设,品牌形象等多个领域,目前中国厂商与国际竞争对手目前均有较大差距。但是随着中国企业在半导体光刻胶关键技术领域取得突破,未来数年将有望受益于中国半导体产能快速扩展和供应链自主可控的需求,国内外企业半导体光刻胶迎来发展。

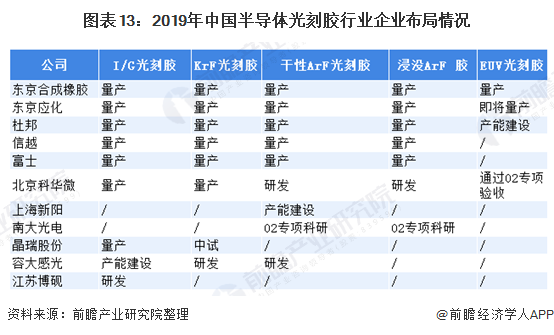

四、中国光刻胶布局企业概览

在面板屏显光刻胶领域,中国企业已具备一定竞争力,中国的大部分光刻胶企业均涉及面板屏显领域。而中国半导体光刻胶技术水平离国际先进水平差距较大,国内在半导体光刻胶布局的中国企业仅有晶瑞股份和北京科华微实现量产,其他企业仍处于产能建设期或研发期。

以上数据来源于前瞻产业研究院《集成电路用电子化学品行业市场需求与投资规划分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告第1章分析了中国集成电路用 电子化学品行业的发展环境;第2章对全球集成电路用 电子化学品行业的发展状况、竞争格局、主要企业进行了分析;第3章对中国集成电路用 ...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。