2018年酵母产业链上下游现状分析 下游需求强劲

酵母是用糖蜜进行微生物分解而来,其主要原材料糖蜜源于甘蔗和甜菜制糖后的副产品。从上游供给端来看,糖价高位运行,糖料产区扩产带动糖蜜供给充足。预计未来3年蔗糖生产将进入增长周期,糖价亦在下滑周期,糖蜜也将因蔗糖丰产周期而维持较低价格区间。下游受益于烘焙行业的高速增长以及酵母相比于其他两种发酵方式在发酵效果、营养价值和便利性上的优势而产生的替代效应,需求强劲。

上游糖蜜价格处于下行通道 酵母成本趋稳

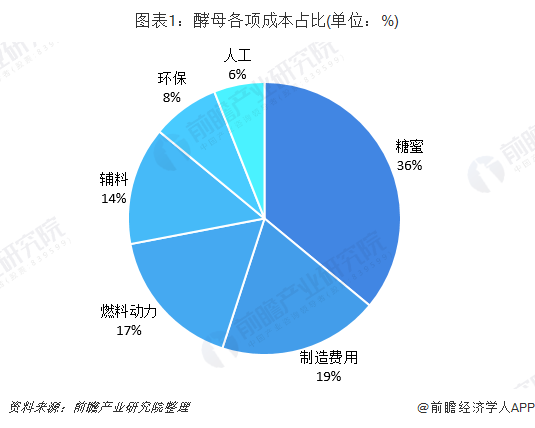

酵母是用糖蜜进行微生物分解而来,其主要原材料糖蜜源于甘蔗和甜菜制糖后的副产品,主要产于甘蔗和甜菜种植地区。在酵母的各项成本中,糖蜜占比最大,达到36%。

供给端来看,糖价高位运行,糖料产区扩产带动糖蜜供给充足。2018糖价高位运行的背景下,各大糖料产区均扩产,广西、云南、广东等甘蔗主产区种植面积均有不同程度增加,黑龙江和内蒙古的甜菜产区也均有扩张。

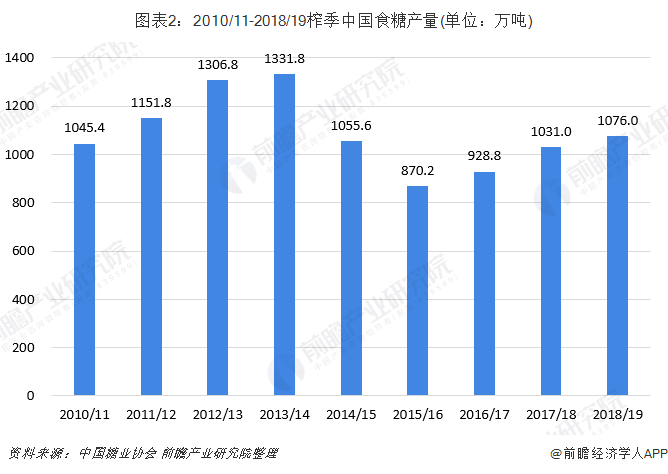

根据中国糖业协会数据,2018/19榨季我国糖产量达到1076.0万吨,较2017/18榨季增加约45万吨,每生产3吨糖约产生1吨副产品糖蜜,糖蜜产量有望增加约15万吨。

预计未来3年蔗糖生产将进入增长周期,糖价亦在下滑周期,糖蜜也将因蔗糖丰产周期而维持较低价格区间。

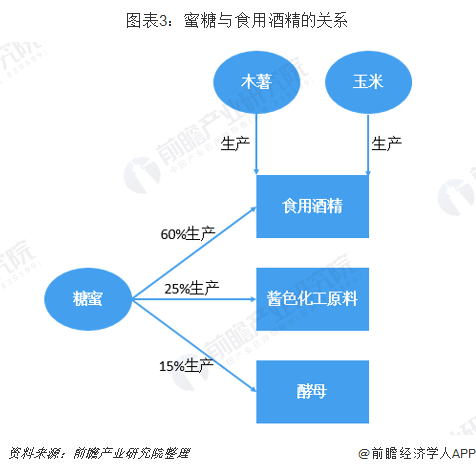

需求端来看,高污染及环保趋严使得糖蜜需求疲软。糖蜜的下游60%用于酒精生产,而酒精生产除使用糖蜜外,还可替代性地使用木薯、玉米这两种原料酿造,糖蜜作为酒精原材料,虽价格便宜,但废液治理成本高昂,在环保法实施以来,2017年广西糖蜜酒精厂开工率由过去100%降低至50%以下,相比之下,木薯/玉米价格一直走低且环保投入较小,因此未来会更多地用木薯/玉米酒精替代糖蜜酒精,糖蜜酒精的需求下降,因此上游糖蜜的价格会持稳微降。

相关性来看,糖蜜价格走势跟酒精高度吻合,酒精价格目前走下行趋势。食用酒精是糖蜜的主要用途,酒精价格的上涨会带动糖蜜价格的上涨,二者价格走势高度相关,2018年酒精价格不断下行,以此推断糖蜜价格呈下行趋势。

下游需求强劲与优势替代共振

烘焙“西学东渐”,增长稳定。在酵母产品主要应用中,烘焙及发酵面食业务占据收入的51%。烘焙来自欧美,而随着年轻消费群体的崛起,中国饮食习惯的“西学东渐”现象显现。

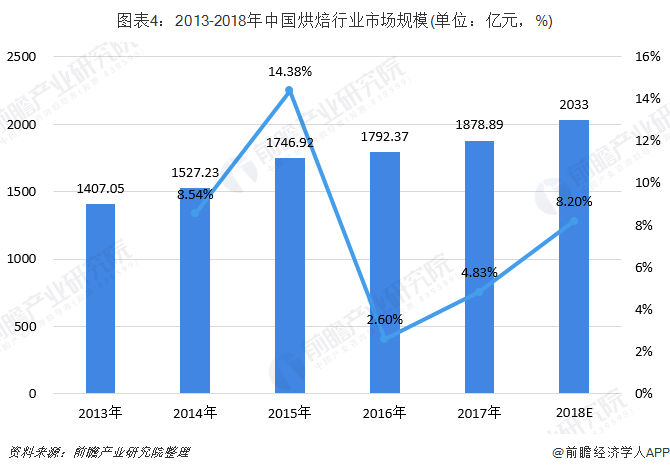

2013年我国烘焙行业市场规模约为1407.05亿元,并呈现逐年增长态势,截至2017年,我国烘焙行业市场规模增长至1878.89亿元,较2013年增长了33.5%。初步测算我国烘焙行业市场规模将突破2000亿元,达到2033亿元左右。

根据Euromonitor预测中国将在2020年成为全球第二大焙烤食品市场。

酵母发酵优势替代,国内需求量有成倍发展空间。目前我国面用酵母行业销量约为35万吨,过去五年保持了10%左右增速,发展驱动因素不仅在于烘焙行业乃至面包消费量的增加,而且在健康意识的提升。

目前常用的发酵方法共有3种,分别是化学膨松剂发酵、老面发酵以及酵母发酵。相比其他两种发酵模式,酵母发酵在发酵效果、营养价值和便利性上更具优势。在当前健康意识普遍提升的消费大背景下,消费者也更倾向于选择酵母发酵的方式来保证食品营养和风味。目前国内发酵需求中尚有30%依赖于化学发酵和老面发酵,2014年国家出台的禁止含铝化学蓬松剂在发酵领域使用的政策将进一步扩大酵母的使用量。

以上数据来源于前瞻产业研究院发布的《中国食品及饲料添加剂行业市场前瞻与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

报告主要分析了我国食品及饲料添加剂行业的发展背景和市场环境,并对我国食品及饲料添加剂行业发展现状、竞争格局、细分产品市场、区域市场进行了深入而细致的分析,并对...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。