2018年互联网保险行业细分市场现状与发展趋势分析 互联网人身保险负增长【组图】

互联网人身保险负增长

与传统保险一样,互联网保险也分为互联网人身保险市场及互联网财产保险市场。

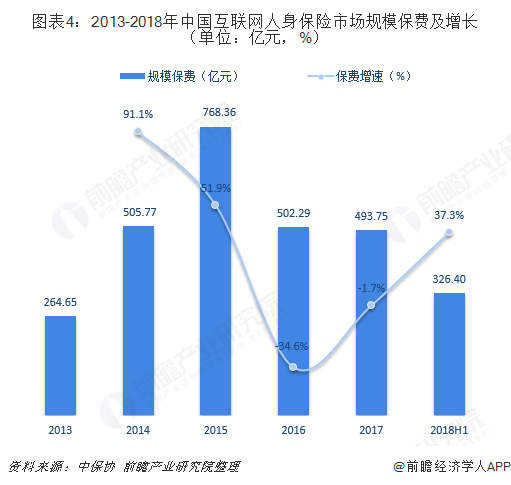

首先来看互联网人身保险市场情况,根据中国保险行业协会统计,2018年,全国共有62家人身险公司开展互联网保险业务,全年累计实现规模保费1193.2亿元,同比下降13.7%,连续两年负增长。

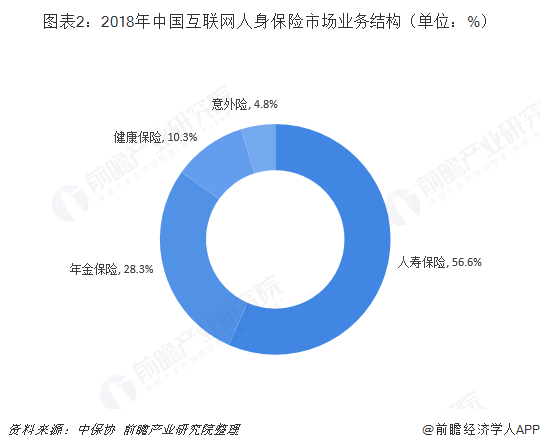

从业务结构来看,2018年,人寿保险仍是互联网渠道的主力险种,规模保费占比超过一半,高达56.6%;其次是年金保险,占比28.3%;健康保险、意外保险分别占比10.3%、4.8%。

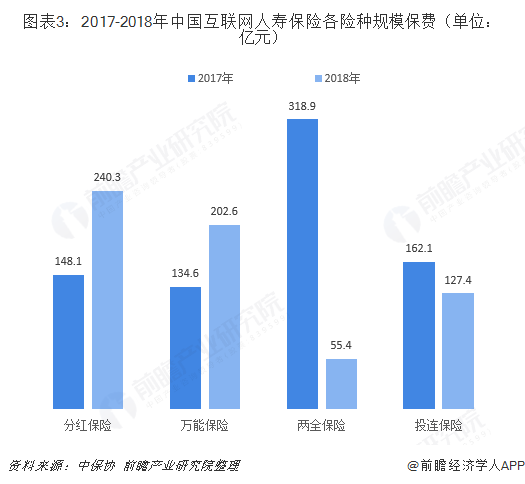

具体来看,2018年,互联网人寿保险累计实现规模保费收入675.4亿元,同比下滑15.5%。其中分红保险累计实现规模保费240.3亿元,同比增长62.2%,跃居为互联网人寿保险的主力险种,占比为35.6%;万能保险实现规模保费202.6亿元,同比增长50.5%,占比为30%;两全保险实现规模保费收入55.4亿元,同比下降82.6%,仅占互联网人寿保险总保费的8.2%,占比下降31.7个百分点;投连保险实现规模保费收入127.4亿元,同比下降21.4%。

互联网年金保险发展势头放缓,2018年全年累计实现规模保费337.8亿元,同比下滑26.8%;互联网健康保险累计实现规模保费收入122.9亿元,同比增长108.3%;互联网意外险累计实现规模保费57.1亿元,同比下降9.7%。

再来看互联网财产保险市场,相比互联网人寿保险市场,互联网财产保险市场结束持续了两年负增长状态,较同期发展回暖,且保持平稳增长。2018年上半年,互联网财产保险业务实现累计保费收入326.40亿元,同比大增37.3%。

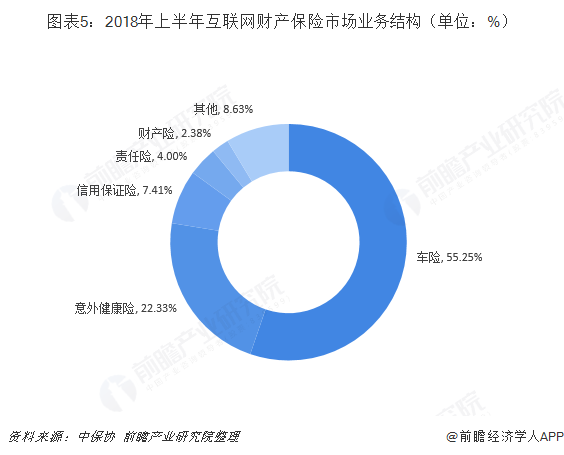

业务结构方面,2018年上半年,车险产品仍占据一半以上的份额,达到55.25%;非车险中,意外健康险累计保费收入为72.89亿元,占比为22.33%,财产险累计保费收入为7.76亿元,占比2.38%;责任险累计保费收入为13.07亿元,占比4.00%;信用保证险累计保费收入为24.18亿元,占比7.41%;其他非车险(主要包括退货运费险)累计保费收入为28.15亿元,占比8.63%。

互联网保险行业呈现三大趋势

为满足消费者日益增长的消费需求,互联网保险行业将呈现以下三个主要趋势。

首先,提供差异化的创新产品。当各种有效信息更加透明化,流动数据足够多的时候,整个社会及个人对保险的需求也会更加明朗,这样新险种的研发就会从满足个性化需求入手,通过大数据的分析及组合配对,为消费者量身打造合适的个性化保险服务,使保险产品在保证保障的基础上更具有贴合性。此外信用体系的透明化,也会让每个保险机构更好的了解自身及竞争者的信息,在公开化信息的前提下做出最佳决策,从而促进其创新,提供更多具有差异化的创新产品,丰富保险市场。

其次,法律法规、监管体系趋于完善。目前,我国的互联网保险的监管不到位,导致规模保费未能延续增势,未来互联网保险业的监管将会更加严格。对此,一方面要在准入和信用评价上严格而量化,另一方面要平衡监管过程的“宽松”与“谨慎”,宽松创新支持,谨慎风险控制。

最后,费率空间得到进一步释放。代理人在传统保险营销体系中的地位和话语权正不断被弱化,互联网可以使整个保险价值链的成本降低60%以上。未来保险产品多样化的销售渠道,将保险产品的销售环节转移到网络上,可能比传统保险行业营销方式节省58%至71%的费用,从而使保险行业进一步摆脱传统营销体系中代理人制度的束缚和制约,进而极大地减少销售成本。销售成本的减少可以让保险公司让出部分利润用于降低各险种的保险费率,从而让消费者受益,同时也使保险公司在销售、理赔、管理和产品管理等方面的效率得到极大的提高。

以上数据及分析均来自于前瞻产业研究院《中国互联网保险行业商业模式与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

报告首先分析了国内互联网保险行业的发展环境,在此基础上对国内当前互联网保险行业的经营情况进行详细地分析,并对互联网财险与人身险各细分领域市场状况做出具体地描述...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。