预见2019:《2019年中国医药商业产业全景图谱》(附规模、发展现状、竞争、趋势等)

产业链:获得上游渠道授权,打穿下游终端壁垒

2018年6月21日,商务部发布了《2017年药品流通行业运行统计分析报告》,《报告》显示,截至2017年末,全国共有药品批发企业13146家;药品零售连锁企业5409家,下辖门店229224家,零售单体药店224514家,零售药店门店总数453738家。

医药商业企业作为中间商,在行业中立足通俗点说就是考验其进货和出货能力,换句话说,其市场地位一方面取决于医院配送终端壁垒的突破,另一方面取决于医药生产企业对它的渠道授权。

早在计划经济时期,所有的药品都通过层层划拨的形式到达终端消费者。医药制造商将生产出来的药品统一销售给国家批发部门(一级批发商),批发部门按照各区域(如华东地区)将药品划拨给区域批发商(二级批发商),区域批发商根据区域内各省的需求进行分配划拨(三级批发商),各省在按照其辖属的市县进行下一个层级的分配划拨,药品进入医院并最终达到患者。该供应链链条结构简单,分销层级分明,能够较好的控制药品的质量和价格,但是该链条缺乏竞争机制,会导致分销效率的下降和供需的不平衡。

随着经济体制的改革,中国的医药分销改变了原来行政分配方式转向由市场主导的分配方式。药店、医院等医疗服务提供机构和患者不仅可以从上游节点获得药品,同时还可以跳过上层批发商,直接至上层批发商的批发商或是制造商购买药品。整个医药供应链变的灵活而复杂而且链条成员面临的竞争加剧了。

医药流通市场规模超2万亿元,西药类市场份额超7成

随着医药卫生体制改革的不断深入,药品流通行业积极顺应政策导向,呈现增长平稳、结构优化、质量升级的发展态势。2017年全国七大类医药商品销售总额为20016亿元,较上年同比增长8.82%,2017年药品批发企业销售增长有所放缓,药品零售企业连锁率进一步提高,医药电商开启资源整合的平台化发展之路,医药物流市场竞争明显加剧。

中国医药流通行业整体保持持续增长,但受国家宏观经济环境影响,总体运行呈现缓中趋缓的态势,根据测算,2018年药品流通市场规模达到21800亿元左右。

在七大类医药商品销售中,按销售品类分类,西药类销售居主导地位,销售额占七大类医药商品销售总额的73.2%,其次为中成药类占15.0%,中药材类占3.1%,医疗器材类占4.7%,化学试剂类占1.2%,玻璃仪器类占0.1%,其他类占2.7%。

国有及国有控股企业、股份制企业占行业发展的主导地位

2017年,在全国药品流通直报企业中,国有及国有控股药品流通企业主营业务收入9396亿元,占药品流通直报企业主营业务总收入的64.3%,实现利润213亿元,占直报企业利润总额的58.6%。股份制企业主营业务收入3747亿元,占直报企业主营业务总收入的25.6%;实现利润110亿元,占直报企业利润总额的30.3%。

注:规模以上药品流通企业指:药品流通行业统计直报系统中,销售额超过5000万元的批发企业和销售额超过2000万元的零售企业,下同。

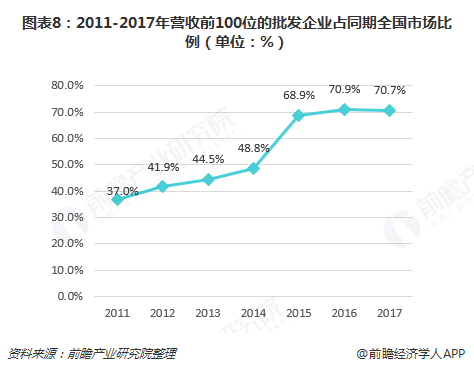

从行业市场占有率来看,药品批发行业集中度略有下降。2017年,药品批发企业主营业务收入前100位占同期全国医药市场总规模的70.7%,同比下降0.2个百分点。从这个角度来看,药品批发市场集中度呈现结构性变化。

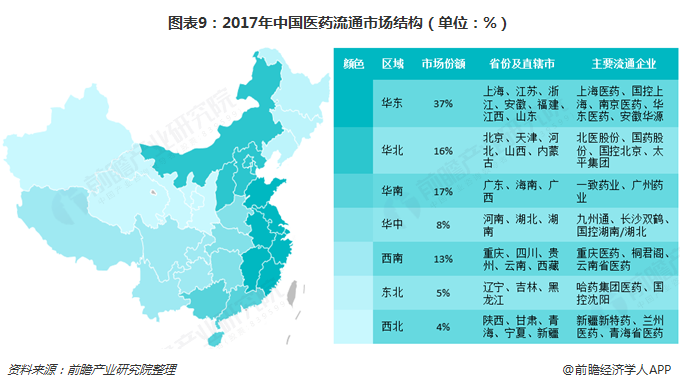

华东、华北、华南领跑全国,共占7成市场份额

中国经济的梯度发展使得各区域的医药流通市场发展各异。从各主要区域市场的分布来看,华东、华北和华南是做大的三个区域市场。这三个市场也是中国经济最发达的三个区域,它们消费了中国超过70%的药品资源,并拥有一些共有的特征:(1)消费能力较强,高端药品消费多集中于此;(2)这些区域的市场运行相对规范一些;(3)医疗终端汇款天数相对较短,比如上海地区医疗机构汇款天数在60天左右,而东北、西北地区则可能在180天以上。

在这些区域市场当中,不可避免的是国有企业仍然占到主导地位。比如,华东地区的上海医药、国控上海,华北地区的北医股份、国控股份、国控北京,华南地区的一致药业、广州医药等。

两票制冲击结束,行业集中度进一步提升

随着医改稳步推进,各类医药行业政策密集发布。2017年仅国家级发布文件就已超300余份,政策涵盖了医药、医疗、医保以及流通四个大领域下几乎所有的细分方向。

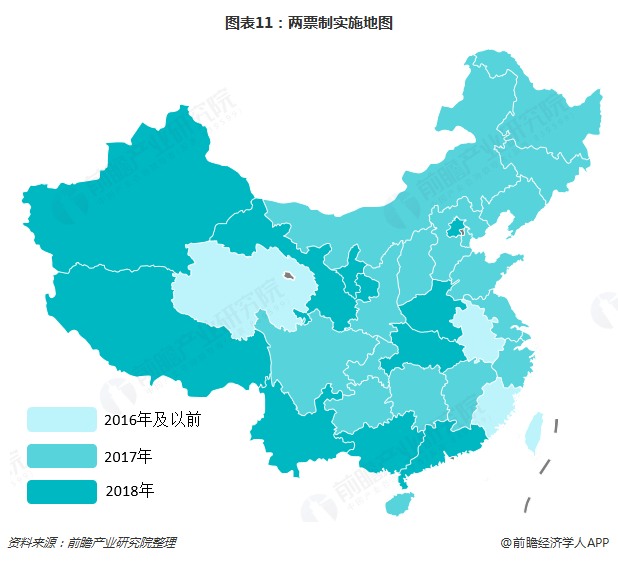

在医疗体制改革中,国家明确提出要坚决压缩流通渠道环节。其中两票制就是很重要的一环,截止目前,全国范围均实行两票制,药品流通由此发生了深刻变化。一部分是中小流通企业退出市场,生产商通过大批发商销售到下游,一部分是有下游资源和黏性较强的中型企业跳过上游流通企业直接对接生产商。至此,两票制冲击结束,行业集中度进一步提升。在我国医药流通受政府主导的背景下,政策对行业的影响尤为深刻。

智慧供应链服务及医药电商加快发展将成为未来主要发展趋势

随着我国医药商业行业的发展,未来主要呈现一下趋势:

(一)药品流通市场销售规模稳步增长

随着国际国内医药产业链合作逐步深入,“互联网+医疗健康”体系不断完善,供应链服务持续创新,人工智能快速发展,药品流通行业将迎来新的更大发展空间。同时,随着疾病谱变化、人口老龄化加速、人民群众生活水平提高以及保健意识增强,全社会对医药健康的需求将不断提升,药品市场销售规模将进一步扩大。

(二)药品流通行业发展进入结构调整期

随着国家各项医改政策的相继发布实施,药品流通行业将进入结构调整期。未来几年内,在政策驱动下药品流通市场竞争将更加激烈,两极分化日益明显。全国性药品流通企业跨区域并购将进一步加快,区域性药品流通企业也将加速自身发展;规模小、渠道单一的药品流通企业将难以为继,行业集中度将进一步提高。

(三)资本成为改变药品流通行业格局的重要力量

近年来,在资本的推动下,药品流通企业正在由传统的增加产品拓展客户以及开拓新店等内生式成长方式向并购重组的外延式成长方式转变,行业竞争格局也随之发生变化。一些大型医药产业集团分拆流通业务板块单独发展,或通过并购进入药品流通行业,并逐漸作为主营业务进行开发;一些区域性批发企业为了渗透市场终端,不断向下游零售企业拓展;还有一些药品流通企业借助资本力量收购上游的中药饮片制剂等生产企业,不断强化自身供应链优势。

(四)医药电商发展模式日新月异

在新技术、新动能的驱动下,“互联网十药品流通”将重塑药品流通行业的生态格局。未来几年内,跨界融合将为医药电商注入新的活力,医药电商领域的竞争将日益加剧。

(五)智慧供应链服务水平不断提升

近年来,全国性医药集团和区域性药品流通龙头企业以云计算、大数据和物联网技术为支撑,积极整合供应链上下游各环节资源,促进“物流、信息流、资金流”三流融合,建立多元协同的医药供应链体系。

同时,“两票制”政策实施加速医药供应链扁平化进程渠道重心下移已成为必然趋势。随着医药供应链智慧化和物流标准化的持续推进,预计医药供应链市场将呈现有序竞争、稳步发展态势。

更多数据参考前瞻产业研究院发布的《中国医药商业市场前瞻与投资战略规划分析报告》

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对医药商业行业的发展背景、产销情况、市场规模、竞争格局等行业现状进行分析,并结合多年来医药商业行业发展轨迹及实践经验,对医药商业行业未来...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。