2018年中国电力建设行业市场现状与发展趋势分析 220千伏交变电是电网建设重点【组图】

近年来,我国电力建设规模不断扩张,但是增速有所放缓。其中,电源建设领域仍以火电为主,但是火电和水电的新增设备容量占比在下降;电网建设领域,220千伏的交变电是建设重点。

电力建设规模持续扩张,增速有所放缓

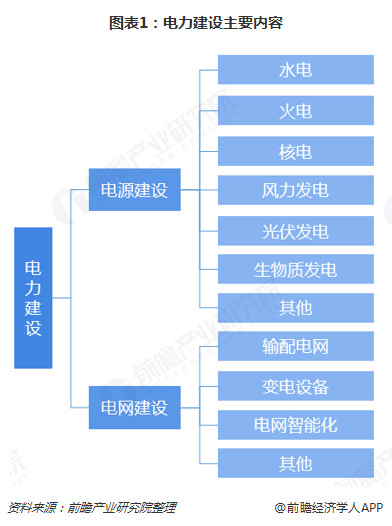

我国电力建设主要包括电源建设和电网建设两大部分。其中,电源建设即发电厂的建设,包含传统电力建设及新能源电力建设,如火力、水力、风能、核能、生物能等;而电网建设是指输电线路、变电设备的建设、以及对传统输配电网的智能化升级改造等等。

总体来看,在电源建设方面,2015年以来,全国重点电力建设项目进展顺利,电源新增生产能力与上年同期相比明显回升,电力供应能力持续增强。2017年,全国全口径发电设备容量为17.8亿千瓦,同比增长了7.9%,增速稍有下滑;2018年前11月,全国全口径发电设备新增容量为9877万千瓦,全国全口径发电设备达到了18.8亿千瓦,依然保持稳定的增长态势。

而在电网建设方面,一方面,电网建设长度逐年递增。2017年,中国220千伏及以上输电线路长度达到了67.8万千米,同比增长了5.1%,增速较上年也稍有下滑;2018年前11月,新增220千伏及以上输电线长度3.24万千米,总长度达到了71.1万千米。

另一方面,在电网建设变电设备容量建设方面,2018年前11月全国电网建设新增220千伏及以上变电设备容量(交流)1.95亿千伏安,增长速度较上年同期也有所放缓。

电源建设:新增发电设备容量以火电为主,但其占比有所下降

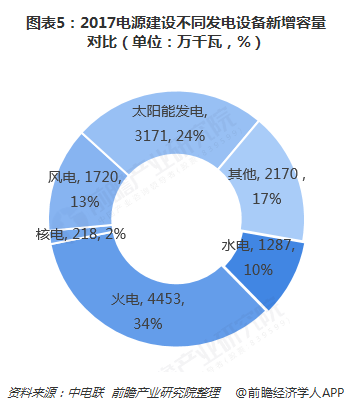

更具体的,从每年发电设备新增容量来看,2017年,我国新增容量为13019.17万千瓦。其中,火电新增容量最大,为4453万千瓦,占比高达34%;此外,由于国家环保政策的趋严,并鼓励更多地使用新型、清洁和可再生能源,促使近年来太阳能发电得到奎苏发展,2017年太阳能发电新增容量占比高达24%,位居第二;而水电、风电的新增容量占比也相对较高。

值得一提的是,尽管火电和水电依然是国内发电的主要形式,但是二者新增容量占比均出现了下滑形式。对比2017年和2018年前11月的数据显示,火电和水电新增容量占比分别下跌了4.3个百分点和1.9个百分点。事实上,国内电源建设或将逐步减少火电和水电的发电依赖度,转而朝着光伏发电、光热发电、地热发电等新型可再生的发电形式,清洁能源发电也有望走上新台阶。

电网建设:交变电室电网建设重点,其中新增110千伏输电线和220千伏变电设备容量占比大

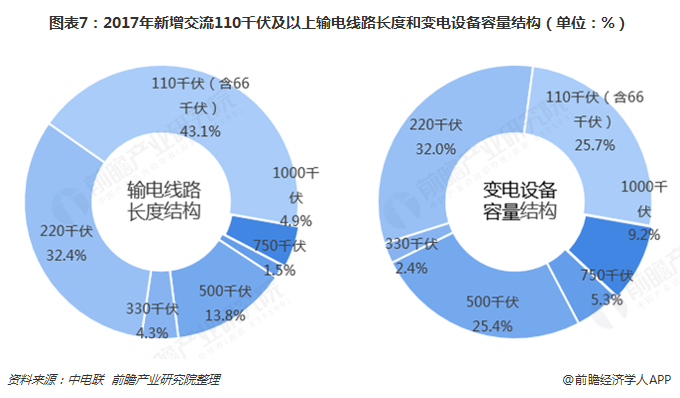

在电网建设领域,新增输电线和变电站容量主要以交流为主。更具体的,在新增交流输电线方面,2017年,新增交流110千伏及以上输电线路长度共计5.81万千米。其中,110千伏(含66千伏)交流输电线新增长度为2846千米,占比为43.1%,位居第一;此外,220千伏的交流输电线新增长度占比也较大,超过了新增总长度的1/3以上。

而在新增交流变电设备容量方面,2017年,新增交流变电设备的容量达到了3.26亿千伏安。其中,220千伏新增变电设备容量最大,为1.04亿千伏安,占比高达32.1%;其次,500千伏和110千伏(含66千伏)新增变电设备容量占比也较大,均在25%以上。

以上数据及分析均来自于前瞻产业研究院《中国电力建设行业市场前瞻与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

报告主要分析了电力建设行业发展背景;电力建设行业发展现状;电力工程、电源及电网建设情况;重点区域电力建设情况;电力建设行业主要企业经营情况;中国电力建设行业投...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。