谁能打败恒瑞医药?

(图片来源:摄图网)

作者|投资研究院 来源|锦缎(ID:jinduan006)

过去若干年,中国医药产业存在一条显著暗线:“20年效应”。

具体来说,从仿制药、原研药到生物药的跃迁过程中,中国和西方尤其是美国的差距大致都是20年。这系由先天根基以及药品研发规律所决定,同时也与发明专利20年保护期有莫大关系。

因循这一暗线,在不同的“势能命运”牵引下,本土制药公司从小到大、从分散到集中、从仿制到原研、从化学到生物,逐渐分层排序形成了中国品牌矩阵。

其中,恒瑞医药(SH:600276)作为最具韧性的中国制药公司之一,正逐步走入创新药阶段,上市20年来终成A股医药龙头,共计为投资者带来超过200倍的惊人收益回报(截至2021年1月12日)。

世间自古高处不胜寒。每一轮基础科学进步引发的范式转折,无不对既有利益格局造成巨大冲击。在具有划时代意义的“精准医学”浪潮鼓舞以及产业资本催发下,过去十余年间,一大批远走海外的华人生物医药科学家纷纷选择回国创业,迄今他们所创设的生物医药公司已经纷纷登陆中国上市公司名录之中,比如:

药明康德(SH:603259) 李革与赵宁夫妇;

贝达药业(SZ:300558) 丁列明;

百济神州(NASDAQ:BGNE)王晓东;

歌礼生物(HK:01672)吴劲梓;

信达生物(HK:01801)俞德超;

微芯生物(SH:688321) 鲁先平;

再鼎医药(NASDAQ:ZLAB)杜莹;

……

这些正逐渐与时代产生共振的人与公司,能否通过对“20年效应”的抹平,最终将恒瑞医药撵下“铁王座”?

谨从2021元月当下的现实路径上看,问题的答案并不乐观。在我们的观察看来,对这一科学家群体最大的扰动之一,在于对资本的认知以及人性的摇摆。至于如何穿越扰动激流,至少要在本文涉及的以下两个问题上保持清醒。

01

保持资本克制以穿越人性周期

投资界网站编著的《创投之巅 中国创投精彩案例》一书中说到,“没有人知道,在‘中国天使标签’的背后,创始团队和天使投资人相互扶持走过多少夜路。”

资本“陪跑”企业成长,在充满未知的医药产业里更是一种天然惯性。

最典型的案例,莫过于高瓴资本8次投资成立10年、亏损超百亿的百济神州,其涵盖A轮、B轮以及上市后的战略融资、定增项目等,系其唯一的全程投资机构。特别是2020年7月,高瓴以不低于10亿美元(折合人民币约70亿元)认购了百济神州募集资金20.8亿美元的定增项目,成为全球生物科技领域最大规模的股权融资。

图1:百济神州的融资历史

高瓴对百济神州的投资,只是中国创新药产业的一重缩影。

根据万得的VCPE库统计数据,自2016年以来医药VC/pe融资金额及增速不断攀升。2018年,国内医疗健康行业融资额1034亿元,同比增加145.6%,其中制药、生命科技融资562.18亿元,同比增长162%。

图2:2014-2018年医药VC/pe融资金额及增速 资料来源:万得vcpe数据库、中银国际证券

另据亿欧网发布的《2019全球医疗科技创新50》显示,生物制药(95亿美元)、医疗IT(29.8亿美元)、医疗器械(26亿美元)、在线服务(9.49亿美元)这四个子行业最为热门,共获得了130亿美元的融资。其中,A轮、B轮融资事件占比较大,占总投资额的61.5%。

至于刚刚过去的2020年,这一产业的融资热度,华平投资合伙人方敏曾如是说:“2020年上半年,医疗行业投资迎来蓬勃的春天。医药板块在一级市场及二级市场都创出了历史新高。”

资本对于中国创新药的鼎力扶持,必须得到产业甚至全社会层面的感激。因为没有风险资本的远见,动辄以数亿元计的创新药研发及临床陷阱无法被填平。

但一样必须要指出的是,资本兼具A和B“两面性”,它们通过不断投资各类所谓“独角兽”,或在孵化其IPO上市后套现走人,或通过信息不对称性布置套利棋局,也反映出了资本的逐利性。

众所周知,新药研发投入大、周期长、风险高,存在诸多不确定性。正因如此,资本得以利用信息的不对称来实现利润增厚。这点在创新药领域尤为常见。投资者经常会看到,一款新药在没有全部完成三期临床试验并获批上市之前,相应药企的股价就会提前起飞的现象。

同时,新药研发失败、资本快速退出,使那些沉浸在上市公司所讲的“故事”当中的投资者亏损的案例,也不在少数。更何况,那些智商不在线的“皇帝新衣”之举——比如2020年12月,沃森生物拟转让研发2价和9价HPV(宫颈癌)疫苗的子公司——上海泽润事件(已夭折),便曾让一众中小投资者感到寒心。

另外,自主研发能力偏弱、只因傍上海外大鳄就成为10倍股的某疫苗公司,其估值问题也同样阶段性深受投资者质疑。

过度估值问题,在创新药领域也普遍存在。最典型的现实状况便在于业绩与估值不相匹配式套利案例,只要饼画得够大,并总有“知其然不知其所以然”的投资者入瓮。当前PD-1赛道泡沫的阶段性破碎,就是一个血淋淋的注脚。

总结来看,风险资本与创新药存在先天血缘关系,善于使用资本同时在资本扰动面前保持克制与定力,是当今新一代生物医药上市公司挑战“古典巨头”恒瑞医药的必由之路。毕竟,掌舵恒瑞医药的孙飘扬家族所穿越过的人性周期,是多数产业新贵所未曾见识过的。

02

回归研发本质以穿越产业周期

无论哪种技术路径,对于创新药公司而言,其存在的本质,无不是以“解决临床未被满足的需求”为导向。简而言之,就是“踏实做药”——最朴素的4个字,却有深刻内涵。

【1】 榜样的力量——以吉利德科学(NASDAQ:GILD)为例

举贤不避外,尽管过去一年内,吉利德科学股价在“新冠神药”争议的不断发酵下,走出了过山车行情,迄今距高点已接近腰斩;但其作为全球市值最大的生物医药科技公司之一,它的模型价值不容抹煞。

吉利德科学全球一万多员工中,有近一半是科学家。基于对于研发的偏执式投入,只用了短短三四年的时间,便推出了“吉一代”到“吉四代”四款丙肝药,覆盖所有6种基因型丙肝病毒,将传染病丙肝(HCV)的治愈率从50%提高到100%。

当这些能够迅速阻断靶标病毒的丙肝药物推出市场后,吉利德赚得盆满钵满,甚至逼迫强生、默沙东等全球巨头退出市场。因此,名声大噪的吉利德科学,成为了全球丙肝治疗领域当之无愧的霸主。

然而,比垄断市场更可怕的,是“市场没了”。

由于吉利德科学的丙肝“神药”彻底治愈了丙肝患者,使得市场萎缩,在短短几年间业绩大幅下滑,最终导致股价腰斩,成为医药界啼笑皆非的“传奇故事”。

虽然吉利德科学“在让别人无路可走的同时,也让自己无路可走”。但这并不意味着,公司就会停止对尚未满足的医疗需求的探索和研发。

攻克各类疾病的需求,既决定了吉利德需要不断投入研发,也决定其需要坚守“踏实做药”的信念。

目前,吉利德的重点研究领域除了肝脏疾病的乙肝病毒(HBV)感染以外,还包括艾滋病毒(HIV/AIDS)、血液/肿瘤,心血管疾病和炎症/呼吸系统疾病等。

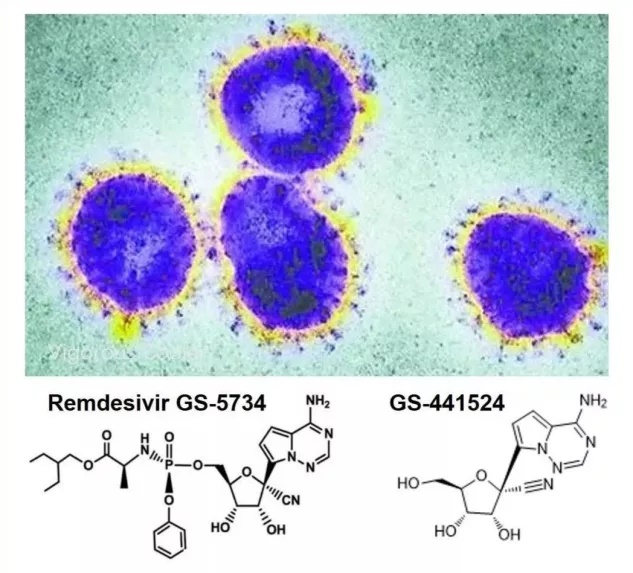

在吉利德以达菲(奥司他韦)、Genvoya(艾考恩丙替片)、Sovaldi分别攻克流感病毒、艾滋HIV病毒、丙肝病毒之后,其多年自主研发的广谱的抗病毒药物瑞德西韦(Remdesivir)同样在不断扩展各类适应症的研发。

瑞德西韦的历年专利申请之路:

2009年,申请治疗登革热和黄热病专利;

2011年,申请治疗附黏病毒科病毒感染疾病专利;

2015年,申请治疗埃博拉病毒专利;

2016年,申请治疗冠状病毒科病毒(SARS、MERS)等专利;

2017-2018年,申请治疗猫科冠状病毒等专利;

2020年,新型冠状病毒(2019-nCoV)的临床试验和治疗等。

图3:瑞德西韦药物分子式 来源:网络

【2】疾苦的召唤——以免疫疗法为例

在免疫疗法问世之前,恶性肿瘤患者深受手术、化疗或者放疗的痛苦折磨。免疫疗法研发成功后,改变了这一切。

比如,大家熟知的PD-1/PD-L1抑制剂治疗、嵌合抗原受体T细胞免疫疗法(简称CAR-T疗法)就属于肿瘤免疫治疗的两大治疗机制,同时也是当下资本市场追捧的热点。

自2014年9月、12月,两大PD-1单抗药物:默沙东的Keytruda(K药)和BMS(百时美施贵宝)的Opdivo(O药)分别获美国药监局(FDA)获批上市后,罗氏—基因泰克、默克/辉瑞、阿斯利康三家巨头的PD-L1药物:T药、I药、B药,也在2016年、2017年获批上市。

医药的刚需性,全球人口老龄化进程的加快,不断变异、进化的病毒挑战,决定了只有持续研发新药、攻克更多疾病,人类才能健康生存。同时,医药企业才能源源不断的赚取利润,再投入新的研发。

“临床需求——研发新药(赚取利润)——临床需求”,如此循环往复,推动着医药企业“踏实做药”。

【3】市场的褒奖——以单抗药物为例

从市场销售的角度来看,具有先发优势的K药和O药推出市场后,短短几年便成为全球十大畅销药物。至今,两款药物每年的全球销售额仍旧达到近百亿美元级别。

单抗药物如此高额的回报,也让国内诞生了百济神州、信达生物、君实生物等研发驱动型Biotech药企,以及Big Pharma绝对龙头恒瑞医药等,这些提前抓住机遇、布局单抗研发的公司,赚得盆满钵满。

例如,信达的信迪利单抗和恒瑞的卡瑞利珠单抗,2019年的销售额均突破10亿元。

图4:国产单抗上市情况 来源:公开资料整理

【4】政策的倒逼——以集采制度为例

《财富》杂志撰稿人、美国资深调查记者凯瑟琳·埃班撰写的《仿制药的真相》(英译:Bottle of lies)一书中提到,“仿制药是在品牌药专利到期之后,合法仿制出来的廉价版本。据称它的成分、效果与品牌药几乎一样。仿制药的广泛应用被誉为‘21世纪公共卫生领域最伟大的进步’”。

虽然仿制药占据了药品市场近90%的份额,让“几百万美国人买得起药,看得起病”,但是凯瑟琳·埃班在文中指出了印度最大的仿制药公司,通过“提交虚假数据,谎称其药物与品牌药具有生物等效性”来欺骗全世界监管者的丑闻。

实际上,这样的恶劣行径不只是在美国出现,国内也有很多仿制药企业因存在药物数据造假被媒体曝光。

因此,同质化严重、技术层次低、竞争恶劣的仿制药市场,急需一场轰轰烈烈的改革,只有这样,才能促使药企“踏实”研发新药——当前备受瞩目的集采政策正映射着这样的逻辑。

的确,那些一直从事技术含量低、同质化严重的低端仿制药业务的传统药企,受集采的影响无疑最大。而对那些本身已经提前布局创新药,或者拥有雄厚资金、研发实力的仿制药企业,就可以“转危为机”,借势加快转型步伐。

例如,华东医药为了调整产品结构,转型创新药,2020年已砍掉了6个低壁垒、低商业价值的仿制药品种。

图5:华东医药的仿制药研发管线 来源:公司财报

【5】政策的鼓励——以“抢首仿”为例

众所周知,新药研发逃不开高投入、高风险的“双十定律”(研发费用10亿美元,研发周期10年)。对于那些既没有雄厚研发资金,又没有足够研发实力或者研发团队的仿制药企业来说,直接选择难啃的创新药研发也不切实际。

图6:药物研发过程长、成功率低 来源:Harris Walliams middle market、平安证券研究所

因此,在新分子实体药物研发成本和获批难度加大,以及专利药品失效高峰到来等因素下,优先选择向“首仿药”转型,会是稳妥之法。

在这方面,国家也出台了政策鼓励仿制药企业“抢首仿”。

2020年9月11日,国家药监局、国家知识产权局发布了《药品专利纠纷早期解决机制实施办法(试行)(征求意见稿)》,其中第十一条规定:“对首个挑战专利成功且首个获批上市的化学仿制药品,给予市场独占期,国务院药品监督管理部门在该药品获批之日起12个月内不再批准同品种仿制药上市。”

可以预见,未来国内从事仿制创新me-too、me-better模式,甚至是做First in class(首创/同类第一)的“踏实做药”的企业会逐渐增多。

03

谁有挑战恒瑞医药的潜质?

谁有挑战恒瑞医药的潜质?这一问题反映在投资视角内,则可以换个不同问法:哪些药企是真正“踏实做药”的优质企业?

实际上,无论是辉瑞、默沙东、BMS等跨国巨头,还是以恒瑞、贝达药业等为代表的创新药企,都为投资者创造了几十倍甚至百倍的丰厚收益。这些优质企业的共同点,都在于它们拥有强劲的研发实力(至少拥有三款以上、具有巨大竞争力的重磅产品)。

最重要的是,资本市场更加青睐那些“踏实做药”的优质企业。尤其是百济、信达等由海归科学家创立的“研发驱动型”为主的Biotech龙头药企,投资者面对它们的高估值溢价时显得更加宽容。

反过来,那些以营销手段为主或者安于现状、不求创新的医药企业,由于产品竞争力不强,都已经或正在被投资者无情抛弃。

具体来看,对“踏实做药”企业的判定标准,在我们看来需要遵守“以解决未被满足临床需求为导向”,也即是否以研发驱动型为主。

通常,对医药企业“研发”角度的判定线索,可以参考这一模型:

(1)研发投入是否多年保持高额(资本化、费用化),或者研发费用率是否排名行业前列;

(2)研发管线是否丰富或者专注;

(3)在研产品是否以满足市场需求为导向、稀缺性、差异化强;

(4)研发实力是否足够强(研发周期);

(5)是否拥有完整的、专业的研发管理团队。

参照模型,我们就会有大致的研究思路。

如果以(1)为标准,我们可以筛选出“研发费用/研发投入占比”排名前列的公司。

例如,国内研发投入最多的Biotech龙头百济神州,研发费用远高于“医药一哥”恒瑞医药。同时,百济拥有替雷利珠单抗、泽布替尼等商业化产品,以及9款授权引进的药品和候选药物产品,共计超过50项正在进行或即将进行临床试验的丰富研发管线。在良好的预期下,虽然百济七年累计亏损超过130亿元,总市值仍高达1600多亿港元。

图7:国内重点创新药企的研发费用情况来源:Insight数据库

如果以(2)和(3)为标准,可以参考歌礼制药(解决抗病毒、癌症、脂肪肝病三大尚未被满足的医疗需求领域);在肺癌领域专注17年的贝达药业;专注于肿瘤、代谢疾病和免疫性疾病三大治疗领域原创新药研发的微芯生物等。

而(4)(5),则可以查看研发人员/管理人员/销售人员的数量/占比、团队实力如何等。

比如,目前百济神州总人数超过3000人,其中研发、临床人员超过300、1000人(临床人员60%以上在中国,其余人员在欧洲、美国、澳大利亚等),拥有国内最大的肿瘤临床开发团队。其核心管理人员均具有海外留学和丰富的工作经验,创始人王晓东院士是世界著名的癌症领域科学家。

以上,谁能打败恒瑞医药这个命题已经显得不再重要——无论从社会公益维度,还是一二级市场投资维度,我们所期待的不是谁打败恒瑞,而是涌现出更多的恒瑞。

编者按:本文转载自微信公众号:锦缎(ID:jinduan006) ,作者: 投资研究院

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。