中国白酒行业区域分析之苏酒篇 洋河股份引导省内白酒品牌发展布局

江苏省白酒行业企业数量与产量均下滑明显

1、白酒企业数量下降,数量全国占比仅为1.79%

2018年,江苏省白酒行业规模以上企业数为32家,截止2019年上半年减少10家,降为21家。2019年上半年,全国规模以上工业企业数量降为1175家,同比下降18.86%。从企业数量占比的角度看,比重由2018年的2.21%降至1.79%,由此在一定程度上解释了产量大幅下降的原因。

2、白酒产量出现下滑,产量全国占比仅为2.69%

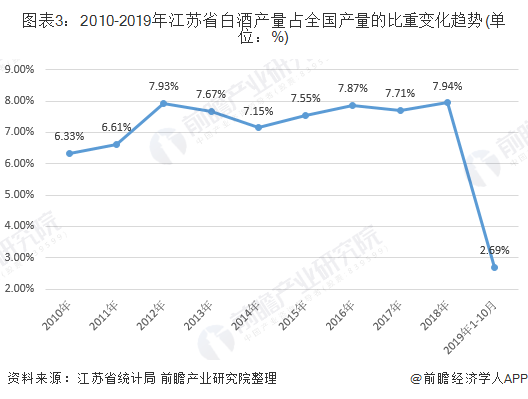

2010-2018年江苏省白酒产量整体呈现倒U型的走势,2017年,由于受白酒质量安全事故、政府严加惩治政治贪腐以及多项禁酒令的影响,整个白酒行业产量出现负增长,江苏省白酒产量也明显减少,同比下降13.60%,且在2018年延续了产量低迷的态势,故而2018年实现白酒产量69.2万千升,同比下降25.07%。2019年1-10月江苏省白酒产量为17.07万千升,同比下降8.70%,相较2016年于2017年前10个月的产量增速下滑7.4个百分点,下降幅度大于全国1-10月白酒产量降幅。

从2010-2019年江苏省白酒产量占全国白酒产量的占比波动来看,2010-2018年占比呈现波动上升的态势,由2010年的6.33%上升至7.94%,表明江苏省白酒产量份额提高,但2019年1-10月的产量占比断崖式下跌,降至2.69%。

江苏省白酒行业销售收入增速回升至14.30%

2007-2018年,江苏省白酒行业的销售收入呈现倒U型态势。2007年行业销售收入为59.07亿元,同比增长46.60%,为近年来最大增速。2018年行业实现销售收入324.96亿元,同比减少4.46%。2019年上半年实现销售收入221.04亿元,同比增加14.30%,增速回升,由此可表明存在两个方面可能:一是2019年上半江苏省白酒在产量大幅下滑的情况下,消耗库存,实现了销量的增长;二是2019年上半年江苏省消费白酒品牌的提价,如当地品牌洋河股份2019年5月21日起大幅提高海之蓝、天之蓝、梦之蓝(M3/M6/M9)、双沟珍宝坊(君坊、圣坊、帝坊)供货指导价,最高上涨幅度超20%,其中海之蓝涨价近百元/箱,天之蓝和梦三、梦六每箱涨价百元以上,梦九更是达到了千元/箱,白酒价格的上行助推了销售收入的飙红。

江苏省白酒品牌集中于苏北,洋河股份引领省内白酒梯队发展

1、省内白酒品牌集中在苏北

与江苏省区域经济发展水平密切相关,不同区域的白酒消费价格呈现不同的价格带分布,中高档白酒集中在苏南区域,苏北地区主流白酒价格带在100-150元之间,属于低端白酒档次。

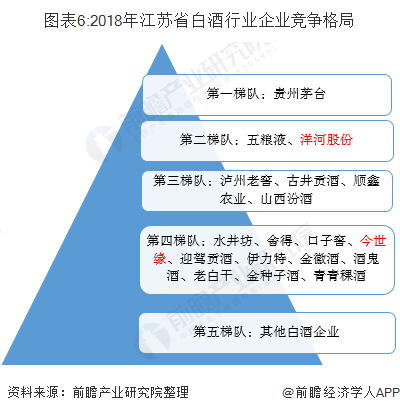

2、洋河股份引领了江苏省内其他白酒品牌的梯度发展

江苏白酒品牌主要集中在苏北区域,以“两沟一河”(“双沟”、“高沟”以及“洋河”)表现最好,汤沟、品王也有一定表现。在各品牌势力分布方面,除洋河形成全省覆盖以外,其它各品牌格局均带有明显的地域性。双沟主要势力范围在泗阳、泗洪、宿迁、新沂一带;今世缘(高沟)主要势力范围在淮安、涟水及扬州一带;汤沟势力范围在灌云县及连云港地区;海安品王酒除占据海安县以外,已经延伸至南通市,产品、价格等规划合理,发展势头良好,不可小视。总体来说,江苏省白酒行业内部竞争较为合理,洋河、今世缘(高沟)、双沟主销产品分别占据高中低档位。在19家白酒上市企业中,江苏省内两家上市白酒企业分别是洋河股份和今世缘,分别位于第二梯队和第四梯队中,在2018年这两家企业在江苏省内以占全省37.7%的白酒产量实现占全省48.7%的销售额。

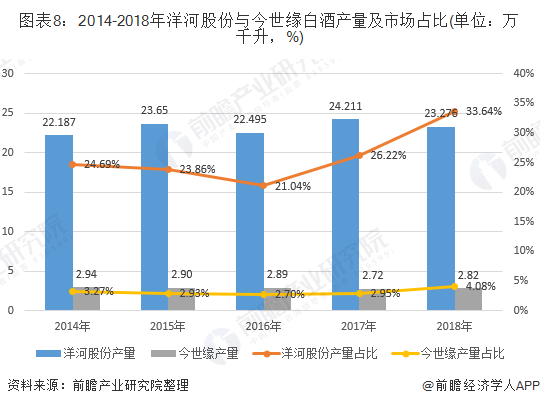

3、省内上市白酒企业产量集中度再次提升

2018年洋河股份和今世缘白酒产量分别为23.27万千升和2.82万千升,总计为26万千升,占江苏省2018年全省白酒产量的37.7%,按照2018年两家上市公司白酒产量的集中度的走势看,存在进一步及提升的可能。

4、省内上市白酒企业销售额集中度提升至48.74%

2018年,洋河股份实现省内销售额123.26亿元,占集团全部销售额的51.02%,占江苏省白酒销售额的37.93%。2018年今世缘实现省内销售额35.14亿元,占集团全部销售额的94.64%,占江苏省白酒销售额的10.81%。两家公司2018年白酒省内销售额占全省白酒销售额的48.74%,接近50%的比重;从近五年的两家公司的销售收入集中度看,均呈现增长态势,可见江苏省白酒品牌集中度较高,且2019年存在集中度进一步提升的可能性。

江苏省政策助推白酒行业发展,洋河股份引导高端产品布局

1、省内政策利好与技术研发支撑白酒行业的市场前景

(1)政策利好

省级以及市级的政策均在不同程度上现实对当地白酒品牌企业发展的支持。江苏省“十三五”现代产业体系发展规划中,指出:重点提高白酒、黄酒、米酒等酿造酒产业,培育壮大洋河、今世缘、双沟、汤沟、梅兰春等白酒和丹阳封缸酒、无锡玉祁双套酒、沙洲优黄等黄酒以及海安糯米酒等名酒名品,创响苏酒品牌。2019年11月底,宿迁市人民政府印发了《宿迁市酒产业发展三年行动计划(2019~2021)》,明确提出“力争全市规模以上酒产业营业收入2019年、2020年、2021年分别达到320亿元、400亿元、500亿元”,到2021年,力争新增酒产业营业收入超400亿元企业1户,超10亿元企业1户,超亿元企业3户,规模以上企业9户。

(2)技术支持

江苏省酿酒工程技术研究中心依托于江苏洋河集团有限公司,研究中心被列入2001年度省科技基础设施建设计划项目,是宿迁市建市以来最大的科研基础设施项目。在建设期内承担了国家级科研开发成果4项、省级成果12项、市级及自主研发成果22项,申请发明及外观设计专利17项,并获得了多项国家级和省市科技进步奖。

企业角度,洋河股份公司目前拥有31名国酒大师,其中2名为国家评委专家组核心成员,69名省级品酒委员,1861名技术类人员,拥有多个国家和省级技术研究开发平台,技术技能人才优势明显。而今世缘公司的研发团队与中科院微生物所、江南大学、南京农业大学、中科院过程所等高校、科研院所建立了产学研合作关系,目前拥有21项发明专利、44项实用新型专利、129项外观设计专利,获得国家、省部级奖项12项,均为企业的发展提供研发技术层面的保障。

2、省内白酒行业发展趋势表现为高端产品布局与次高端档位“争夺战”

目前江苏省白酒行业发展趋势呈现以下几大特点:

第一,高端档位布局。江苏市场较高销售需求的能力下,各大高端产品中茅台、五粮液依旧占据高端白酒市场的绝对份额。本土品牌中,洋河在高端档位布局明显,借助强大的品牌力及渠道力,市场份额必定提升,鉴于洋河对整体苏酒市场的引导作用,今世缘、汤沟等本土品牌会有产品布局,但形成市场影响还需要时间,较早入市江苏市场的徽酒、川酒等品牌,均会对此觊觎,故高端产品市场将出现众多搅局者。

第二,次高端档位竞争激烈。对比全国其他市场的次高端培育以及全国市场即将迎来的次高端档位“争夺战”,江苏市场的次高端档位之争在消费能力的提升下及洋河品牌的引导下,提前了2至3年,例如洋河的梦系列产品、今世缘的国缘产品、汤沟的国藏产品,均已布局长期,面临新的档位提升需求,苏北市场因本土品牌的强势占位,外来品牌表现不够抢眼,但市场份额的提升必将引入更多的竞争者,苏南市场因本品强势品牌仅限于洋河,外入品牌早已各自占位,故次高端市场激烈程度将较对同期出现更大的提升。

第三,中高档产品市场份额稳中提升,销量分化。区域品牌面对档位提升转身跟进,凭借内力及借助外力提升营销水平,例如连云港海州湾、东海的桃林等;外来品牌的深度运作:古井、口子窖、迎驾在江苏市场均有变现,其余国内一线名酒被江苏的市场销量所吸引同样在发力,泸州、郎酒、茅台系列酒也纷纷抢占市场。

以上数据来源于前瞻产业研究院《中国白酒行业市场需求与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对白酒行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来白酒行业发展轨迹及实践经验,对白酒行业未来的发展前景做...

如在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。