十张图带你了解我国骨科植入医疗器械行业发展情况分析 国内市场渗透率低

生产企业概况

根据国家药品监督管理局公开信息统计,2015年至2018年,持有第二类和第三类骨科植入物产品注册证(创伤、脊柱和关节)的国内生产企业共193家,国外生产企业共224家。其中国内生产企业主要集中在江苏(53家)、北京(30家)、上海(21家)、浙江(15家)和天津(13家)等地。

注册证获批情况

1、总体情况

根据国家药品监督管理局国产器械、进口器械数据查询统计,2015年至2018年共有1079张第二、三类国产骨科植入物及相关手术器械注册证获批,其中2015年257张注册证获批,2016年304张注册证获批,2017年356张注册证获批,2018年162张注册证获批;同期共有983张第二、三类进口骨科植入物及相关手术器械注册证获批,其中2015年296张注册证获批,2016年290张注册证获批,2017年286张注册证获批,2018年111张注册证获批。

2、国产情况

在国产骨科植入物注册证方面,2015年至2018年,约85%的生产企业(163家)获批注册证的数量不超过10张;约10%的生产企业(20家)获批注册证数量为11-20张;约5%的生产企业(10家)获批注册证数量超过20张。创伤类注册证获批数量最多,占比约为59%;脊柱类与关节类次之,占比约分别为22%和19%。

3、进口情况

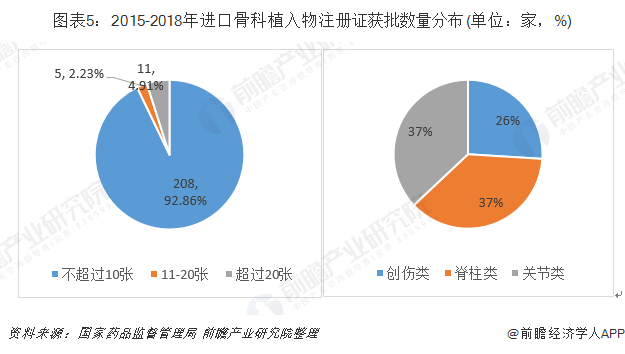

在进口骨科植入物注册证方面,2015年至2018年,208家生产企业获批注册证的数量不超过10张;5家生产企业获批注册证数量为11-20张;11家生产企业获批注册证数量超过20张。脊柱类和关节类注册证获批数量最多,均占比约为37%;创伤类次之,占比约为26%。

市场状况

2018年国内骨科植入物市场销售收入约为218亿元,相较2017年的190亿元销售收入增长率约为15%。

1、创伤

随着我国城市现代化建设进程加快,公路网总里程及汽车拥有量的迅速上升,交通事故导致的骨折仍为创伤骨科手术的主要原因。我国进入老龄社会,低能量损伤导致的骨折所占比重越来越高。因创伤植入物领域产品技术壁垒相对较低,国产生产企业众多,国产创伤产品价格优势明显,加上二、三线城市医院创伤救治水平逐年提升,因此在该领域国产化效果最为显著。2018年进口创伤植入物销售收入增长率平均约为5%,约占整个国内创伤植入物市场35%的份额,以三级医院为主要市场;2018年国产创伤植入物销售收入增长率平均约为16%,约占整个国内创伤植入物市场65%的份额,以一级、二级医院为主要市场。

2、脊柱

脊柱外科手术因为技术风险高、学习曲线长,早年主要集中在大型三级医院或者区域性中心医院开展,并且以使用进口脊柱植入物解决方案为主。随着医生继续教育、学术推广及影像学技术的发展,越来越多的二级、三级医院可以开展脊柱外科手术乃至微创手术。进口脊柱植入物在系统性提供产品解决方案方面仍然具备一定优势,占据主要市场份额。2018年进口脊柱植入物销售收入增长率平均约为9%,约占整个国内脊柱植入物市场54%的份额,以三级医院为主要市场;2018年国产脊柱植入物销售收入增长率平均约为18%,约占整个国内脊柱植入物市场46%的份额,以二级、三级医院为主要市场。

3、关节

人工关节植入物由于研发门槛高、生产工艺复杂、市场准入难、法规监管严格等因素,早期国内生产企业发展相对缓慢。近年来随着国产人工关节植入物研发水平提升,制造工艺及质量控制接近欧美水平,国产企业亦凭借物美价廉优势在市场上获得较快发展。2018年进口人工关节植入物市场销售收入增长率平均约为14%,约占整个国内人工关节植入物市场61%的份额,以三级医院为主要市场。2018年国产人工关节植入物市场销售收入增长率平均约为30%,约占整个国内人工关节植入物市场39%的份额,以二级、三级医院为主要市场。整个人工关节植入物市场明显受益于中国人口老龄化的影响,销售收入增长率远高于创伤、脊柱植入物。

市场前景

根据Ortho World统计,全球骨科市场销售收入近5年来基本上以3%-5%的速率增长。2017年全球骨科创伤、脊柱、关节三类植入物市场销售收入总和约为341亿美元,比2016年增长3.2%,其中创伤类销售收入约69亿美元,比2016年增长4.6%;脊柱类销售收入约91亿美元,比2016年增长2.2%;关节类销售收入约181亿美元,比2016年增长3.2%。在上述统计的骨科市场里,美国占61%的市场份额,欧洲、中东和非洲占25%,亚太占9%,其他地区占5%。亚太地区2018年至2022年有两位数的增长潜力,美国将继续维持个位数增长。

综合当前中国人口老龄化程度高、医疗水平提升、健康意识提升、卫生费用支出增长等情况,中国骨科植入物市场规模将持续快速增长。预计2019年至2024年,中国创伤植入物市场销售收入复合增长率约为12%,脊柱植入物市场销售收入复合增长率约为14%,人工关节植入物市场销售收入复合增长率约为15%。目前国内骨科植入物各细分市场的渗透率均不足5%,远低于美国的40%-70%,发展空间巨大。

以上数据及分析均来自于前瞻产业研究院《中国骨科植入医疗器械行业市场需求预测与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对骨科植入医疗器械行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来骨科植入医疗器械行业发展轨迹及实践经验,对...

如在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。